минфин

Минфин обнаружил миллиардные убытки после инвестиций ФНБ в юани...

- 06 марта 2021, 19:04

- |

https://www.finanz.ru/novosti/valyuty/minfin-obnaruzhil-milliardnye-ubytki-v-fnb-posle-investiciy-v-yuani-1030156731

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 15 )

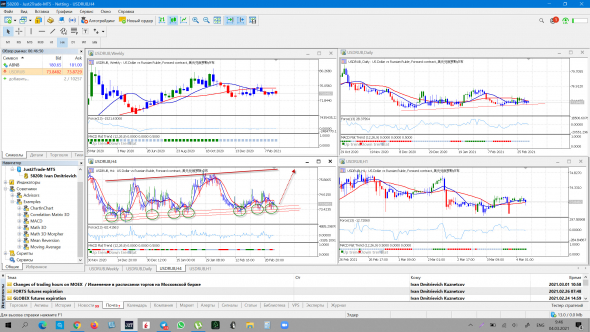

🌀Внимание! Сделка ✓510 (Фонд "SILVER") - Минфин поможет заработать на валюте?!

- 04 марта 2021, 10:41

- |

Валютный рынок. Форекс. Доллар / рубль (Currency: USDRUB) — Минфин РФ с 5 марта по 6 апреля 2021 года направит на покупку валюты 148,1 млрд рублей (по 6,7 млрд рублей ежедневно). Таким образом, объём операций по скупке валюты на бирже для Фонда национального благосостояния вырастет а 3,2 раза. Техническая картина подсказывает нам о том, что вероятнее всего будет рост с уровня 73,50. H4 (график на 4 часа) — сильный уровень поддержки тест которого был 8 раз, D (график дневной)- котировки в зоне ценности, W (недельный график) — показывает нам нейтральный тренд и то, что можно совершать покупки. Мы выделили данный инструмент из всего портфеля наших активов сделав более детальный технического анализ по системе Александра Элдера «3 экрана».

( Читать дальше )

Расходы федерального бюджета РФ 2006-2020 (видео)

- 01 марта 2021, 20:53

- |

Если тема интересна — пишите, сделаю текстовую версию про расходы с графиками, а пока (для 7% смартлабовцев)) вчерашний прямойэфир с таймкодами:

( Читать дальше )

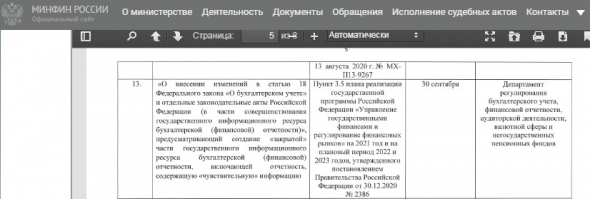

Минфин внесет законопроект по созданию базы секретной бухотчетности компаний

- 20 февраля 2021, 19:43

- |

Министерство финансов России планирует внести новый законопроект о создании секретной части на госресурсе по предоставлению отчетности компаний.

Планируется внести изменения в ст. 18 ФЗ «О бухгалтерском учете», а также в отдельные законодательные акты России «в части совершенствования государственного информационного ресурса бухгалтерской (финансовой) отчетности».

Законопроект внесут до 30 сентября 2021 года.

источник

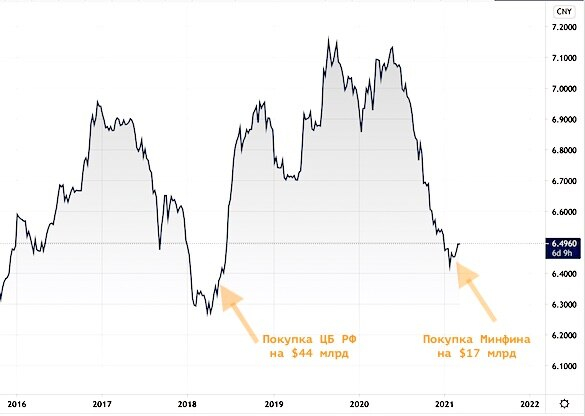

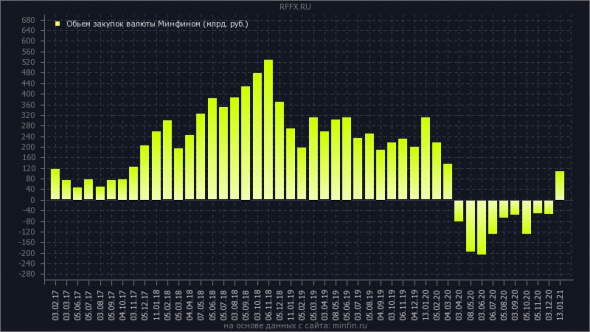

покупка валюты минфином

- 03 февраля 2021, 19:16

- |

P.S.: ориентировочно куплено/продано (с учетом предстоящей покупки, млрд.$): 138.2 / 12.9

кросспост rffx.ru

Минфин обосрался)))

- 03 февраля 2021, 15:25

- |

Москва. 3 февраля. ИНТЕРФАКС — Министерство финансов России 3 февраля

признало несостоявшимся аукцион по продаже ОФЗ-ПД серии 26236 в связи с

отсутствием заявок по приемлемым уровням цен, говорится в сообщении Минфина.

Судьба рубля на фоне сброса ОФЗ

- 19 января 2021, 13:12

- |

Как вы знаете из моего блога тут, что у Правительства РФ есть проблемы с инфляцией, так как из-за роста инфляции, привлекательность наших ОФЗ начала падать, что привело к оттоку из ОФЗ и росту доходности ОФЗ.

❗️На данный момент индекс Государственных облигаций находится на самом низком уровне с апреля 2020, ну помните, когда нефть по $20, а рубль по 80.

И получается в итоге то, что индекс на минимумах, а рубль 73.5, так почему же не 80? И что ждать?

Дело в том, что волатильность на рынках снизилась, нефть не обращает внимания на новые локдауны в мире и находится на уровне $55. Интерес к рисковым активам рос. Что естественно даёт поддержку рублю. Кроме того, в мире Центробанки развитых стран активно поддерживают свои экономики + фискальные стимулы так же опускают курс мировых валют. Например, будущая глава Минфина Йеллен, сегодня высказалась, что экономику США нужно залить деньгами, что США нуждаются в беспрецедентной по силе помощи.

( Читать дальше )

Сбудутся ли новые прогнозы Правительства РФ?

- 14 января 2021, 13:08

- |

“Правительство ожидает” — это ожидания или прогноз? В 2020 году инфляция 4.9%, когда ожидалось, что инфляция наоборот не будет расти выше таргета 4% и у нас только:

Краткосрочные проинфляционные факторы, но долгосрочные дезинфляционные факторы преобладают.

▪️Согласно августовскому и сентябрьскому прогнозу от ЦБ РФ: годовая инфляция в России в 2020 году будет в диапазоне 3,7-4,2%, а в конце следующего года она будет находиться на уровне 3,5-4%

▪️А вот прогноз от Минэкономразвития РФ в мае: инфляция в РФ по итогам года составит 4% и останется в 2021-2023 годах на этом уровне.

▪️Прогноз правительства предполагал инфляцию в 2020 году на уровне 3.8%.

🔥Эльвира Набиуллина в марте 2020 года нас предупреждала, что:

Пик инфляции будет в первом квартале 2021 года

( Читать дальше )

Что произойдет с курсом рубля, когда Минфин начнет покупать валюту? Вырастет ли доллар?

- 13 января 2021, 20:25

- |

покупка валюты минфином

- 13 января 2021, 17:56

- |

P.S.: ориентировочно куплено/продано (с учетом предстоящей покупки, млрд.$): 137.6 / 12.9

кросспост rffx.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал