минфин

Минфин больше не верит в рубль по 60

- 13 января 2021, 13:31

- |

Сегодня Минфин объявил, что возвращается к скупке валюты в рамках Бюджетного правила, так как проще говоря цены на нефть восстановились пора копить баксы. Что всё это значит?

Является ли это сильным триггером для падения рубля? Ну прям для падения нет, а для потери поддержки да. У рубля сейчас есть сильная поддержка в виде растущих цен на нефть, но наверное нефть осталась единственной поддержкой (пока).

На самом деле возвращение к скупке валюты Минфином началось вовремя:

▪️Настроения на долларе становится бычьими к тому же, пока цены на нефть растут, то скупка валюты прям сильно не должна отразится на рубле.

▪️Вчера стало известно, что активы РФ в золоте превысили долларовые активы.

Единственный нюанс, что скупка валюты начинается на растущей инфляции, что странно, так как ослабление рубля будет продолжать негативно сказываться на инфляции, а значит Минфин ещё больше усложнит жизнь Набиуллиной.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 60 )

Минфин высказал мнение о дивидендах для госкомпаний

- 29 декабря 2020, 11:06

- |

Мы стараемся всех приучить к тому, что акционер хочет получать доход. Чем мы хуже частных акционеров, которые получают больше 50% доходность? Что касается Транснефти, то чем меньше она будет перекачивать, тем меньше будет финансовый результат, меньше финансовый результат — меньше прибыль, меньше прибыль — меньше дивиденды, но 50% заплати. Такая логика

Минфин не хотел бы давать компаниям какие-либо преференции включая рассрочку дивидендных выплат.

Мы во всяком случае не хотим давать какие-то преференции отдельным компаниям. Чуть-чуть там отойдешь от общего правила — соответственно, будет очередь из других компаний, почему этой дали преференцию, а нам нет? Поэтому мы за то, чтобы был общий подход, общий порядок, и никому не было обидно. Сейчас практически все платят, у нас несколько осталось таких компаний типа

( Читать дальше )

Что нас ждет к 2023 году (на основании прогнозов Минфина)

- 10 декабря 2020, 11:21

- |

Сама презентация Минфина здесь.

- Минфин планирует, что нефть будет выше текущих в ближайшие 3 года.

- Минфин планирует, что даже при более высокой нефти у нас будет дефицит бюджета по 2023 год включительно.

- Если сейчас (в 2019) нефтегазовые доходы составляют 28% всех доходов бюджета, то к 2023 году ждут, что они будут составлять 33%. Это очень плохо. Зависимость от нефти будет расти. А мы ведь надеемся на сокращение этой зависимости.

- Объем госдолга вырастет с 12,3% к ВВП до 21,4% к ВВП.

- И это все при условии, что ВВП будет расти по 3-3,4% в год (в последнее время до ковида рост был в районе 1,5%).

- Курс доллара 73,8 в 2023.

Итого, если нефть не уйдет выше 55 в среднем за год, то бездефицитный бюджет можно будет сделать только при долларе по 80 в среднем (или дороже).

А если нефть еще и падать будет (или ее добыча будет сокращаться), то тогда ждите не ниже 100 за доллар к 2023.

Вообще, лично я жду, что в следующем году нефть будет выше текущих и выше прогноза Минфина. Слишком уж сильно ее задавили в этом году, слишком много сэкономили на новых скважинах. И рубль запросто будет укрепляться. Может быть и ниже 70 руб. за доллар увидим. Но на этом движении лично я планирую распродавать рублевые активы и менять их на валюту. Пока рынок на максимумах и ЦБ РФ держит ставки низко. Нужно от рублей избавляться.

( Читать дальше )

Вопрос пересмотра дивидендной политики Транснефти уже назрел - Промсвязьбанк

- 08 декабря 2020, 13:48

- |

Новое предложение Минфина относительно дивидендов госкомпаний может быть готово не ранее весны 2021 г. В целом переход на выплаты от свободного денежного потока — достаточно распространенная практика, однако пока никакой конкретики нет относительно любого из вариантов. В случае выплат исходя из денежного потока необходимо понимание, на какие статьи будут производиться корректировки. За 2019 г. Транснефть направила на выплату дивидендов 50% от чистой прибыли по МСФО.Промсвязьбанк

Минфин по средам размещает Облигации, в 12час 30мин ? и второй раз в 16час 30мин?(по Москве....сегодня 5-летние и 10-летние.... в какое время то ,кто спецы.....плз...

- 02 декабря 2020, 09:40

- |

Сбер. Причины роста в ноябре.

- 15 ноября 2020, 18:34

- |

Если коротко, причина роста Сбера — деньги, новые деньги, Объем Покупок 24 млрд. рублей.

После дивгепа 02 октября в Сбере установился флет, коридор с осевой 206 (разброс 201-212). Канал жил ровно месяц — до 02 ноября. Толпа жаждала сразу закрыть геп («за один день», «максимум три»...). Но реальность оказалась другой. В этот период буржуи медленно выходили, их замещали деньгами толпы (толпа перекладывала деньги с депозитов банков в фондовый рынок, самостоятельно, через ДУ и ИИС, «закрывала геп»). Разброс направленных объемов относительно невелик — плюс/минус 2000мр. И только с 20 по 26 октября было движение средней силы, 4500мр полученных дивидендов Сбера толпа вложила/реинвестировала в акции Сбера. Далее на внешке до 30 октября Сбер опустился на 201, цена на минимум канала, весь рост Сбера на дивах продан, ровно 4500мр. Наступил Ноябрь.

В первый торговый день ноября (02 число) избушки сняли стопы («я ждал продолжения»), но избушки знали план (вместе с ЦБ РФ и буржуями) стали выкупать. Начался сильный рост. В срок до 11 ноября вложили в Сбер 24000мр, закрыли дивгеп, пошли дальше.

( Читать дальше )

Бэнкинг по-русски: План по ОФЗ выполнен досрочно, а накачка банковской системы госсредсвами в самом разгаре

- 12 ноября 2020, 11:32

- |

ru.cbonds.info/news/item/1302395

Интересно посмотреть как позиция минфина по РЕПО с банками и краткосрочными депозитами изменилась:

( Читать дальше )

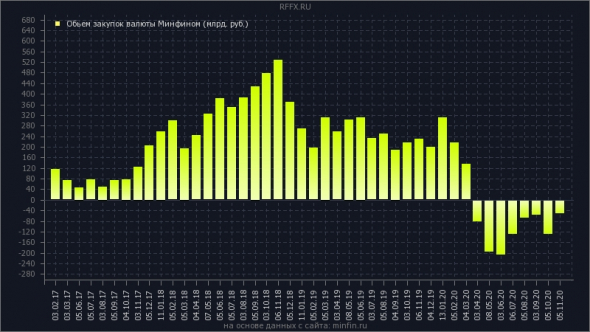

продажа валюты

- 05 ноября 2020, 13:21

- |

P.S.: ориентировочно куплено/продано (с учетом предстоящих продаж, млрд.$): 136 / 12.2

кросспост rffx.ru

Небольшие корректировочки

- 02 ноября 2020, 20:22

- |

Понедельник день тяжелый и бредовый. Бредовый касательно нашего Министерства финансов.

Может кто в курсе, а кто нет – держу в курсе, то Минфин РФ предложил разрешить компаниям не раскрывать в отчетностях информацию, которая может привести к экономическим потерям или урону деловой репутации, проект соответствующего приказа опубликован на портале проектов нормативных правовых актов.

«Предусмотренные проектом изменения в нормативные правовые акты по бухгалтерскому учету направлены на снижение риска, возникающего в случаях, когда раскрытие организациями в бухгалтерской (финансовой) отчетности той или иной детализированной информации, предусмотренной правилами бухгалтерского учета, приводит к нежелательным для организации и (или) иных лиц, в отношении которых организация раскрывает такую информацию, последствиям, в частности к введению мер ограничительного характера».

Чиво ёпт?

Компании постоянно пытаются не раскрывать или прятать негатив, а сейчас и вовсе могут не показывать. Бухгалтера выдохнут, можно убрать магическую кисточку и перестать рисовать красивые отчёты. А с другой стороны, туда очень мало людей заглядывает, большинству будет наплевать на это.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал