мозговик

Будь в курсе: Небольшой утренний обзор 14/09/2020

- 14 сентября 2020, 09:43

- |

👉Фьючерс S&P500 растет сейчас на 1,3% на позитиве от того, что Nvidia объявила о покупке Arm Holdings за $40 млрд у японцев + новости о том, что Astra Zeneca вернулась к 3 фазе испытаний вакцины от коронавируса + Pfizer говорит, что вакцина будет быстрее, чем все ожидают

👉S&P500 2 недели закрыл снижением — впервые с марта по сути

👉GS+DB: распродажи на рынке акций подошли к концу

👉ВОЗ: новый суточный рекорд в мире по короне

👉ОПЕК: восстановление замедлилось, спрос ухудшается, 17.09 онлайн встреча

👉Конгресс США возобновил работу после августовских каникул: ждем новых санкций

👉Объемы торгов опционами на акции США впервые превысили объемы торгов самими акциями

👉CFTC: спекулянты встали в чистый шорт по фьючам на Nasdaq100, объем шорта 20 тыс контрактов — макс за 1,5 года

👉В среду на этой неделе будет ФРС

👉Кредитный рейтинг Турции понизили до рекордного минимума

👉Нефть по-прежнему выглядит слабо

👉17 сентября, четверг, последний день обращения сентябрьских фьючерса ртс и фьючерса si

👉РФ: в августе 2020 было выдано 148,000 ипотечных кредитов (+38%г/г) на сумму 375 млрд руб (+59%г/г), пред. рекорд был в июле 368 млрд руб.

👉Прогноз минэкономики по доллару на 2021 год составляет 72,40 руб/$

👉В понедельник РФ пошлет псковский десант в Беларусь для совместных учений

📈Лидеры прошлой недели: ИСКЧ, Алроса, ДВМП, ИнтерРАО, СевСТ. ПИК

📉Аутсайдеры недели: Яндекс, ТКС, Селигдар, QIWI, Полиметалл

👉EPFR: на прошлой неделе нерезы вывели с РФР $50 млн, в то время как EM (Китай) привлекли $3,3 млрд

- комментировать

- ★2

- Комментарии ( 24 )

Группа Черкизово (GCHE): вспоминаю о компании через ее отчет за 2 квартал.

- 11 сентября 2020, 14:27

- |

1 полугодие

✅Птицеводство +6,2%, EBITDA = 6,4 млрд (+26%), маржа 17,7%

✅Свиноводство +13,7%, EBITDA = 4 млрд (-8,2%), маржа 32,5%

✅Мясопереработка +7,6%, EBITDA = 0,6 млрд (было -0,3 млрд), маржа=3%

Видим, что переработки мало. Основная Ебитда идет от курицы.

Посмотрел свежие операционные за август…

cherkizovo.com/press/#/press/company-news/15198/

Не сильно впечатляет. Везде стагнация, есть только небольшой рост по мясопереработке, которой мало.

✅доля экспорта пока 8% в структуре выручки, но растет активно за счет продаж куры в китай — это позитив и перспектива

✅Сфера общественного питания сильно пострадала во время пандемии, однако на долю таких клиентов приходится относительно небольшая часть сбыта (всего 5% от совокупного объема продаж в 2019 году)

По финансам:

Квартальная прибыль сильно выросла год к году. Почему? Из-за переоценки био-активов +3 млрд руб. Но, и скорректированная прибыль выросла на +1,15 млрд (с 2,22 до 3,38 млрд). За счет чего? За счет того, что выручка выросла на 1,4 млрд, а издержки остались почти без изменений.

( Читать дальше )

Будь в курсе: Небольшой утренний обзор 11/09/2020

- 11 сентября 2020, 09:49

- |

👉Фон на открытие нейтральный, es+0,4%, нефть +0,5%

👉Вчера наш отстающий рынок стал выглядеть лучше западных, в т.ч. на фоне укрепления рубля (помог ЦБ).

👉Американский рынок вчера позитивно стартовал и плохо кончил, NASDAQ-2%

👉Конкретных причин для падения рынка как всегда не было (как и для его роста до этого), техсектор США перегружен, инвесторы потихонечку подтекают и фиксятся. Согласитесь, падение индекса на 10% за 3 дня подрывает веру публики в то, что рынок теперь будет только расти.

👉Первичные заявки на пособие по безработице США +884 тыс, хуже прогноза (+850 тыс.)

👉Кстати бушующие в Калифорнии пожары выжгли максимальную площадь за всю историю.

👉Европа по-прежнему следит за brexit (основные заголовки на эту тему в СМИ)

👉Ждем движуху рынков на выборах США (3 ноября)

👉Много сообщений о росте числа коронавируса в мире. Во Франции число дневных случаев у рекорда, в Индии рекордное число. В США идет на спад из-за сохранения жестких мер.

👉По нашему рынку специфичного сказать нечего. Навальный вроде уже во всю разговаривает, ждем новых санкций. Есть мнение, что санкции в любом случае будут точечными, не заденут российский долг/ российские активы или рубль.

👉У нас в фокусе сегодня Аэрофлот, где собрание акционеров будет принимать решение по объему допэмиссии акций.

Русская аквакультура (AQUA): знакомлюсь с компанией через ее отчет за 2 квартал.

- 10 сентября 2020, 17:51

- |

У компании очень непостоянная выручка и объемы продаж. При первом взгляде удивляет рост выручки с 3,2 в 2018 до 8,8 млрд руб в 2019. Причина: объем реализации вырос с 6,8 тыс т до 18 тыс т. В 1-м полугодии этого года продали 9,6 тыс т., но создается впечатление, что во 2-м будет падение продаж. Почему?

Потому что биологические активы 7784 т. живой рыбы (падение почти в 2 раза по сравнению с концом 2019). Малька 1,5 тыс т. На форуме акций Русской Аквакультуры мне подсказали, что срок роста рыбы 20+ месяцев. Прикидывая в уме эти цифры, получается, что либо будет падение продаж во 2-м полугодии, либо если во 2-м полугодии продадут столько же, будет очень серьезный провал в 2021, потому что придется ждать пока вырастет новая рыба.

Аналогичное впечатление возникает, когда сравниваешь другие цифры: Выручка 5,26 млрд, Биологические активы 4 ярда. Убыток от их переоценки 2,26 млрд. за полугодие.

Тут вообще возникает несколько дилетантских вопросов:

👉Биологические активы интересно по какой стоимости оцениваются?

👉По той же, что превращаются в выручку или дешевле?

👉Как они считают количество рыбы плавающей в воде, чтобы узнать биологические активы?

Долгосрочный график выручки тоже не внушает доверия:

( Читать дальше )

Всё что вам нужно знать про золото

- 10 сентября 2020, 15:08

- |

👉Мировой спрос на золото в 1П2020: -5,9% г/г

👉Инвестиционный спрос на золото в 1П2020: +90% г/г

👉Спрос на ювелирное золото в 1П2020: -46% г/г

👉Ювелирный спрос: Китай -53%, Индия -60%

👉Закупки золота центробанками: -39%

👉Розничная покупка монет и слитков: -17%

👉ETF увеличили покупки золота в 5 раз

👉Добыча золота во 2 квартале 2020:

📉Мексика -62%, ЮАР -59%, Перу -45%

📈Россия +15%, Болгария +37%, Финляндия +54%

👉Все крупные инвест.дома рекомендуют покупать золото (что пугает)

( Читать дальше )

Будь в курсе: Небольшой утренний обзор 10/09/2020

- 10 сентября 2020, 09:49

- |

👉Вчера: S&P500 +2% VS RTS +1,2% VS IMOEX -0,4%.

👉=>наш рынок слаб. Вчерашние данные ЦБ подтвердили отток нерезов с рос. фонды: -34 млрд руб в августе.

👉Базовый CPI в еврозоне в августе -0,4%г/г. Инфляцией и не пахнет пока нигде.

👉Стэнли Дракенмиллер вангует, что инфляция в США скоро скакнет до 10%

👉Кстати падение НАСДАК от исторического хая на 10% всего за 3 дня — это новый рекорд с 1978. Так быстро от хаев рынок не падал никогда☝️

👉Источники: российские государственные хакеры подозреваются в атаке на фирмы, связанные с кампанией Байдена

👉Помпео: высокая вероятность того, что отравление Навального было заказано верхушкой в Москве

👉ЦБ РФ: фаза восстановления экономики РФ закончилась. Годовая инфляция будет 4%.

👉В августе доля нерезов в аукционах ОФЗ упала с 20,6% до 15,7%.

👉Credit Suisse начинает покрытие Лукойла. Цель $90, рекомендация ПОКУПАТЬ

👉ВТБ-Капитал: наиболее привлекательные акции сейчас: GMKN, MAIL LI, MAGN, TRNFp, POLY

👉Если провести связь между ликвидностью M2 и P/E для американского рынка, то рынок акций США может стоить в 2 раза дороже по текущей ликвидности:

Будь в курсе: Небольшой утренний обзор 09/09/2020

- 09 сентября 2020, 09:31

- |

👉Американский рынок падает, как и рос, без особых причин или новостей. Чисто технические движения.

👉С технической точки зрения золото интересно стоит… Отсюда либо разворот вниз, либо продолжение тренда вверх. Вы какой вариант выбираете? Вчера попытались вниз проколоть, но выкупили. Вроде позитивный знак.

👉TSLA за день -21% = рекорд за всю историю. А вы продолжайте ржать над шортистами теслы)) (P/E=900)

👉за прошедшие 10 лет value акции показали худшую динамику к акциям роста за всю историю (~ -6% годовых).

👉Дэйв Портной потерял $4 млн за последние 3 торговых дня😀

👉Миллардер инвестор Говард Маркс говорит, что пока Трежеря дают 0, остальные активы очень привлекательны (retail and office real estate, stocks in the entertainment and hospitality sectors could offer big returns)

👉Китай CPI +2,4%г/г

👉FAO: Мировые цены на еду растут третий месяц подряд в августе, максимальные цены с февраля. Цены на свинину в Китае в августе выросли на 52,6% к уровню годичной давности.

👉Банк России видит простор для дальнейшего снижения процентной ставки. Сдается мне они теперь стали заложниками этого прогноза, потому что без ожидания более низкой ставки никто ОФЗ по текущим брать не будет. Но из ситуации рано или поздно придется выходить.

👉Аналитики опять дружно ждут укрепления рубля

👉Проект бюджета РФ. Дефицит 2021: -2,755 трлн руб, в 2022 дефицит: -1,25 трлн руб. А вы говорите укрепление рубля😁

👉Конгресс США призвал расследовать отравление Навального

👉Наконец-то НАЧАЛ падать Яндекс. Новые минимумы за 13 торговых дней. С вечеркой -6% за день. Оборот на вечерке выше чем у Сбербанка и Газпрома.

https://smart-lab.ru/q/shares/aftermarket/

👉MRIF Cyprus вышел из Энел Россия (было 5,8%)

👉Открытие продает 16 млн акций Полиметалла (около 3,4% УК) по 1900 руб. Коллеги, вы не находите, что записка ВТБ-Капитала о притоке до $600 млн со стороны индексных фондов в акции Полиметалла и намерение Открытия продать 16 млн акций матрично связаны?😁

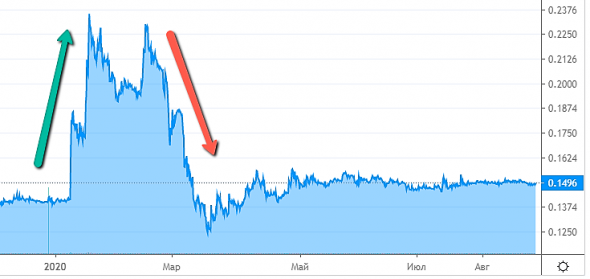

График для размышлений:

Росгосстрах: знакомимся с компанией через отчет за 2 квартал

- 07 сентября 2020, 18:59

- |

Чистая выручка 19->23 млрд.

ЧП 4->6,4 млрд.

Прибыль за полгода 6,4 млрд.

Капитализация 70 ярдов.

Капитал за полгода +6,5 ярдов до 59,2 млрд

Насколько понимаю, рынок такие компании любит оценивать примерно плюс минус в 1 капитал

free float всего 0,5%.

49,3% акций держит РГС Холдинг. Говорят холдинг банкротят, а РГС акции выставлены на продажу.

аукцион начинается 1 октября 2020г.

Их может купить Открытие, тогда они соберут 99,5% акций.

Цену 4 мес зажали на уровне 15 копеек. Возможно тут и выкупят

Есть риск принудительного выкупа фри-флоута.

Интересно, что это было?

( Читать дальше )

Газпром. Отчет за 2 квартал. Моя маленькая шпаргалочка инвестора

- 07 сентября 2020, 16:07

- |

Долговая нагрузка у Газпрома рекордно высокая. Уже доплатились дивидендов в долг до DEBT/EBITDA почти=3. Идет геополитическое давление.

С другой стороны, Газпром сейчас в ситуации хуже быть не может. А значит, и акции, возможно, дешевле не бывает. Но я не уверен. Я бы сказал 50/50. Див.доходность средняя 2020-2021 пока вырисовывается в районе 5% годовых.

В целом на что мы можем рассчитывать в Газроме? Что ситуация их хуже не бывает вернется к нормальной.

1. объемы поставок в европу восстановятся

2. цены восстановятся

НО...

2 года назад цена газа была $250, объем на экспорт был 250 млрд м3

FCF=500 млрд руб, а цена акций даже выше 160 руб особо не поднималась.

Позитивным отличием на этот раз может быть что?

✅курс рубля ниже

✅ставки ниже

✅к 2022 перейдут на 50% дивидендный payout

Меня как долгосрочного инвестора беспокоит, что конъюнктуру колбасит, а вот бизнес как таковой не развивается в пользу акционеров. То тема с газификацией всей страны, то очередной инвест-проект на $20 млрд придумают.

Все что надо знать про Газпром:

с 2013 года долг вырос с 1 трлн до 3,7 трлн, то есть на 2,6 трлн руб.

дивиденды за это время выплачены 1,66 трлн руб.

https://smart-lab.ru/q/GAZP/f/y/MSFO/net_debt/

( Читать дальше )

Отчет группа ЛСР за 2 квартал. Короткие заметки - шпаргалка инвестора

- 07 сентября 2020, 14:36

- |

👉выручка +3%

👉ебитда +17%

👉прибыль +38%, EPS=26 руб на акцию

👉драйвер роста — продажи в Санкт-Петербурге (+31%)

👉долг низкий (1,21 debt/ebitda)

По Питеру 6,3 млрд, опер.рентабельность Питера = 30%

По Москве опер.прибыль за полугодие =0

По ЕКБ 0,56 млрд, рентабельность ЕКБ =15% млрд руб

✅Ср. ипотечнка ставка упала с 8,5% до 7,6%

✅цена недвижки +5% = 119 тыр/метр

✅площадь в эксплутацию +8%

из 48 млрд руб продаж 1 квартал 2020,

8,2 млрд приходится на стройматериалы (щебенка, песок, бетон, кирпич, газобетон).

это ровно 1/6 всей выручки ЛСР

Операционная рентабельность составляет 13%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал