мсфо

Газпромнефть: заглянем в финансовую отчётность за 9m2020

- 19 ноября 2020, 16:52

- |

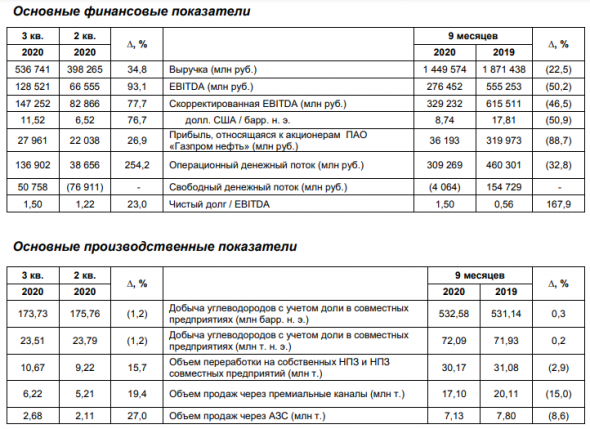

ГазпромНефть отчиталась по МСФО за 3 кв. и 9 мес. 2020 года, а также представила свои производственные результаты за этот период:

Добыча углеводородов с июля по сентябрь составила 173,7 млн барр.н.э, снизившись по отношению ко 2 кв. 2020 года на 1,2% (кв/кв), вследствие ограничений в рамках сделки ОПЕК+, а в масштабе 9 мес. 2020 года её и вовсе удалось удержать на прошлогодних уровнях: добыча углеводородов даже прибавила на 0,3% (г/г) до 532,6 млн барр.н.э.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Подскажите пожалуйста, кто знает, где в отчёте компании можно узнать расходы на зарплату и прочие выплаты сотрудникам?

- 17 ноября 2020, 00:28

- |

ОГК-2: разбираемся в финансовой отчётности за 9m2020

- 15 ноября 2020, 14:56

- |

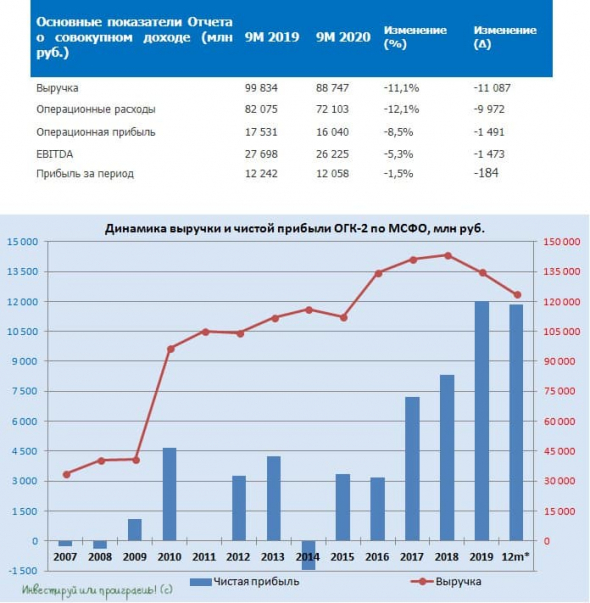

Вслед за ТГК-1 пришёл черёд заглянуть и в отчётность ОГК-2 по МСФО, которая последней из трёх сестёр по ГЭХу представила свои финансовые результаты за 9 месяцев 2020 года.

Много букв здесь не потребуется, да и не хочется утомлять вас в этот прекрасный воскресный день скучной информацией, поэтому постараюсь быть максимально кратким и минимально скучным для вашего отдыхающего сознания.

📉 Итак, под влиянием снижения выработки электроэнергии (на фоне аномально тёплой зимы, ограничительных мер из-за COVID-19 и оптимизации производственной деятельности), а также негативной ценовой динамики на рынке РСВ, выручка ОГК-2 с января по сентябрь заметно снизилась – сразу на 11,1% (г/г) до 88,7 млрд рублей.

⛩ В качестве поддержки своё высокорентабельное плечо в трудную минуту подставил сегмент ДПМ, однако и ему оказалось не по силам справиться с нахлынувшим негативом и кардинально повлиять на динамику доходов. Правда, повышенные платежи в рамках ДПМ компания будет получать вплоть до конца 2022 года, а потому для выхода на эффектную финишную прямую время ещё есть. Да и определённые надежды на улучшение ценовой конъюнктуры на рынке РСВ также остаются.

( Читать дальше )

Юнипро: высокие дивиденды стали на шаг ближе

- 11 ноября 2020, 10:47

- |

Юнипро по итогам 9 месяцев 2020 года снизила чистую прибыль по МСФО ровно на четверть, по сравнению с аналогичным периодом прошлого года, до 10,2 млрд рублей. Показатель EBITDA не досчитался чуть более 10% (г/г), довольствовавшись результатом в 19,2 млрд.

Причиной тому – слабая динамика выручки (-7,4% до 54,8 млрд рублей), на фоне куда более скромного снижения операционных расходов – всего на 1,2% до 42,4 млрд. За причинами далеко ходить не надо: цены на электроэнергию оказались ниже прошлогодних, да ещё и выработка электроэнергии не досчиталась сразу 10%, неуклонно снижаясь в последние годы.

📙 В представленной презентации Юнипро говорится, что компания начнёт получать платежи по ДПМ за третий энергоблок Берёзовской ГРЭС со 2 кв. 2021 года, а германский энергоконцерн Uniper ещё раз подтвердил срок его запуска в первом полугодии следующего года. Очень хочется верить, что показания российской дочки и немецкой материнской энергокомпании сходятся не случайно, и мы действительно дождёмся уже в ближайшем будущем долгожданный ввод в эксплуатацию застрявшего на ремонте аварийного энергоблока.

( Читать дальше )

Небольшие корректировочки

- 02 ноября 2020, 20:22

- |

Понедельник день тяжелый и бредовый. Бредовый касательно нашего Министерства финансов.

Может кто в курсе, а кто нет – держу в курсе, то Минфин РФ предложил разрешить компаниям не раскрывать в отчетностях информацию, которая может привести к экономическим потерям или урону деловой репутации, проект соответствующего приказа опубликован на портале проектов нормативных правовых актов.

«Предусмотренные проектом изменения в нормативные правовые акты по бухгалтерскому учету направлены на снижение риска, возникающего в случаях, когда раскрытие организациями в бухгалтерской (финансовой) отчетности той или иной детализированной информации, предусмотренной правилами бухгалтерского учета, приводит к нежелательным для организации и (или) иных лиц, в отношении которых организация раскрывает такую информацию, последствиям, в частности к введению мер ограничительного характера».

Чиво ёпт?

Компании постоянно пытаются не раскрывать или прятать негатив, а сейчас и вовсе могут не показывать. Бухгалтера выдохнут, можно убрать магическую кисточку и перестать рисовать красивые отчёты. А с другой стороны, туда очень мало людей заглядывает, большинству будет наплевать на это.

( Читать дальше )

МСФО vs РСБУ

- 30 октября 2020, 11:33

- |

Какую отчетность (показатели) cледует смотреть при выборе рос акций на среднесрок МСФО или РСБУ и почему?

smart-lab.ru/q/GAZP/f/y/RSBU/

Сбербанк: МСФО 9 мес 2020, расчёт P/B и сценарии роспуска резерва

- 29 октября 2020, 12:29

- |

Сегодня вышел отчёт Сбербанка по МСФО за 9 месяцев 2020 года.

Коротко о цифрах из отчёта в млрд. р. (9 мес. 2020 / 9 мес. 2019 / рост в %).

Активы: 35 123,8 / 29 958,9 / +17,2%

Обязательства: 30 274,8 / 25 472,2 / +18,9%

Собственные средства: 4 849,0 / 4 254,1 / +13,4%

Базовая и разводненная прибыль от продолжающейся деятельности на обыкновенную акцию, приходящаяся на акционеров Банка (в российских рублях на акцию): 24,94 / 31,94 / -22%

Рост собственных средств (далее по тексту — капитал) за год с 1.10.2019 по 30.09.2020 составил 595 млрд. р., за 9 месяцев 2020 года рост составил на 362 млрд. р., 233 млрд.р. было добавлено в капитал за последние 3 месяца 2019 года.

Расчёт отношения P/B

Несмотря на развитие Сбербанка как IT-компании и добавления разных небанковских сервисов, пока доля выручки от банковской деятельности преобладает, то и оценивать его разумно как банк, а не как IT-компанию.

( Читать дальше )

Северсталь: заглянем в финансовую отчётность

- 23 октября 2020, 09:46

- |

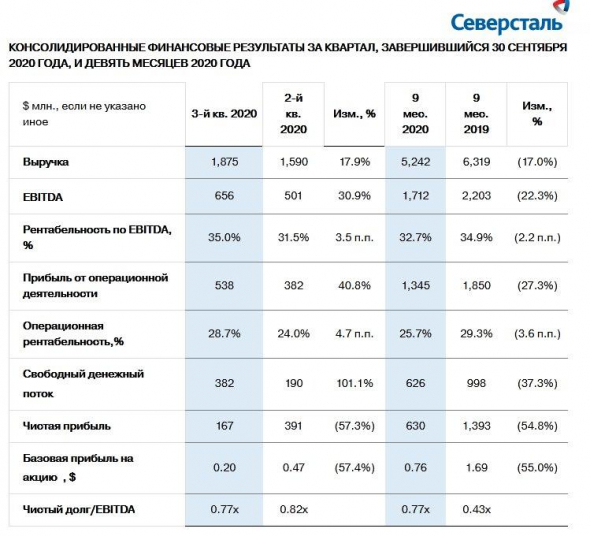

🧮 Северсталь вслед за НЛМК отчиталась по МСФО за 3 кв. 2020 года:

На фоне восстановления цен на сталь и роста объёмов продаж выручка компании по сравнению с прошлым кварталом увеличилась на 18% (кв/кв) до $1,88 млрд, что примерно соответствует ожиданиям рынка, а показатель EBITDA вырос на 31% (кв/кв) до $656 млн, что оказалось лучше консенсус-прогноза ($630 млн).

Правда, в годовом сравнении ожидать положительной динамики финансовых показателей Северстали пока не приходится: по итогам 9 месяцев 2020 года выручка снизилась на 17% (г/г) до $5,2 млрд, что обусловлено снижением цен реализации и уменьшением объёмов продаж стальной продукции, а показатель EBITDA и вовсе растерял 22,3%, даже несмотря на отмеченное снижение себестоимости продаж в отчётном периоде.

Радует, что рентабельность по EBITDA по итогам трёх кварталов удержалась на высоком уровне, скромно снизившись с 34,9% до 32,7%.

( Читать дальше )

ВТБ отчитался по МСФО за 7m2020: резервы продолжают давить

- 03 сентября 2020, 11:05

- |

🧮🏦 ВТБ отчитался по МСФО за 7 месяцев 2020 года.

На фоне всплеска резервирования чистая прибыль в июле оказалась почти в 20 раз ниже прошлогоднего результата, составив скромные 1,1 млрд рублей (против 20,5 млрд годом ранее). Июльский объём резервов ВТБ в размере 48,7 млрд рублей сопоставим с квартальными расходами на резервирование: так, по итогам 2 кв. 2020 года резервы составили 68,8 млрд рублей, а в 1 кв. 2020 года – 45,1 млрд.

Поэтому, несмотря на неплохие результаты непосредственно от банковской деятельности (рост чистых комиссионных и процентных доходов), чистая прибыль ВТБ по итогам 1 полугодия 2020 года снизилась в 2,3 раза (г/г) – до 43 млрд рублей.

👨🏻💼В официальном пресс-релизе

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал