мсфо

Снижение объема реализации труб не стало помехой для роста выручки ЧТПЗ

- 27 апреля 2016, 15:57

- |

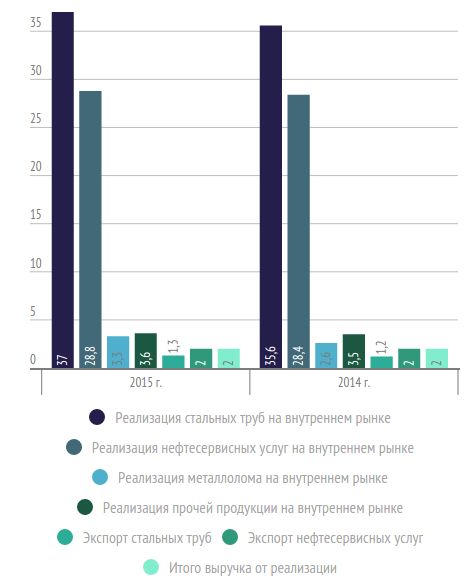

Снижение объемов отгрузки связано с завершением нескольких крупных проектов «Транснефти», отсрочкой реализации некоторых проектов в странах СНГ, а также общерыночным падением спроса на трубы.

Структура выручки от реализации ОАО «ЧТПЗ» (млрд рублей)

( Читать дальше )

Рынок сдержанно отреагировал на результаты «Россетей» по МСФО за 2015 год

- 26 апреля 2016, 16:24

- |

Результаты «Россетей» по МСФО за 2015 год оказались лучше, чем годом ранее. Однако проблемы, существующие в отрасли, никуда не исчезли.

( Читать дальше )

Результаты «Росинтера» по МСФО за 2015 год не обнадежили, но компания попытается спастись

- 26 апреля 2016, 16:05

- |

«Росинтер» договорился о продлении кредитов со Сбербанком и Юникредитом до конца 2018 года, чем, возможно, всего лишь отсрочил финансовый крах.

( Читать дальше )

Как отчитались компании в моем портфеле за 2015г

- 15 апреля 2016, 20:40

- |

Акрон — рост по всем показателям! буду покупать не смотря на уже выросшие котировки

Газпромнефть — нейтрально-положительно, покупаю

Дикси — результаты слабые (в целом сектор сильно просел за 2015), буду добавлять в портфель при проливах, а они думаю еще будут… В след. 2-3г ожидаю восстановления показателей бизнеса

Мвидео - результаты слабые (потребительская активность падает) компания практически перестала открывать новые магазины… В след. 2-3г ожидаю восстановления показателей бизнеса

Татнефть - рост по всем показателям! буду покупать не смотря на уже выросшие котировки, отработали отлично

Черкизово — как и Дикси — результаты слабые (компания пока не смогла полностью воспользоваться ситуацией с санкциями), буду добавлять в портфель при проливах.

В след. 2-3г ожидаю восстановления показателей бизнеса (Очень активно наращивают пр-во)

ЭОН Россия - нейтрально, покупаю на проливах

P.S думаю над добавлением в портфель Протек и ЛСР

Госкомпании за 2015г направят акционерам 50% прибыли по МСФО или РСБУ

- 12 апреля 2016, 15:17

- |

Госкомпании за 2015г направят акционерам 50% прибыли по МСФО или РСБУ,

2016-04-12 11:57:53.256 GMT

Госкомпании за 2015г направят акционерам 50% прибыли по МСФО или РСБУ,

какая будет больше — Минфин

Москва. 12 апреля. ИНТЕРФАКС — Госкомпании будут платить дивиденды за 2015 год в размере 50% от прибыли по тому стандарту, по которому она больше, сообщил замглавы Минфина Алексей Моисеев.

«Мы уже заложили в наши первоначальные проектировки бюджета получение дивидендов в размере 50%, причем по той отчетности, которая будет показывать максимальную прибыль — по РСБУ или МСФО», — сказал он на Биржевом форуме.

«Такая практика, наверное, не сохранится на будущий год, потому что компания, очевидно, не может каждый год менять свою дивидендную политику и платить дивиденды либо по МСФО, либо по РСБУ. Поэтому со следующего года, я надеюсь, мы перейдем на 25% по МСФО, пока мера такая предлагается, Минэкономразвития ее разработало, и мы ее поддерживаем. Здесь мы с инвесторами, как мне кажется, находимся по одну сторону», — заявил он.

Замминистра экономического развития Николай Подгузов подтвердил, что с дивидендов за 2016 год планируется установить общую для всех госкомпаний норму — выплачивать не менее 25% прибыли по МСФО. При этом, как сообщалось, согласованный проект распоряжения правительства по этому вопросу содержит оговорку: правительство может делать исключения из общего правила в конкретных случаях.

Отвечая на вопрос, будет ли «Роснефтегаз» платить дивиденды в размере 50% от прибыли по итогам 2015 года, он не исключил, что правительство может сделать исключение. «Я считаю, на общих основаниях это правило (по доле дивидендов от

чистой прибыли — ИФ) должно применяться и к „Роснефтегазу“, но у правительства есть возможность как-то эти условия изменить. Скажем так,

базовое правило должно применяться ко всем, а каковы будут инициативы со стороны компаний, которые, может быть, скажут, что у нас есть приоритетные инвестиционные задачи, можно нам иметь другой размер отчислений? Это уже

будет, возможно, решение правительства. Такая опция у правительства существует — изменить», — сказал журналистам Н.Подгузов.

Вопрос о том, из какой прибыли считать 50% для дивидендов за 2015 год, был решен не сразу, поэтому, например, «Интер РАО» (MOEX: IRAO) уже утвердило выплату половины прибыли по РСБУ (результат по МСФО у энергохолдинга значительно выше), пояснил «Интерфаксу» источник в одном из ведомств. «Формально было поручение делать директиву на 50% прибыли. Но уточнения не было, и „Интер РАО“ посчитало от РСБУ», — сказал собеседник агентства.

Относительно возможности отдельных исключений из общего правила говорить еще рано, так как не все компании представили свои позиции.

«Решения пока только „АЛРОСА“ (MOEX: ALRS) и „Ростелеком“ (MOEX: RTKM) принесли, они готовы платить по МСФО», — отметил он.

Скорректированная EBITDA // Текст аудитора о нюансах и методике расчета

- 18 марта 2016, 11:07

- |

Цитата:

Методология расчета данных показателей в разных компаниях может отличаться. Различные методики расчета приводят к несравнимости показателей различных компаний (то есть нивелируют основное преимущество EBIT и EBITDA). Кроме этого, различные подходы к формированию и представлению non-GAAP-показателей в отчетности дают большие возможности для манипуляции данными показателями в стремлении их улучшить.

Активное использование данных показателей инвесторами и представление компаниями non-GAAP-показателей в своей отчетности явились причиной того, что на эти показатели в начале 2000-х годов обратил внимание регулятор. Изначально EBIT и EBITDA рассчитывались на основе отчетности US GAAP и в настоящий момент регулируются правилами US SEC (Комиссии по ценным бумагам и биржам США). Правила SEC устанавливают классическую формулу расчета EBIT и EBITDA на основе отчетности US GAAP и не разрешают очищать данные показатели от других расходов, кроме как от налога на прибыль, процентов и амортизации. Показатели, которые рассчитываются иным способом, не могут называться EBIT и EBITDA, поэтому компании, отступающие от классической формулы по тем или иным причинам, называют данные показатели иначе, чаще всего добавляя определение «скорректированный» (adjusted): «скорректированный EBIT», «скорректированный EBITDA», «скорректированный OIBDA» и так далее.

Чаще всего EBITDA дополнительно очищают от следующих статей отчета о совокупном доходе:

- чрезвычайных (внереализационных) доходов и расходов (если стандарты отчетности допускают наличие таких статей или если они могут быть идентифицированы из дополнительных раскрытий);

- курсовых разниц;

- убытка от реализации (выбытия) активов;

- убытков от обесценения различных групп активов, в том числе гудвилла;

- вознаграждений, основанных на акциях (stock-based compensation);

- доли результата в ассоциированных и совместных предприятиях и операциях;

- начисления резервов под различные нужды.

Источник, на мой взгляд доступно и исчерпывающе изложено об этом, очень популярном показателе. Знаете что такое OIBDA?

Анализ отчетности Черкизово за 2015 год

- 16 марта 2016, 17:30

- |

Рассмотрим основные показатели:

Собственный капитал вырос на 5% и составил в 2015 году 53 млрд руб.

Долговая нагрузка увеличилась на 48% и составила 55 млрд руб.

Выручка выросла на 13% до 77 млрд руб.

Чистая прибыль снизилась на 64% и составила 6 млрд руб.

Чистый денежный поток снизился на 37% и составил 8,7 млрд руб.

Компания показала снижение чистой прибыли и денежного потока в 2015 году. Эйфория от введения санкций прошла и инвесторы начали избавляться от бумаг компании. На фоне снижения чистой прибыли неясны перспективы выплаты дивидендов, что также толкает котировки вниз с января 2016 года.

Анализ отчетности ГМК НорНикель за 2015 год

- 16 марта 2016, 09:53

- |

Рассмотрим основные показатели:

Собственный капитал уменьшился на 39% и составил в 2015 году 165 млрд руб.

Долговая нагрузка увеличилась на 72% и составила 810 млрд руб.

Выручка в рублях выросла на 11% до 506 млрд руб, но в долларах снизилась на 28% до $8,5 млрд, что обусловлено продолжающимся эффектом девальвации.

Чистая прибыль увеличилась на 11% и составила 104 млрд руб.

Чистый денежный поток увеличился на 15% и составил 219 млрд руб.

Компания показала снижение операционных результатов в 2015 году. Виной всему снижение цен на основной источник прибыли компании — никель. По заявлению руководителя блока экономики и финансов ГМК Сергея Малышева компания не пересматривала дивидендную политику, а значит дивиденды на 2015 год могут остаться на прежнем уровне. Слабые результаты компании, на мой взгляд, уже учтены в котировках, что не позволяет пока нарастить долю ГМК Норникель в портфеле.

Сбербанк: рост капитала на 18%

- 15 марта 2016, 13:21

- |

Рассмотрим основные показатели:

Собственный капитал вырос на 17,6% и составил в 2015 году 2,4 трлн руб.

Долговая нагрузка выросла на 8% и составила 25 трлн руб.

Процентные доходы подросли на 24% до 2,3 трлн руб.

Чистая прибыль сократилась на 23% и составила 222 млрд руб.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал