мясничий

Коротко о главном на 03.06.2020

- 03 июня 2020, 07:53

- |

Новые размещения, ОСВО и рейтинг:

- ТД «Мясничий» 4 июня начнет размещение выпуска коммерческих облигаций серии КО-2П01

- «Джи-групп» анонсировал начало размещения дебютного выпуска на 1 млрд рублей во второй половине июня, ориентир ставки купона — 12,5% годовых

- «Кисточки Финанс» не собрал необходимого количества голосов для отмены оферты, компания подвела итоги прошедшего ОСВО

- «Каркаде» повысил кредитный рейтинг с ruA- до ruA+, изменения вызваны сменой собственника компании

- ИСК «ЭНКО» зарегистрировала изменения полного наименования эмитента в системе торгов Московской биржи

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

- комментировать

- Комментарии ( 0 )

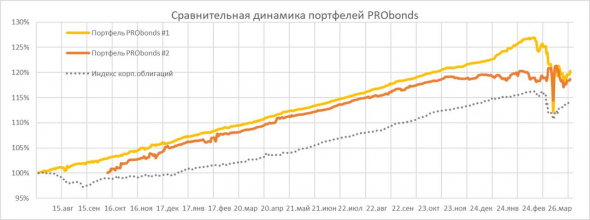

Новые сделки и новые истории в портфелях PRObonds

- 05 мая 2020, 11:35

- |

В портфелях PRObonds новые изменения. Неплохо выросли бумаги ТД «Мясничий» и «ОбъединенияАгроЭлита». Их доля будет сокращаться. И в портфели будет добавляться «Первое коллекторское бюро». Плюс в обоих портфелях формируется небольшая денежная подушка под хеджирование, которое может произойти в конце мая или июне. Ну, и пока, фактически, не проводилось увеличение доли «Калиты» за счет вывода из портфеля ЧЗПСН. Ждем комфортных котировок по ЧЗПСН. Ниже 100% от номинала продавать бумагу желания нет, т.к. впереди амортизация 20% выпуска (25 мая), и она пройдет по 100%. И недалек день полного закрытия эпической короткой позиции во фьючерсе на палладий.

( Читать дальше )

Мнение о консолидированной отчетности АО УК «Голдман групп» по РСБУ за 2019 год

- 04 мая 2020, 10:59

- |

Текущую кредитоспособность Группы оцениваем как достаточно высокую.

Текущую кредитоспособность Группы оцениваем как достаточно высокую.Отчетность опубликована на сайте холдинга: https://goldmangroup.ru/wp-content/uploads/2020/04...

Также холдинг публикует собственное аналитическое заключение к данной отчетности: https://goldmangroup.ru/wp-content/uploads/2020/04...

Замечания

• Сокращение выручки на 15% связано со снижением оборота по направлению ГСМ.

• При этом маржинальность бизнеса по EBITDA выросла на 10 п.п. до 24%. Однако EBITDA частично сформирована за счет прочих доходов (252,7 млн р.), объективную денежную оценку которых дать сложно.

• Совокупный долг, с учетом лизинга, вырос приблизительно на 48%, до уровня 2 578 млн р. При этом холдинг рассчитывает соотношение долга к EBITDA на уровне 2,8. Мы, в свою очередь, уменьшая EBITDA на часть прочих доходов (дар собственника) и увеличивая долг на размер лизинга, получаем стресс-оценку соотношения долг/EBITDA на уровне около 3,5. Считаем этот показатель напряженным, но приемлемым для кредитоспособности холдинга, с учетом предполагаемого прохождения пика инвестиционной фазы в 2019 году (запуск линии производства полуфабрикатов).

• Падение денежного потока от операционной деятельности связано с инвестициями в мясное производство. Холдинг оценивает получение результата от инвестиций в конце 2020 года – начале 2021 года

• Соотношение долга и капитала оцениваем как приемлемое и улучшившееся за 2019 год, в связи с выводом части имущества из залогов. Собственный капитал оцениваем на уровне примерно 4 млрд р.

• Выплаты по облигациям составили бОльшую сумму, нежели указано в расшифровке (как за 2019, так и за 2018 год), так как частично затраты на облигации были отражены как выплаты банковских процентов. Такой учет не является стандартным, но не оказывает влияние на совокупный финансовый результат периода.

( Читать дальше )

Краткое видео-интервью Романа Гольдмана (Goldman Group) о жизни и бизнесе здесь и сейчас

- 09 апреля 2020, 08:41

- |

Прослушивание и просмотр уставшего, но спокойного главы Goldman Group — это для держателей облигаций Мясничего, АгроЭлиты, ИС петролеума, должно быть, не лишнее сейчас.

( Читать дальше )

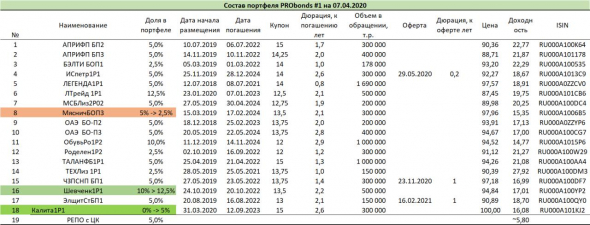

Изменения в портфелях PRObonds: добавляются облигации Калита 001Р-01, увеличивается доля облигаций Шевченко 001P-01, снижается доля облигаций Мясничий БО-П03

- 08 апреля 2020, 07:55

- |

В портфеле #1 добавление выпуска Калита 001Р-01 происходит на 5% от капитала, на свободные деньги. В портфеле #2 добавление тоже на 5% от капитала, но за счет вывода из портфеля облигаций Мясничий БО-П03 (при средней цене вывода не ниже 98,5-99% от номинала).

Помимо вывода из портфеля #2 доля выпуска Мясничий БО-П03 будет уменьшена и в портфеле #1 с 5% до 2,5% за счет увеличения доли АО им. Т.Г. Шевченко 001P-01 с 10% до 12,5%.

( Читать дальше )

Дмитрий Гелемурзин, исполнительный директор холдинга Goldman Group, ответы на вопросы "Иволги Капитал"

- 20 марта 2020, 17:48

- |

Ответы на ряд вопросов «Иволги» о восприятии финансового риска и работы с ним — в приложенном файле.

Облигации компаний холдинга Goldman Group (ОбъединениеАгроЭлита, ТД Мясничий, Ист Сайбериан петролеум) занимают в портфелях PRObonds 20% от капитала.

Загрузить файлы:( Читать дальше )

Коротко о главном на 15.10.2019

- 15 октября 2019, 07:59

- |

- СФО «СФИ» начнет торги сегодня после приостановленной Банком России эмиссии в начале сентября;

- «Нафтатранс плюс» зарегистрировал выпуск облигаций на 250 млн рублей;

- «ОАЭ» и ТД «Мясничий» были включены в Сектор повышенного инвестиционного риска Московской биржи;

- «Иволга Капитал» сообщила о появлении нового есльскохозяйсвтенного эмитента — АО им Т.Г.Шевченко;

- «ДиректЛизинг» планирует начать торги облигациями серии 001Р-04 29 октября;

- «ГИДРОМАШСЕРВИС» сообщило о поручительстве на 35 млрд рублей;

- «Атомстройкомплекс-Строительство» выступило поручителем по проектному финансированию

Подробнее о ключевых событиях дня на boomin.ru

Объем торгов и доходности в ВДОграфе, не забудьте посмотреть!

( Читать дальше )

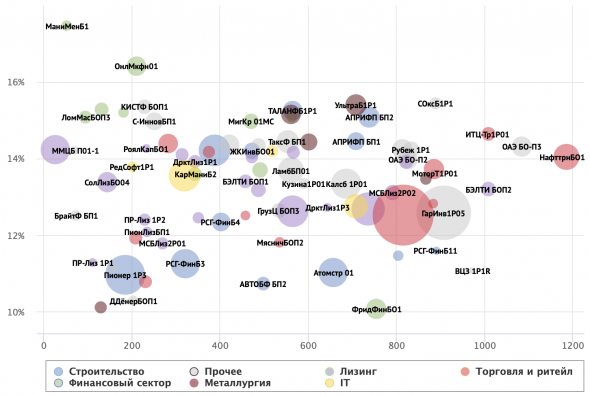

Сравним HeadHunter с ВДОшными эмитентами

- 19 сентября 2019, 08:01

- |

И вновь про «такие разные ВДО». На днях была опубликована полугодовая отчетность компании HeadHunter (в таблице приведен период за 4 квартала, с 3 квартала 2018 по 2 квартал 2019). HH все или почти все знают, и отчетность широко обсуждалась и анализировалась. А мы просто сопоставим базовые показатели бизнеса HH с теми же показателями компаний, входящих в портфели PRObonds. Величина бизнеса оценена по EBITDA (прибыль до налогов, процентов по долгам и амортизации). При таком ранжировании HH получит вторую позицию. А если ранжировать по выручки – был бы ниже любого из приведенных имен. Наши облигационные позиции постепенно обживаются сфере крупных бизнесов. Да, эти бизнесы не очень умеют себя позиционировать. Но это вопрос времени. И чем заметнее они будут в биржевом и информационном пространстве, тем менее щедры окажутся на купонные выплаты. Так что продолжаем искать хорошие имена и балансировать на ставках.

( Читать дальше )

Идея на тему облигаций Мясничего и ОбъединенияАгроЭлита

- 12 сентября 2019, 12:02

- |

Инвестиционная идея. Покупка облигаций «ОбъединенияАгроЭлита». Да-да, и на рынке ВДО случаются нормальные инвестидеи. Я уже писал, что мы наблюдаем неэффективность рынка в облигационных выпусках ТД «Мясничий» и «АгроЭлиты». И «Мясничий», и «АгроЭлита» — части одного холдинга Goldman Group, сейчас уже принадлежащие единой управляющей компании. Риски эмитентов можно считать равными. К тому же именно «ОбъединениеАгроЭлита» выступает основным балансодержателем холдинга, на ней сосредоточены основные активы.

Сравниваем доходности облигаций:

• Мясничий БО-П01, купон 13,5%, последняя цена 102,45%, доходность 10,56%

• Мясничий БО-П02, купон 13,5%, последняя цена 102,50%, доходность 12,62%

• Мясничий БО-П03, купон 13,5%, последняя цена 101,01%, доходность 13,91%

• ОбъединениеАгроЭлита БО-П01, купон 13,75%, последняя цена 100,44%, доходность 14,43%

• ОбъединениеАгроЭлита БО-П02, купон 13,75%, последняя цена 100,49%, доходность 14,41%

( Читать дальше )

Goldman Group (ОбъединениеАгроЭлита, ТД Мясничий). Где можно почерпнуть информацию об эмитенте?

- 11 сентября 2019, 07:12

- |

Инвесторы интересуются жизнью компаний, бумаги которых купили. И это очень правильно. Goldman Group (красноярский холдинг, куда входят эмитенты облигаций — ОбъединениеАгроЭлита и ТД Мясничий; в обращении находятся 6 выпусков облигаций общей суммой в 1,3 млрд.р., с купонными ставками 13,5-13,75% и доходностями к погашению 11-14%) неплохо документирует в видео-формате свою деятельность. YouTube-канал GG, конечно, абсолютно нишевый, но именно как нишевый и ценен.

Материалы о новом цехе мясных полуфабрикатов, о комплексе доращивания свиней по канадской технологии, о развитии торговой сети Мясничий — здесь. Многие из объектов и достижений — прямые продукты выхода GG на публичный рынок и Вашего инвестирования.

www.youtube.com/channel/UCn8pdNqEz2ddhi8j1Pb_DUw/videos

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал