недвижимостЬ

Забрал обратно свой домен viptime.watch и научился ремонтировать электромеханические часы. Форекс по мне плачет )

- 15 сентября 2021, 15:01

- |

Гранитные домены дорожают сильнее обычной недвижимости, и ждать когда дропнется какой-то уникальный и понравившийся домен можно столетиями — если есть деньги на счету у регистратора.

Если кому интересна покупка домена — с радостью окажу консультацию по договорной цене. Могу посмотреть где какие акции (сам держу домены у разных регистраторов — от Эквадора и до Лихтенштейна) и сэкономить средства. Сэкономить тоже самое, что и заработать. Посчитаю сколько нужен бюджет на тот или иной домен. Подберу нейминг (бренд) домена. Я Водолей.

Один из моих доменов, которому уже 15 лет в моей собственности, ещё когда я его зарегистрировал — оценили в несколько миллионов долларов.

Помогу выбрать хостинг — VDS или облачный.

Кто сочинит речёвку и отзыв для моего проекта — бесплатная консультация! ;-)

- комментировать

- Комментарии ( 0 )

Дом с самой высокой ценой в США переходит в конкурсное управление (перевод с deflation com)

- 14 сентября 2021, 16:02

- |

Самый дорогой дом в Америке попал под дефолт по долгу в 165 миллионов долларов и выставлен на продажу. Согласно судебным документам, мегаособняк в Лос-Анджелесе, который когда-то оценивался в 500 миллионов долларов, был передан в конкурсное управление после того, как владелец объявил дефолт по займам и долгам на сумму более 165 миллионов долларов. Поместье Bel Air площадью 105 000 квадратных футов, известное как The One, было передано в конкурсное управление и, как ожидается, будет повторно выставлено на продажу по более низкой цене.

( Читать дальше )

Недвижимость СПб

- 14 сентября 2021, 15:58

- |

Красная линия вторичный рынок, пунктир первичный рынок.

Ожидаю еще волну роста. Из-за роста нефти, инфляции и укрепления рубля.

Прошу поддержать новенького лайком.

Рынок недвижимости РФ – будет ли дальнейший рост или падение?

- 13 сентября 2021, 10:41

- |

Этот вопрос актуален не только для владельцев недвижимости с точки зрения того, стоит ли продавать недвижимость на выросшем рынке, но и для инвесторов в строительные компании (ПИК, Самолет, ЛСР, Эталон).

Если читать последние комментарии аналитиков можно встретить крайне разные мнения. Кто-то пишет, что цены на недвижимость перегреты, всё рухнет после отмены льготной ипотеки, а кто-то верит, что рост на 20% в год может продолжиться.

Чтобы понять куда движется рынок дальше, разберем3 основные причины роста цен на недвижимость в России на 40% за последние 2 года:

1. До этого 10 лет рынок недвижимости почти не рос (рост был намного меньше инфляции). С 2009 до 2019 года инфляция в рублях в РФ составила 92%, при этом цены на недвижимость выросли на 20%. Обычно для экономики норма если цены на недвижимость растут примерно на размер инфляции. Если происходит сильное отставание, то рано или поздно это может компенсироваться.

( Читать дальше )

Обремененный долгами китайский застройщик борется с риском дефолта (перевод с deflation com)

- 08 сентября 2021, 15:57

- |

График показывает, что цена 8¾% долларовых облигаций Evergrande в июле упала до 39 центов за доллар. Почти месяц спустя (31 августа) Bloomberg опубликовал статью под заголовком «Evergrande отмечает риск дефолта из-за кризиса наличности; облигации падают». Вот отрывок:

График показывает, что цена 8¾% долларовых облигаций Evergrande в июле упала до 39 центов за доллар. Почти месяц спустя (31 августа) Bloomberg опубликовал статью под заголовком «Evergrande отмечает риск дефолта из-за кризиса наличности; облигации падают». Вот отрывок:China Evergrande Group предупредила, что она рискует объявить дефолт по займам, если все ее усилия по привлечению денежных средств потерпят неудачу, что вызовет недовольство инвесторов в облигации самого долгового девелопера в мире. «У группы есть риски невыполнения обязательств по займам и судебных разбирательств, выходящих за рамки ее обычной деятельности», — заявила компания из Шэньчжэня во вторник в отчете о прибылях и убытках. «Акционерам и потенциальным инвесторам рекомендуется проявлять осторожность при работе с ценными бумагами группы». Компания заявила, что изучает возможность продажи долей в своих перечисленных подразделениях по обслуживанию электромобилей и недвижимости, а также в других активах, а также стремится привлечь новых инвесторов и возобновить заимствования. Тем не менее, резкие скидки на быструю продажу квартир снизили рентабельность, что помогло снизить чистую прибыль на 29% до 10,5 млрд юаней (1,6 млрд долларов) в первой половине года, в соответствии с более ранним предупреждением о прибыли… Облигации Evergrande упали до новых минимумов, поскольку уверенность инвесторов в его способности погашать долги продолжала падать. В то время как заимствования сократились, общие обязательства, включающие в себя счета поставщиков, выросли до 1,97 трлн юаней, что является почти рекордным значением.

перевод отсюда

( Читать дальше )

❓ Неочевидная причина роста цен на недвижимость

- 08 сентября 2021, 00:02

- |

Что думает Самолет по этому поводу?

По мнению компании, покупатели с масс-маркета оценивают стоимость недвижимости не в реальной цене, а в размере ежемесячного платежа по ипотеке.

Поскольку была введена льготная ипотека, а срок кредита увеличен до 20 лет, данный показательв прошлом году сильно просел. Сейчас ежемесячный платёж сравнялся со значениями прошлого года.

Соответственно, ещё остаётся запас роста, но он в диапазоне не 30-70%, а 10-20%.

Что это значит?

Период агрессивного роста цен подходит к концу, финансовые показатели девелоперов в 2022г будут подвержены влиянию не роста цен, а объема вывода нового жилья на рынок.

В этой связи, основными бенефициарами сложившейся ситуации будут Самолёт и ПИК как два девелопера, наращивающие количество новых проектов.

Больше инфы в нашем канале в тгКак разделить помещение на два

- 05 сентября 2021, 08:37

- |

В нем изначально была проблема: посередине офиса торчали две раздельные стены. Его никто не покупал поэтому.

Я увидел в этой проблеме возможность заработать: разделить помещение на 2, одно продать, а второе оставить себе бесплатно в подарок.

Так и сделал.

Привел всю математику раздела офиса: стоимость покупки, документации от кадастрового инженера, перегородок, электрики, установки дверей, за какую ставку сдавать в аренду, каковы налоги при продаже и за сколько в итоге продал одно из разделенных нежилых помещений.

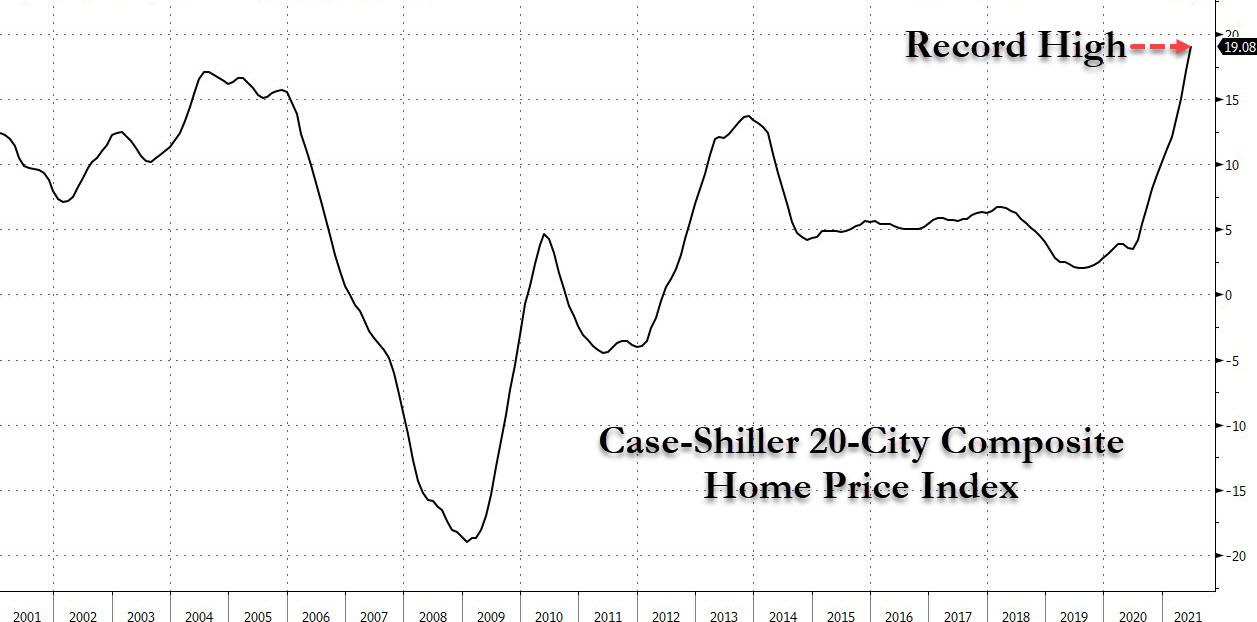

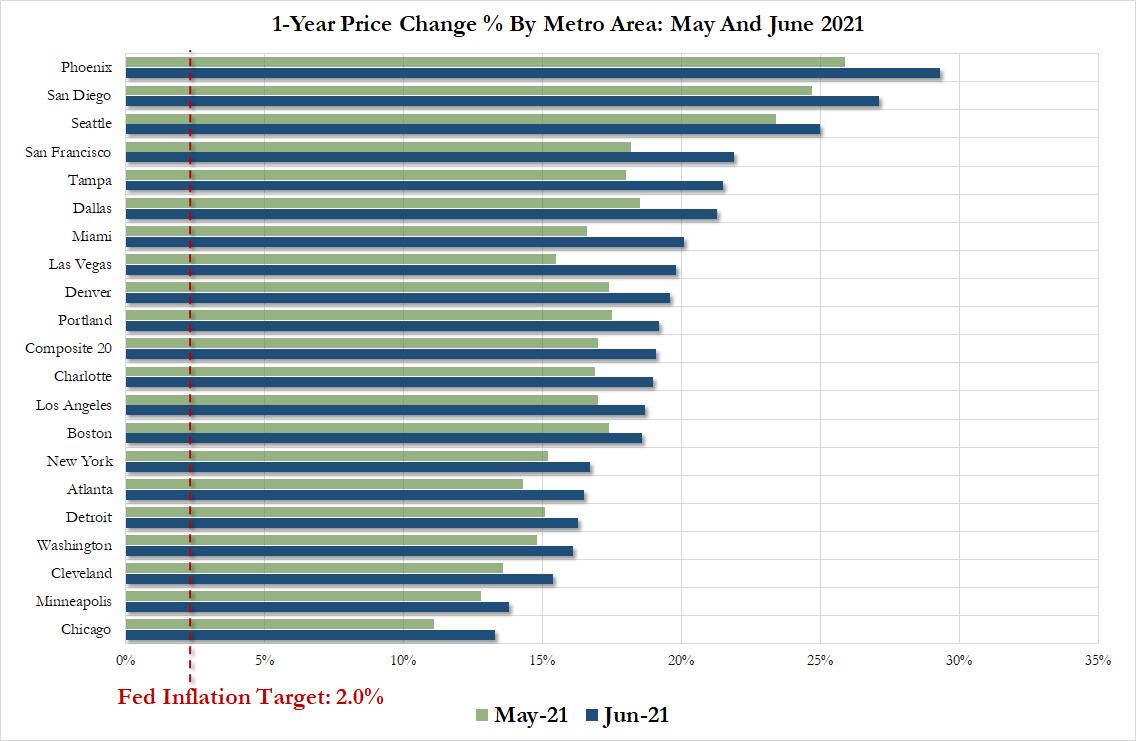

Жилищный пузырь на стероидах: цены на жилье в США растут рекордно быстрыми темпами

- 02 сентября 2021, 17:17

- |

Цена в Фениксе сейчас выросла почти на 30%, затем следуют Сан-Диего, Сиэтл, Сан-Фран, Тампа, Даллас, Майами, где цены выросли на 20%. Между тем, Шарлотта, Кливленд, Даллас, Денвер и Сиэтл достигли рекордных результатов за 12 месяцев.

Цена в Фениксе сейчас выросла почти на 30%, затем следуют Сан-Диего, Сиэтл, Сан-Фран, Тампа, Даллас, Майами, где цены выросли на 20%. Между тем, Шарлотта, Кливленд, Даллас, Денвер и Сиэтл достигли рекордных результатов за 12 месяцев.

( Читать дальше )

Цикл бума-спада в сфере домовладения должен заставить задуматься покупателей (перевод с elliottwave com)

- 01 сентября 2021, 12:31

- |

На одной из новостных/ток-радиостанций в моем районе часто запускается реклама, которая звучит примерно так: «Я покупаю всевозможные дома: большие и маленькие дома, заброшенные дома, дома, лишенные права выкупа, дома «мой арендатор не будет платить за аренду»...» — и так далее. Спикер говорит, что он инвестор в недвижимость, и сообщает свой номер телефона. Подобные спекуляции недвижимостью помогают поднять цены на жилье по всей стране. Действительно, 27 августа главный инвестиционный директор финансовой компании сказал CNBC: «Мне жаль людей, которые купили в течение последнего года, потому что они заплатили очень завышенные цены». Главный специалист по инвестициям упоминает, что если покупатель делает первичный взнос 5%, а цены на жилье откорректируются на 10%, капитал «в основном обнуляется». Итак, какова вероятность того, что недавние покупатели жилья почувствуют финансовые трудности в ближайшее время? Что ж, вполне возможно, что бум домовладения продлится еще какое-то время. С другой стороны, если история является ориентиром, то «провальная» часть уравнения может оказаться впереди. Роберт Пректер объясняет с помощью этого графика и комментариев из своей знаменательной книги Социономическая теория финансов:

На одной из новостных/ток-радиостанций в моем районе часто запускается реклама, которая звучит примерно так: «Я покупаю всевозможные дома: большие и маленькие дома, заброшенные дома, дома, лишенные права выкупа, дома «мой арендатор не будет платить за аренду»...» — и так далее. Спикер говорит, что он инвестор в недвижимость, и сообщает свой номер телефона. Подобные спекуляции недвижимостью помогают поднять цены на жилье по всей стране. Действительно, 27 августа главный инвестиционный директор финансовой компании сказал CNBC: «Мне жаль людей, которые купили в течение последнего года, потому что они заплатили очень завышенные цены». Главный специалист по инвестициям упоминает, что если покупатель делает первичный взнос 5%, а цены на жилье откорректируются на 10%, капитал «в основном обнуляется». Итак, какова вероятность того, что недавние покупатели жилья почувствуют финансовые трудности в ближайшее время? Что ж, вполне возможно, что бум домовладения продлится еще какое-то время. С другой стороны, если история является ориентиром, то «провальная» часть уравнения может оказаться впереди. Роберт Пректер объясняет с помощью этого графика и комментариев из своей знаменательной книги Социономическая теория финансов:( Читать дальше )

Незавершенные продажи жилья в США неожиданно падают второй месяц подряд

- 31 августа 2021, 12:31

- |

Напоминаем, что в отличие от продаж существующего жилья, которые рассчитываются при закрытии контракта, индекс незавершенных продаж жилья основан на подписании контрактов. «Рынок, возможно, начинает немного охлаждаться, но на данный момент предложения недостаточно, чтобы соответствовать спросу со стороны потенциальных покупателей», — говорится в заявлении главного экономиста NAR Лоуренса Юна. «Тем не менее, запасы медленно растут, и покупатели должны начать видеть больше вариантов в ближайшие месяцы». Незавершенные продажи жилья отбились от тренда продаж нового и существующего жилья в июле ...

Напоминаем, что в отличие от продаж существующего жилья, которые рассчитываются при закрытии контракта, индекс незавершенных продаж жилья основан на подписании контрактов. «Рынок, возможно, начинает немного охлаждаться, но на данный момент предложения недостаточно, чтобы соответствовать спросу со стороны потенциальных покупателей», — говорится в заявлении главного экономиста NAR Лоуренса Юна. «Тем не менее, запасы медленно растут, и покупатели должны начать видеть больше вариантов в ближайшие месяцы». Незавершенные продажи жилья отбились от тренда продаж нового и существующего жилья в июле ...( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал