SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

недвижимостЬ

10 критериев выбора квартиры в Москве

- 11 июля 2021, 16:31

- |

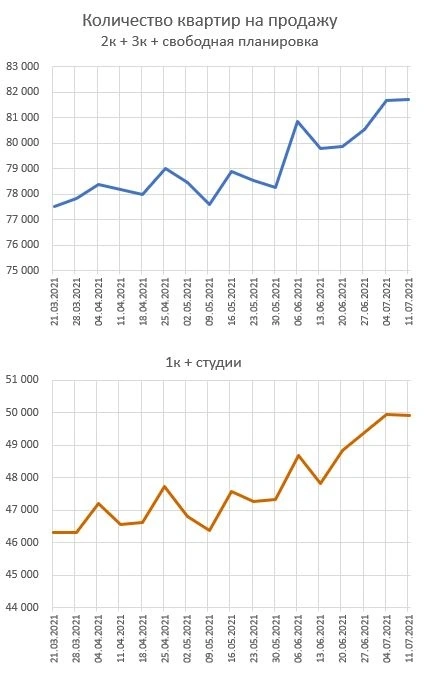

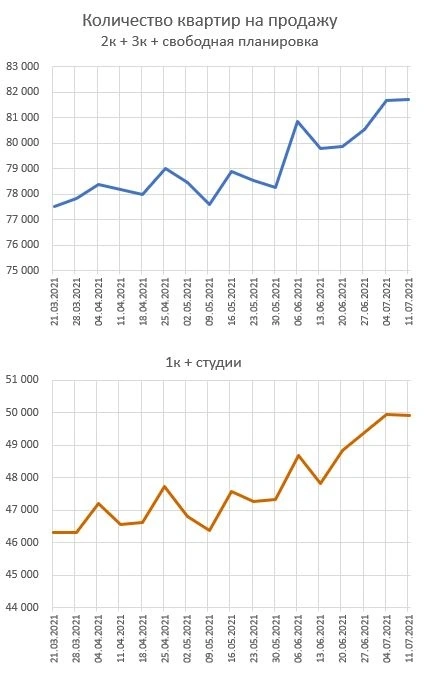

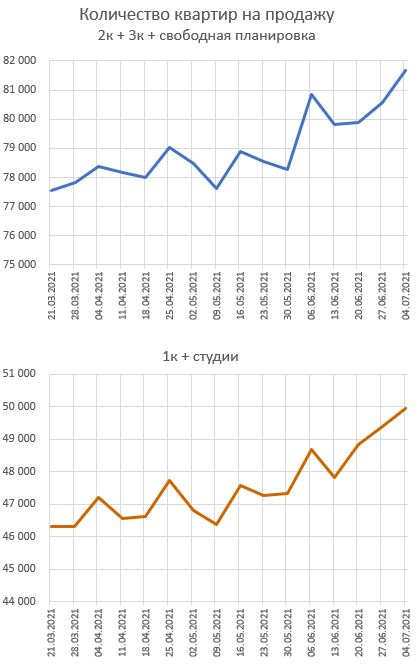

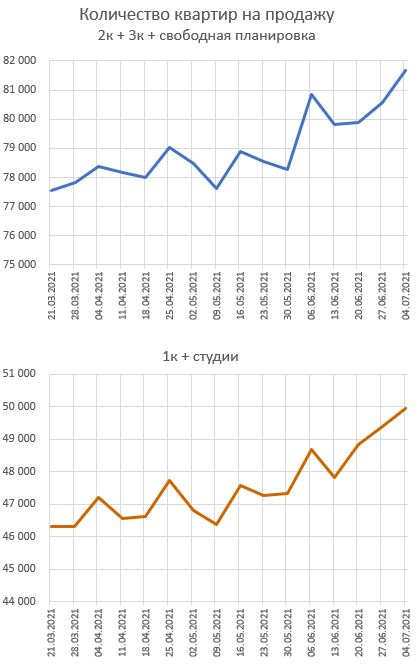

Продолжаю воскресные публикации графиков предложения квартир в Москве по данным Циана. На сегодня графики выглядят так:

Предложение продавцов остается в растущем тренде. Рекомендация воздержаться от покупки остается в силе.

( Читать дальше )

Предложение продавцов остается в растущем тренде. Рекомендация воздержаться от покупки остается в силе.

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 55 )

Ключевое испытание для мировых ЦБ

- 11 июля 2021, 07:57

- |

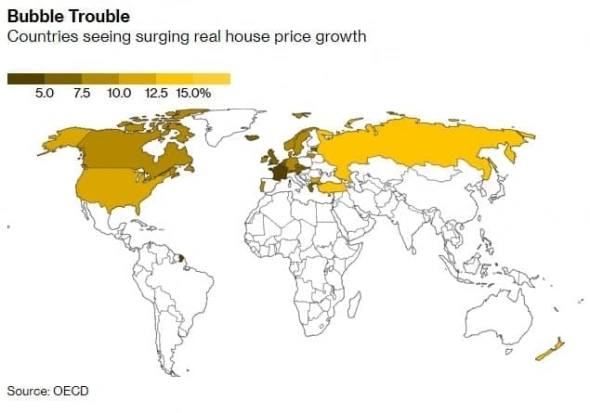

Рост цен на жилье во многих странах мира становится ключевым испытанием способности центральных банков сдерживать свою поддержку в кризис.

Слишком медленное снятие стимулов чревато дальнейшим ростом цен на недвижимость и ухудшением проблем с финансовой стабильностью в долгосрочной перспективе. Слишком сильное отступление означает дестабилизацию рынков и снижение цен на недвижимость, что угрожает экономическому восстановлению после пандемии Covid-19.

Как они будут выходить из этой ситуации очень интересно. Кому нибудь будет больно...

Больше информации в Телеграмм

Пузырь на рынке недвижимости. К чему приведет рекордный рост цен на рынке жилья? Повторим ли 2008?

- 10 июля 2021, 20:04

- |

Первый в России проект строительства социальной инфраструктуры через механизм инфраструктурных облигаций одобрен Минстроем РФ

- 09 июля 2021, 09:47

- |

Челябинская область станет пилотным регионом, где будет использоваться механизм инфраструктурных облигаций при строительстве социальной инфраструктуры в загородном квартале «Белый хутор».

gubernator74.ru/news/pervyy-v-rossii-proekt-stroitelstva-socialnoy-infrastruktury-cherez-mekhanizm

*

бла-бла....

***

Инфраструктурные облигации – это механизм поддержки, благодаря которому планируется построить в рамках комплексного развития территории социальные объекты, объекты инженерно-технического обеспечения и дорожной инфраструктуры. Застройщику необходимо направить заявку в АО «ДОМ.РФ» на предоставление займа. Сумма займа должна составлять не менее 300 млн рублей. Заем может быть предоставлен на срок до 15 лет по процентной ставке от 2,5 до 3,5 процентов годовых.

gubernator74.ru/news/pervyy-v-rossii-proekt-stroitelstva-socialnoy-infrastruktury-cherez-mekhanizm

*

бла-бла....

***

Инфраструктурные облигации – это механизм поддержки, благодаря которому планируется построить в рамках комплексного развития территории социальные объекты, объекты инженерно-технического обеспечения и дорожной инфраструктуры. Застройщику необходимо направить заявку в АО «ДОМ.РФ» на предоставление займа. Сумма займа должна составлять не менее 300 млн рублей. Заем может быть предоставлен на срок до 15 лет по процентной ставке от 2,5 до 3,5 процентов годовых.

Анализ и прогноз S&P500

- 08 июля 2021, 19:48

- |

Ежемесячный анализ S&P500. Выпуск №6 от 08.07.2021г

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

( Читать дальше )

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

( Читать дальше )

Недвижка 🏠

- 07 июля 2021, 13:24

- |

Уже завтра поговорим с крутыми экспертами что делать с недвижкой:

🚩как правильно выбрать квартиру для инвестиций

🚩какие Тренды в жилой и коммерческой недвижке

🚩 как пандемия ударила по офисам и почему логистические центры растут как грибы

и конечно как и с помощью чего инвестировать.

будет интересно https://www.moex.com/e17222/

🚩как правильно выбрать квартиру для инвестиций

🚩какие Тренды в жилой и коммерческой недвижке

🚩 как пандемия ударила по офисам и почему логистические центры растут как грибы

и конечно как и с помощью чего инвестировать.

будет интересно https://www.moex.com/e17222/

Кому выгодно переехать в Москву ?

- 07 июля 2021, 13:10

- |

HeadHunter совместно с технологичным сервисом по поиску недвижимости «ЦИАН» решили заморочиться и выяснить насколько выгодно покидать насиженную пердь и устремиться покорять столицу.

По данным «Банка заработных плат» HeadHunter, столичные сотрудники уровня «ведущий специалист»/«специалист» получают в среднем 89 200 рублей «на руки». А аренда однокомнатной квартиры отнимет около 43% дохода(38 100).

Изучив всё нюансы, специалисты ЦИАН и hh.ru пришли к выводу, что жителям 34 крупнейших городов России в половине случаев бессмысленно переезжать в Москву с учётом аренды столичной квартиры.

Так, у жителей Санкт-Петербурга будет оставаться в среднем на 12 100 рублей больше, чем при переезде в столицу с арендой квартиры. Нет смысла искать работу в столичной компании жителям Дальнего Востока (Владивостока и Хабаровска).

В плюсе от переезда в столицу могут оказаться работники из Кемерова, Астрахани, Липецка, Кирова, Барнаула, Тольятти. Но сумма выигрыша невелика: от 3000 до 6000 рублей в месяц в среднем.

( Читать дальше )

По данным «Банка заработных плат» HeadHunter, столичные сотрудники уровня «ведущий специалист»/«специалист» получают в среднем 89 200 рублей «на руки». А аренда однокомнатной квартиры отнимет около 43% дохода(38 100).

Изучив всё нюансы, специалисты ЦИАН и hh.ru пришли к выводу, что жителям 34 крупнейших городов России в половине случаев бессмысленно переезжать в Москву с учётом аренды столичной квартиры.

Так, у жителей Санкт-Петербурга будет оставаться в среднем на 12 100 рублей больше, чем при переезде в столицу с арендой квартиры. Нет смысла искать работу в столичной компании жителям Дальнего Востока (Владивостока и Хабаровска).

В плюсе от переезда в столицу могут оказаться работники из Кемерова, Астрахани, Липецка, Кирова, Барнаула, Тольятти. Но сумма выигрыша невелика: от 3000 до 6000 рублей в месяц в среднем.

( Читать дальше )

🔥 НЕДВИЖИМОСТЬ МОСКВЫ ,СКОРО КОРРЕКЦИЯ НА 20%

- 05 июля 2021, 20:46

- |

Доброго времени суток коллеги, давно не виделись))

Решил написать короткий пост про НЕДВИЖИМОСТЬ с точки зрения Технического Анализа

‼️НЕДВИЖИМОСТЬ В МОСКВЕ. РАЗОБРАЛ ГРАФИК ЦЕНЫ НЕДВИЖИМОСТИ. СУДЯ ПО ГРАФИКУ ВОЗМОЖНА КОРРЕКЦИЯ ПРИМЕРНО НА 20% ОТ ТЕКУЩИХ, Т.Е ЕСЛИ КВАРТИРА СТОИЛА 10 МЛН, ТО СКИДКА ВОЗМОЖНО СОСТАВИТ В РАЙОНЕ 2 МЛН.......‼️ЗАОДНО И ПРОВЕРИМ РАБОТАЕТ ЛИ ТА С ГРАФИКОМ НЕДВИЖИМОСТИ. ЭТОТ ПОСТ БУДЕТ ИНДИКАТОРОМ

( Читать дальше )

с какой скидкой брать квартиру у банкрота ипотечника ?

- 05 июля 2021, 16:57

- |

За первые шесть месяцев 2021 года число банкротных процедур в отношении физических лиц в России составило 105 900 против 58 700 в первом полугодии 2020-го. Таким образом, показатель вырос на 80%, или в 1,8 раза. При этом по сравнению с 2019 годом (39 000) он увеличился в 2,7 раза.

В связи с этим уверенно растет новый сегмент рынка недвижимости. Он формируется из залоговых квартир, выставленных на продажу. В объявлениях на площадках электронных торгов и сайтах банков заявленная цена квартиры может быть до 30% ниже рыночных. Низкая цена чаще всего указывает на обременение. Продавцы не скрывают, что вместе с недорогой квартирой покупателю достанется прописанный и проживающий в ней предыдущий собственник.

Порядок продажи имущества на залоговом аукционе определен законодательно. «На первых торгах стоимость реализации имущества устанавливает суд в размере 80% от рыночной стоимости. В случае передачи квартиры на повторные торги стоимость снижается еще на 15%»,— рассказывает директор департамента аналитического менеджмента и развития отношений с клиентами Росбанка Екатерина Алиева.

( Читать дальше )

В связи с этим уверенно растет новый сегмент рынка недвижимости. Он формируется из залоговых квартир, выставленных на продажу. В объявлениях на площадках электронных торгов и сайтах банков заявленная цена квартиры может быть до 30% ниже рыночных. Низкая цена чаще всего указывает на обременение. Продавцы не скрывают, что вместе с недорогой квартирой покупателю достанется прописанный и проживающий в ней предыдущий собственник.

Порядок продажи имущества на залоговом аукционе определен законодательно. «На первых торгах стоимость реализации имущества устанавливает суд в размере 80% от рыночной стоимости. В случае передачи квартиры на повторные торги стоимость снижается еще на 15%»,— рассказывает директор департамента аналитического менеджмента и развития отношений с клиентами Росбанка Екатерина Алиева.

( Читать дальше )

Полюбуйтесь на рост предложения квартир в Москве

- 04 июля 2021, 15:31

- |

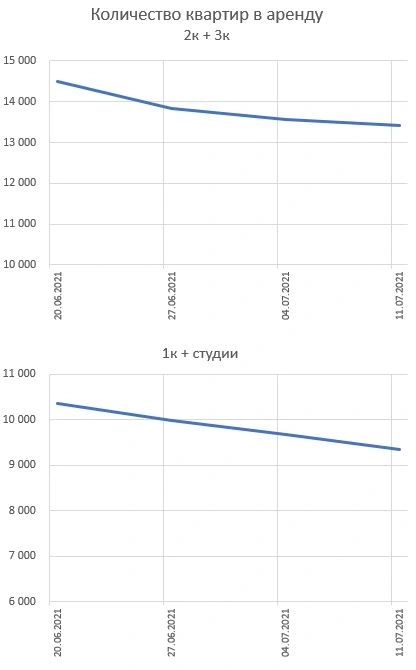

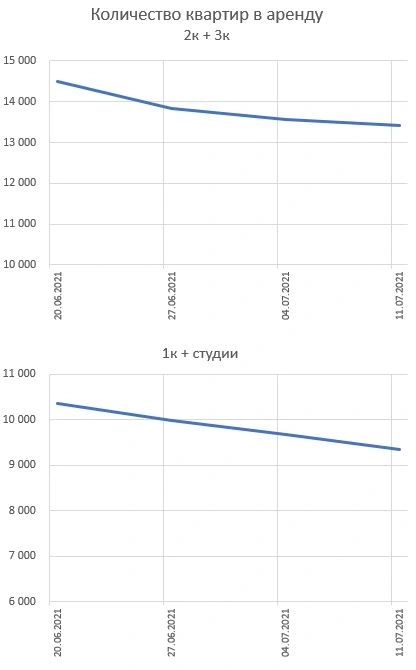

Продолжаю воскресные публикации графиков предложения квартир в Москве по данным Циана. На сегодня графики выглядят так:

Налицо рост предложения с ускорением. Будьте предельно осторожны с покупкой. Велика вероятность обидной покупки на хаях. Сейчас самое время планировать выход из бетона.

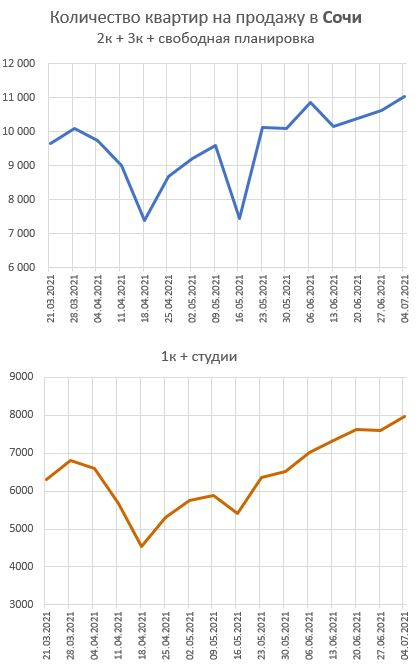

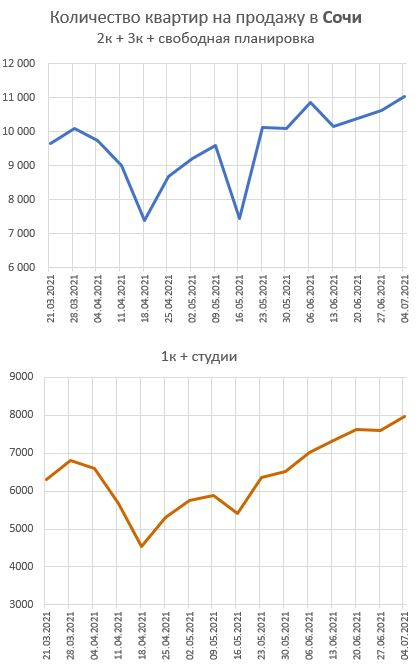

Данные по Сочи я перестал публиковать, но скрипт работает и данные сосёт. Если кому-то интересно, то графики предложения выглядят так:

( Читать дальше )

Налицо рост предложения с ускорением. Будьте предельно осторожны с покупкой. Велика вероятность обидной покупки на хаях. Сейчас самое время планировать выход из бетона.

Данные по Сочи я перестал публиковать, но скрипт работает и данные сосёт. Если кому-то интересно, то графики предложения выглядят так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал