недвижимость

Степан Демура вместо долларов покупает квартиру на моем этаже

- 17 сентября 2018, 15:45

- |

Степан купил квартиру еще примерно 1 год назад (где-то в конце 2017 года) и практически сразу привел «сицилийцев».

Вот вопросы:

Есть какой существенный риск, который заставил Степана поступиться своими принципами… Какой именно риск, а может все риски сразу?:

-Степан считает очень вероятным долларовый рост цен на недвижимость?

-Степан считает очень вероятным крах банков?

-Степан считает очень вероятным изъятие долларов у населения?

-Степан считает очень вероятным скорый демонтаж ФРС?

-Степан на короткой ноге с ЦБ РФ?

- комментировать

- ★2

- Комментарии ( 60 )

Качественные изменения на рынке жилой недвижимости РФ

- 11 сентября 2018, 18:02

- |

В последние годы рынок жилой недвижимости в России столкнулся с целым рядом изменений. Публикуемые результаты по продажам жилья бьют многолетние рекорды, выдача ипотечных кредитов находится на исторических максимумах при минимальных ставках по ипотеке. В данной ситуации одной из важнейших тем остаётся вопрос качества наблюдаемого роста. Принятые поправки в 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости», часть из которых вступила в силу уже 1 июля 2018 года, изменят структуру рынка — финансирование строительства фактически перейдёт к ограниченному кругу банков.

Полностью законопроект вступит в силу 1 июля 2019 года. Готовящиеся изменения, по замыслу властей, должны устранить с рынка недобросовестную практику в долевом строительстве. Как показывает недавний пример одного из крупнейших подмосковных застройщиков Urban Group, проблемы могут быть и у формальных лидеров отрасли. До полноценного перехода на схему банковского финансирования защиту средств дольщиков должен обеспечить «Фонд защиты прав граждан — участников долевого строительства», созданный в конце 2017 года.

( Читать дальше )

Как я вышел на пенсию в 30 лет

- 11 сентября 2018, 12:16

- |

Имел неосторожность оставить коммент в теме про 30-летних пенсионерах, и на меня посыпались вопросы, как в личку, так и треде.

Не особо люблю о себе рассказывать, но, пожалуй, поделюсь некоторой информацией и своими рассуждениями, в первую очередь стратегического характера.

Лайкайте, если интересно. Может быть продолжу…

Итак. Курс молодого рантье пенсионера.

Когда я закончил свой ВУЗ, в РФ, с легкой руки Дж. Буша младшего, наступала благословенная эра. У юноши, обдумывающем свой путь, с моим образованием, было несколько вариантов:

— Банки: Сбер мне дал стипендию, и активно звал, но я от него сбежал в аспирантуру. Посетив пару раз сие замечательное учреждение и посмотрев на его работу изнутри, я понял, что это работа не для меня.

— Биржа. Я тогда активно интересовался теханализом и новомодной в то время темой нейросетей и алготорговлей. Старожилы может быть помнят такую штуку как Омега Трейд Стейшен. На ней можно было писать и тестировать торговых роботов. Было прикольно. Помню, в то время как раз реализовывали реформу фондового рынка. Бала такая контора, как ФКЦБ, которая ввела аттестацию. Мы с приятелем по приколу поздавали экзаменов и получили эти бумажки. Солидным дядькам поначалу было лень этим заниматься. А нам студентам было пофиг. Ночь не поспал – экзамен сдал. Одним больше – одним меньше. У меня было три аттестата, включая руководителя депозитария. Хм… До сих пор весьма смутно представляю, чем они там занимаются… Короче, с этими аттестатами брали меня почти в любую инвесткомпанию. Но я к тому моменту я уже понял, что нервы дороже денег. И по большому счету, работа на крупную контору = работа в банке. Торговать на свои не было ни денег, ни нервов. Я человек очень консервативный и ленивый.

( Читать дальше )

Вложения в недвижимость VS Вложения в облигации

- 07 сентября 2018, 09:07

- |

Так ли выгодны вложения в недвижимость?

Неутешительные новости для тех, кто считает, что вложения в недвижимость с последующей сдачей — хороший вариант вложения капитала.

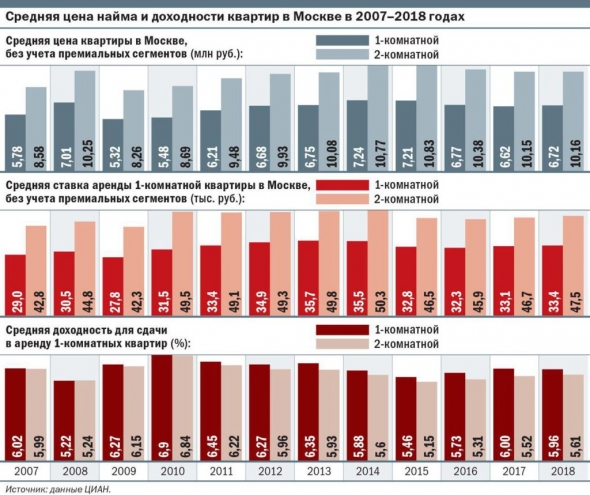

Перед Вами график доходности от сдачи 1-2 комнатных квартир в Москве за 10 лет, цифры из разряда «обнять и плакать» — не больше 6% годовых.

Тезис: безрисковые облигации федерального займа дают больше! Кроме всего прочего, они ликвидны и гарантированы государством, а квартиру попробуй продай быстро.

Ставка на рост цен на недвижимость также вряд ли сработает, ибо реальные доходы населения падают. Прогноз по инфляции неутешительный, ЦБ опускать ключевую ставку уже не станет, а в следующем году, скорее всего будет и повышать (на носу 2% рост НДС), следовательно и ипотека дешевле уже не будет.

В Центральном федеральном округе средняя цена за квадратный метр в новостройке примерно

( Читать дальше )

Недвижимость. Цены продолжают ползти вниз. Застройщикам не удасться поднять цены.

- 01 сентября 2018, 19:29

- |

Стоит ли сейчас влезать в ипотеку? Какие ваши прогнозы по ценам на недвижимость и ключевой ставке?

- 28 августа 2018, 23:21

- |

Райффайзенбанк повышает ставки по ипотеке

- 26 августа 2018, 18:14

- |

Райффайзенбанк повышает ставки по ипотеке.

С 22 августа 2018 г. ставка вырастет на 1 п. п. – до 10,49% годовых. Минимальные ставки по ипотечным программам Райффайзенбанк повысил впервые за четыре года.

И я думаю это только начало. Следом последует другие банки. Поднятие ставок и ужесточение выдачи кредитов. Ставки по ОФЗ растут, и по ним уже доходность выше 8 %, и смысла выдавать ипотеку под существующие ставки я не вижу. Впереди ожидается рост на топливо, НДС, дальнейшее девальвация рубля приведет только к росту инфляции, соответственно ставки будут расти.

Можно предположить, что количество выданных ипотечных займов снизится. Спрос на недвижимость упадет, и сомнительно, что прогнозы большинства специалистов в области недвижимости сбудутся, которые ожидают рост цен на недвижимость.

P.S. Если интересно, могу рассказать в одном из следующих постов о стратегии, которая позволило моей маме получить однажды прибыль за месяц 500 %.

Возможность инвестирования в недвижку

- 21 августа 2018, 23:46

- |

предлагает инвестировать в отели

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал