нёфть

Китайская CNOOC увеличила закупки нефти в РФ для поставки в новое хранилище — Reuters

- 15 апреля 2024, 11:35

- |

Китайская государственная компания China National Offshore Oil Co (CNOOC) в последние месяцы резко нарастила закупки дальневосточного сорта нефти ESPO Blend для поставки в недавно построенное хранилище в провинции Шандунь, сообщили трейдеры и показали данные систем слежения за судами.

CNOOC уже накопила до 10 миллионов баррелей ESPO Blend в этом хранилище, ввезя рекордный объем морских партий сорта в марте — 28,7 миллиона баррелей, несмотря на умеренный спрос со стороны китайских НПЗ, по данным компаний Vortexa Analytics и Kpler.

Хотя накопленные запасы не превышают дневное потребление нефти в Китае, рост поставок сырья в хранилище укрепляет позицию России как главного экспортера нефти в страну.

Трейдеры объясняет рост закупок российского сырья Китаем в том числе охлаждением спроса на дальневосточные сорта нефти в Индии, которая столкнулась со сложностями в проведении расчётов с компаниями РФ.

По данным трейдеров и Vortexa, CNOOC начала закупать нефть ESPO Blend для поставки в нефтехранилище в порту Дунъин емкостью 31,5 миллиона баррелей в ноябре прошлого года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Крупные игроки не видят риска падения цен на нефть

- 15 апреля 2024, 11:05

- |

За неделю со 2 по 9 апреля позиции хедж-фондов по нефти не сильно изменились. Если в Европе на бирже ICE сохранялся чистый «шорт» — 19,7 тыс. контрактов, то на бирже NYMEX фонды немного увеличили свои длинные позиции до 238,1 тыс. контрактов. Данный уровень уже выше средних показателей с 2022 г.

Позиции крупнейших четырех трейдеров на Нью-Йоркской товарной бирже также не сильно изменились за неделю — они продолжают делать ставку на рост цен на золото вторую неделю подряд. Но их чистые позиции относительно их портфелей малы, что больше похоже на нейтральную позицию в целом.

Позиции крупнейших игроков в Нью-Йорке явно перестраиваются, если в 2022 г. после всплеска цен на нефть, они агрессивно «шортили» сырье и в плоть до ноября 2023 г. постепенно сокращали свои позиции, то сейчас они уже нейтральны и в небольшую пользу роста котировок. То есть, как минимум, трейдеры не делают ставку на падение цен, несмотря на то, что нефть находится в районе 90 долларов за бочку. Таким образом, по их мнению, данный уровень не является чрезмерно высоким на текущий момент.

( Читать дальше )

Нефтеразведка, результаты.

- 15 апреля 2024, 11:04

- |

( Читать дальше )

Нефть подскочит до $130 за баррель в случае закрытия Ормузского пролива — CNBC

- 15 апреля 2024, 10:47

- |

Цены на нефть могут взлететь до 100 долларов за баррель и выше, говорят наблюдатели рынка, после того как Иран совершил воздушную атаку на Израиль, возрождая опасения по поводу региональной войны.

Иран обладает огромными запасами нефти и является третьим по величине производителем в нефтяном картеле ОПЕК. Любой сбой в его способности поставлять нефть на мировые рынки может привести к росту цен на нефть, сообщили CNBC аналитики. Рынки также будут внимательно следить за развитием событий или закрытием Ормузского пролива — ключевого узла, расположенного между Ираном и Оманом, через который ежедневно проходит пятая часть мировой добычи нефти.

«Любая атака на нефтедобывающие или экспортные объекты в Иране приведет к росту цен на нефть марки Brent до 100 долларов, а закрытие Ормузского пролива приведет к росту цен в диапазоне 120-130 долларов», — заявил Энди Липоу, президент Lipow Oil Associates.

В ночь на субботу Иран выпустил более 300 беспилотников и ракет по Израилю, что стало первым случаем прямого военного нападения на еврейское государство. По словам представителя Армии обороны Израиля контр-адмирала Даниэля Хагари, «подавляющее большинство» иранских беспилотников и ракет были перехвачены. По его словам, 10-летняя девочка была «тяжело ранена осколками», но других жертв нет.

( Читать дальше )

⭐️⭐️⭐️ Клуб Нефтяников: НЕФТЕГАЗ, РУБЛЬ-ДОЛЛАР-ЮАНЬ. 15.04.2024.

- 15 апреля 2024, 08:58

- |

Необходимо авторизоваться.

Доброе утро , Китай

- 15 апреля 2024, 08:01

- |

Фондовые индексы Китая растут в преддверии публикации данных по ВВП

Китайские акции не поддались распродаже на биржах в Азиатско-Тихоокеанском регионе индекс Shanghai Composite вырос на 1,2% в то время как Шэньчжэньский индекс подскочил на 1,7%

Лидерами роста стали акции компаний потребительского сектора и технологий в том числе Naura Technology (7,1%) Contemporary Amperex (4,3%) Eoptolink Technology (3,4%) Kweichow Moutai (2,4%)

Фондовые индексы выросли с недавних минимумов поскольку инвесторы с нетерпением ожидают во вторник данных по ВВП Китая за первый квартал и отчетов о доходах корпораций

Brent снижается

Нефтяные фьючерсы в начале торгов утром в понедельник сдержанно отреагировали на последние новости об ударе Ирана по Израилю поскольку трейдеры в значительной степени уже учли это в цене и на прошлой неделе фьючерсы на нефть марки Brent достигли максимума в $92,18 за баррель самого высокого уровня с октября 2023 года

Рост цен на нефть маловероятен в ближайшем будущем до ответа израильского правительства на нападение учитывая наличие достаточных резервных мощностей ОПЕК и без того высокую премию за геополитический риск

( Читать дальше )

Утренний обзор (Si, мамбофьюч, сберофьюч, газ(NG), Брент)

- 15 апреля 2024, 07:38

- |

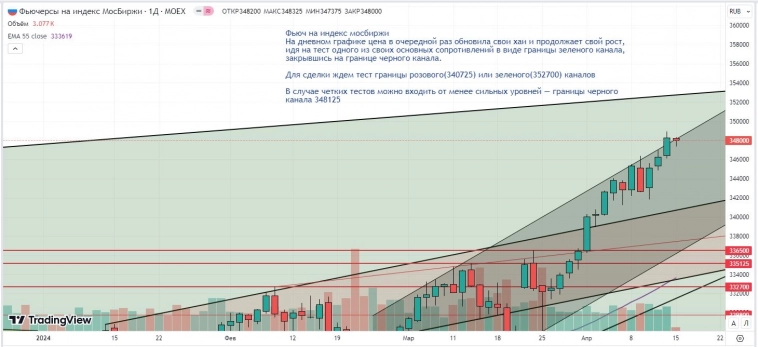

Фьюч на индекс мосбиржи

На дневном графике цена в очередной раз обновила свои хаи и продолжает свой рост, идя на тест одного из своих основных сопротивлений в виде границы зеленого канала, закрывшись на границе черного канала.

Для сделки ждем тест границы розового(340725) или зеленого(352700) каналов

В случае четких тестов можно входить от менее сильных уровней — границы черного канала 348125

На часовом графике цена продолжает свой рост, отбиваясь от своих поддержек и может сходить на тест своего сопротивления в виде границы синего канала, от которой неоднократно уже откатывала в прошлом.

Для сделки смотрим тест границы желтого канала(347350 на утро) и трендовой (342500 на утро)

В случае четких тестов можно входить от локальных поддержек и сопротивлений — гориз.уровней 344025 и 340525, трендовой(350100 на утро), а также границ черного (343375 на утро) или синего (351300 и 345200 на утро) каналов

SR(фьюч на Сбер)

На дневном графике цена продолжает торговаться на одном уровне. Скоро это стояние на месте должно закончиться и цена, наконец-то, двинет в ту или иную сторону. Теста поддержек на дневном графике при этом может и не быть, так что внимательно смотрим еще и за уровнями на часовом графике, от которых может начаться сильное движение.

( Читать дальше )

Биржевые будни Тихомирова А.А.

- 15 апреля 2024, 07:15

- |

За выходные в мире мало что изменилось и даже «аккуратный» удар Ирана по Израилю не оказал на игроков ожидаемого эффекта.

✅ Нефть в пятницу все таки сделала перехай, но далее продолжение не последовало. Скорее наоборот- началась пятничная фиксация и поводом послужило некоторое снижение напряжённости на Ближнем Востоке. Как оказалось, преждевременное, но рынки сами решают, что в цене, а что в ожиданиях. Я думаю, все ещё впереди и нефть будет выше.

Общее вью не изменилось, поддержка по прежнему на отметке 90$.

✅ Природный газ всю сессию пятницы проходил в узком флэте. Здесь есть два варианта. Или мы наконец то проходим вниз последнюю поддержку на 1750, либо от этой зоны можем пойти на отскок с пока не ясными перспективами.

Общее вью прежнее, но на данный момент не хватает понимания общей картины.

Пятница не дала подсказок, надо подождать.

Больше информации и обзор текущей ситуации здесь — t.me/TraderTikhomirov

( Читать дальше )

Нефть WTI: исторические хаи

- 15 апреля 2024, 03:25

- |

#WTI

Таймфрейм: 4H

Новостные болтологи только сейчас заговорили о росте цен на нефть, хотя эллиоттчик всех тут предупредил заранее: t.me/waves89/6446. Дал точку входа, указал стоп-лосс и тейк-профит. Профессиональная биржевая аналитика выглядит именно так, в то время как у елечек треугольник с выходом вниз. Позор какой-то…

На столько положение дел серьёзное, что США перед выборами просят Украину не бомбить российске НПЗ, устраиваются протесты против Нетаньяху в Израиле, и все забили на центовой потолок на российскую нефть, молятся чтобы 200 не случилось хотя бы в этом году. А оно может, очень вероятно это.

Движение с конца прошлого года – «заходные», волны «1»-«2»-[i]-[ii]-(i)-(ii)… Эта пружина разожмётся вскоре на исторические хаи. Поэтому мой портфель состоит на существенную часть из российской нефтянки, лонга нефти на форексе и ETF’ок USO. Как говорится, поехали!

P.S. Не жду резкого развития кризиса на Ближнем Востоке, всё будет происходить медленно, но верно.

( Читать дальше )

Иран - Израиль. Нефть. S&P500. Золото.

- 15 апреля 2024, 00:28

- |

Непосредственное воздействие на нефть – а, следовательно, на глобальную инфляцию и траекторию развития центральных банков – скорее всего, будет ограниченным, учитывая, что Иран «похоже, разработал свою реакцию так, чтобы нанести минимальный ущерб», пишет главный экономист по развивающимся рынкам Bloomberg Economics Зиад Дауд. Смогут ли США сдержать реакцию Израиля, является ключом к тому, что произойдет дальше.

Финансовые рынки встретят новую неделю, беспокоясь о геополитике, и во многом будет зависеть от того, вызовет ли беспрецедентный удар Ирана по Израилю в выходные дни раунды возмездия.

Поскольку инвесторы уже встревожены жесткой инфляцией и перспективой более высоких и долгосрочных процентных ставок, эскалация ближневосточного кризиса может привести к новой волатильности , когда возобновятся торги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал