обвал s&p

Американский рынок ждет катастрофа?

- 12 января 2023, 10:55

- |

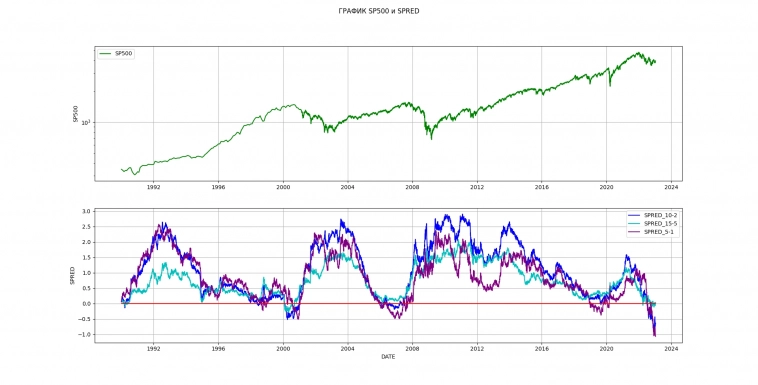

Судя по графикам спредов доходностей американских государственных облигаций, которые как я (и многие другие исследователи) писал, обычно являются предиктивными индикаторами падения американского рынка, нас ждет очень серьезная посадка! И вероятность пройти «на тоненького» тает на глазах. Похоже никто не ожидал, что инверсия кривой доходности может оказаться настолько большой.

Напомню, что рынок начинал падать, когда происходило восстановление нормально вида кривой доходности, но пока мы только движемся вниз. И есть все основания полагать, что чем больше мы уйдем вниз, тем существенней будет посадка в американских акциях. Видя это, начинаешь верить в прогноз Бьюрри в 1860.

Кстати об уменьшении вероятности проскочить рецессию или обойтись малой кровью отлично говорил Нуриэль Рубини, прозванный доктор DOOM, еще в мае 2022. И в качестве причин таких оценок он называл не только СВО, или ковидные ограничения Китая в то время. Там есть более долгосрочные и значимые тенденции.

- комментировать

- ★4

- Комментарии ( 6 )

Беги, инвестор, беги!

- 31 июля 2022, 16:11

- |

Основными причинами, по мнению аналитиков, стали опасения по поводу глобальной рецессии и инфляции, агрессивного повышения процентных ставок в США и замедления экономического роста в Китае.

Отток средств может усугубить нарастающий финансовый кризис в развивающихся странах, отмечает FT. За последние три месяца Шри-Ланка объявила дефолт по своему суверенному долгу, а Бангладеш и Пакистан обратились за помощью к МВФ.

По данным JPMorgan, в 2022 г. инвесторы также вывели $30 млрд из фондов валютных облигаций развивающихся стран. Облигации в валюте примерно 20 пограничных и развивающихся рынков торгуются с доходностью более чем на 10 п. п. выше, чем облигации США. Такие спреды могут быть индикатором серьезного финансового стресса и риска дефолта, отмечает издание.

( Читать дальше )

Как часто случаются коррекции на фондовом рынке?

- 24 января 2022, 10:45

- |

статья от Бена Карлсона, CFA

Читатель спрашивает :

Я только начал инвестировать в 2020 году, и это моя первая настоящая коррекция. Я знаю, что спады неизбежны, но как вы думаете, сколько еще это может продолжаться? Должен ли я изменить способ инвестирования сейчас, когда мой портфель снижается?

Вероятно, сейчас самое подходящее время для обзора, потому что прошло уже много времени.

В прошлом году самая большая коррекция индекса S&P 500 составила всего 5,2%

По состоянию на закрытие рынка в среду (19 января) индекс S&P 500 снизился на 5,5% от своих максимумов. Это все еще относительно небольшая просадка (по сравнению например с 2008г) и мы уже преодолевали такие небольшие уровни коррекции с 2021 года.

Отдельные сектора рынка распродаются еще больше. Индекс Nasdaq 100 снизился более чем на 9%. Акции малой капитализации упали почти на 16%.

( Читать дальше )

ребят, я вас всех люблю но скоро кранты....

- 06 сентября 2021, 17:56

- |

есть один индекс паевых фондов который начал валиться ДО обвала SnP 500/ и в последние дни он опять падает причем ОЧЕНЬ серьезно. В ближайшие недели ждите не просто коррекции а именно обвала!

А вот и падаем о чем писал 14-го числа. Началось?

- 22 марта 2018, 19:31

- |

smart-lab.ru/blog/457912.php#comments

Я еще тогда Василию написал что бы он обратил внимание на что он разругался и сказал зачем я все это выложил.

( Читать дальше )

Биткоин обвалил S&P500

- 06 февраля 2018, 17:17

- |

Всем привет!

Американские горки, которых многие из нас ждали начавшиеся не спроста довольно-таки резко, должны были иметь какую-то первопричину. Информационного и статистического повода особо не было вроде, растущие трежерис тоже вряд-ли привели бы к таким резким распродажам. Напрашивается идея о главном пузыре 17го года, и его последствиях. Идея заключается в следующем — многие крупные игроки вошедшие в криптовалюты в середине и выше восходящего движения, сейчас вынуждены зафиксировав убытки покрывать обязательства распродавая активы (довольно дорогие) на рынке акций. Конечно помимо этого есть и другие факторы: опережающие темпы роста индекса, уже выше упомянутые облигации, ожидавшаяся коррекция на рынке нефти, но крипта тоже свою лепту внесла.

Пишите в комментариях, что вы думаете о роли криптовалют в падении рынков последних нескольких дней.

Margin call

- 23 мая 2013, 15:37

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал