обзор акций

БАНКИ ВСЕМУ ГОЛОВА

- 19 июля 2023, 19:17

- |

Банки всему голова. По крайней мере, именно так можно сказать по итогам прошедшего вторника, когда именно хорошая банковская отчетность «сделала» день и вынесла индексы на новые локальные полуторагодовые максимумы. Ралли продолжается! Ура!

Рост конечно не слишком большой, но собственно и этого роста никто не ждал. Особенно порадовал индекс Dow jones (DJIA-30), который сумел пробить серьезное сопротивление в районе 34 600 пунктов и умчался к отметке в 35 тысяч пунктов. Случилось это во многом благодаря шикарному спросу в акциях Microsoft (SPB:MSFT,+3,98%), которые были лучшими в этом индексе после публикации подробной информации о ценах на свои корпоративные продукты искусственного интеллекта. При этом аналитики Wedbushотметитли, что информация о ценах “очень оптимистична для общей возможности Microsoft на рынке облачного искусственного интеллекта, которая может ежегодно увеличивать свои доходы от облачных вычислений на 20%”.

В индексе широког

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Индекс Московской Биржи вряд ли сможет закрепиться выше 3000 пунктов без коррекции.

- 19 июля 2023, 14:42

- |

🛒 X5 Retail Group (FIVE) - обзор операционных результатов компании за 1П 2023г

- 19 июля 2023, 08:50

- |

▫️Выручка ТТМ: 2821 млрд

▫️EBITDA ТТМ: 303,5 млрд

▫️Чистая прибыль ТТМ: 52,2 млрд

▫️ND/EBITDA на конец 1кв 2023г: 2,6

▫️P/E ТТМ: 9,4

▫️P/E fwd 2023г: 9

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Выручка по сегментам и динамика г/г за 1П 2023:

▫️ Пятерочка: 1142 млрд (+12,7% г/г)

▫️ Перекресток: 186 млрд (+2,1% г/г)

▫️ Чижик: 45 млрд (х4 г/г)

▫️ Цифровой бизнес: 52 млрд (+57% г/г)

✅ За 2кв 2023г показатель LFL выручки по группе вырос на 7,8% г/г (рост трафика 6,6% + рост чека 1,1%).

✅ В то время как за 2кв2023г в РФ была зафиксирована продуктовая дефляция в 0,3% у X5 Group средний чек вырос как в сегменте Пятерочки (+1,2% г/г), так и в Перекрестке (+2,3% г/г).

❌ Средний размер чека в Чижиках продолжает опускаться и по результатам 2кв составляет уже 558 рублей (-19,1% г/г, -4,8% кв/кв). Сопоставимая выручка по сегменту не раскрывается.

👉 Скорее всего мы и дальше будем видеть падение ср. чека по мере выхода Чижика в регионы. Потенциал падения — это как минимум 443 рубля (средний чек по сегменту Пятерочки) или ещё около 20%.

( Читать дальше )

🛢 Татнефть (TATN, TATNP) - что сейчас происходит с ценами реализации и демпферными выплатами?

- 18 июля 2023, 09:25

- |

▫️Выручка ТТМ:1163 млрд ₽

▫️Прибыль от продаж ТТМ: 280 млрд ₽

▫️Чистая прибыль ТТМ: 174 млрд ₽

▫️P/E (РСБУ) ТТМ: 6,6

▫️P/E (РСБУ) fwd 2023: 6,5

▫️P/B: 1,1

▫️fwd дивиденд 2023:8%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Результаты отдельно за 1кв2023:

▫️Выручка: 244 млрд (-32,4% г/г)

▫️Себестоимость: 154 млрд (-21% г/г)

▫️Прибыль от продаж: 69 млрд (-54% г/г)

▫️Чистая прибыль: 50 млрд (-58% г/г)

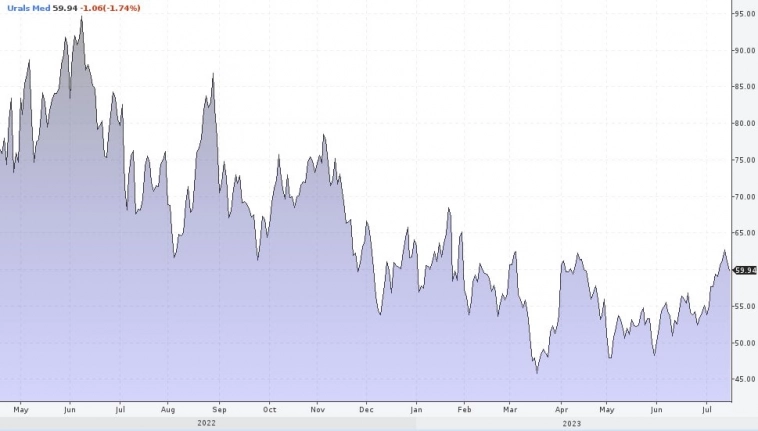

🧮 По ценам на нефть за 1П2023г у нас получается следующая ситуация:

▫️Средневзвешенный курсUSD/RUB: 76,9 (+0,8% г/г)

▫️Средняя цена Urals по данным Минфина: $52,2 (-37,8% г/г)

▫️Средняя цена Urals в рублях: ₽4015 (-37,4% г/г)

✅ В целом несмотря на значительное падение цен на нефть, стоимость бочки Urals в рублях сейчас достаточно комфортная и продолжает расти. В прошлых отчётных периодах публикуемые Минфином цены на нефть коррелировали с выручкой Татнефти, так что их вполне можно брать как ориентир.

✅ Комитет Госдумы по бюджету и налогам рекомендовал перевести месторождения сверхвязкой нефти на налоговый режим НДД.

( Читать дальше )

✅Обзор рынка от 16.07.23

- 16 июля 2023, 12:09

- |

В обзоре найдешь основные инструменты, а в среду проведу прямой эфир.

Буду разбирать акции и всё, что попросишь: t.me/+F6Ka767DDgFhZGQy

⏹ Kingdee International Software (268) - обзор SaaS компании из КНР

- 14 июля 2023, 08:56

- |

▫️Выручка 2022: 4,8 млрд ¥

▫️Чистый убыток 2022: 389 млн ¥

▫️P/B: 4,9

▫️P/S: 7,1

▫️P/E fwd 2023: 200

▫️P/E fwd 2025: 46

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Kingdee International Software — китайская компания, специализирующаяся на разработке и продаже программного обеспечения для управления предприятием и цифровизации бизнес-процессов.

👉 Выручка компании по сегментам в 2022г:

▫️Облачные услуги для крупных предприятий:2,6 млрд ¥ (+35,5% г/г)

▫️Облачные услуги для малого бизнеса:861 млн ¥ (+63,1% г/г)

▫️Облачные услуги для промышленности: 277 млн ¥ (-15,8% г/г)

▫️ПО для управления бизнесом и другое: 1,1 млрд ¥ (-18,7% г/г)

✅ В данный момент бизнес проходит этап трансформации и перехода на модель подписки (повторяет уже проверенную историю Adobe). Этот процесс стартовал ужепочти 4 года назад и менеджмент собирается завершить его в ближайшее время.

👉 На практике, переход на подписки (восстановление прибыли и дальнейший рост маржинальности) занимает как раз около 3-4 лет и мы уже видим, что за 2П2022Г убыток составил всего 33 млн ¥. Скорее всего, в 2023г компания вернется к прибыли (около 200 млн ¥).

( Читать дальше )

🍷 Белуга Групп (BELU) - обзор операционных результатов за 1П2023г

- 13 июля 2023, 09:20

- |

▫️Выручка за 2022: 97,3 млрд (+30% г/г)

▫️EBITDA за 2022: 17,3 млрд (+66% г/г)

▫️Чистая прибыль за 2022: 8,4 млрд (+119% г/г)

▫️P/E TTM:8,3

▫️P/E fwd 2023: 7,5

▫️P/B: 2,8

▫️fwd Дивиденд 2023: 12%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 «Белуга Групп» — одна из лидирующих компаний российского алкогольного рынка, стратегическим направлением деятельности которой является выпуск ликероводочной продукции.

✅ Прогресс компании по достижению целей Стратегии-2024:

▫️Выручка:97 / 130 млрд (выполнено на 75%)

▫️Доля алкоголя помимо водки в продажах:41% / 45% (выполнено на 91%)

▫️Магазины ВинЛаб: 1500 / 2500 (выполнено на 60%)

▫️Доля ретейла в продажах: 43% / 45% (выполнено на 95%)

✅ С начала года компания открыла 155 новых точек ВинЛаб и сейчас достигла 60% от поставленной цели на конец 2024г. Розничная выручка выросла на 33,5% г/г (+27% трафик / +5% ср. чек) исейчас уже составляет около 29 млрд.

✅ За 2022г компания заплатила дивиденды в размере625 рублей на акцию и таким образом распределила почти 90% от чистой прибыли (без учета выплат на квазиказначейские бумаги).

( Читать дальше )

🏦 Сбербанк (SBER) - обзор результатов банка за июнь 2023г

- 12 июля 2023, 09:23

- |

◽️ P/B TTM: 1

◽️ fwd P/E 2023:4

◽️ fwd дивиденд 2023: 12,5%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Финансовые результаты за июнь 2023г:

— чистый % доход: 182 млрд ₽ (-2,8% м/м)

— чистый ком. доход: 58 млрд ₽ (+3,4% м/м)

— чистая прибыль: 139 млрд ₽ (+17,7% м/м)

✅ Рост чистой прибыли до почти 140 млрд обусловлен зафиксированной разовой прибылью от продажи европейского подразделения. Точных цифр не раскрывается, но судя по всему это принесло около 90-100 млрд рублей чистой прибыли.

✅ Помимо этого, в июне также были и разовые расходы связанные с ростом резервов под изменение валютных курсов. По сравнению с прошлым месяцем расходы на резервы выросли на 205% до 116 млрд.

👉 Финансовые результаты за 1П2023г:

— чистый % доход: 1064 млрд ₽

— чистый ком. доход: 323 млрд ₽

— чистая прибыль: 728 млрд ₽

👆 Траектория прибыль немного ухудшилась (если сделать корректировку на разовую прибыль, но мой прогноз по чистой прибыли в1,4 трлн за 2023г по-прежнему актуален. Форвардная оценка вP/E = 4 в целом вполне адекватная (див. доходность около 12,5%).

( Читать дальше )

📊 Berkshire Hathaway (BRK) - чем сейчас занят Баффет?

- 11 июля 2023, 09:19

- |

▫️Выручка TTM: $316 млрд

▫️Чистая прибыль TTM: $7,2 млрд

▫️P/E: 105

▫️P/B: 1,5

▫️fwd дивиденд 2023:-

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉Berkshire Hathaway — американская холдинговая компания со штаб-квартирой в городе Омаха. Является управляющей для большого количества компаний в различных отраслях. Большинство знает ее благодаря Уоррену Баффету, который является председателем совета директоров и исполнительным директором.

👉 ТОП-5 крупнейших активов в портфеле на текущий момент и их доля в портфеле:

1. Apple =47%

2. Bank of America = 8%

3. American Express = 7%

4. Coca Cola =6,4%

5. Chevron = 5,5%

✅ Сразу можно заметить, что Apple составляет почти половину от всего портфеля акций. При этом, текущая оценка компании и низкая диверсификация публичного портфеля совсем не смущает Баффета и Мангера. По их общему мнению, сбалансированная структура портфеля переоценена.

✅Продолжает расти доля в американском нефтедобытчике Occidental Petroleum и сейчас BRK уже принадлежит 25% компании. Однако, в тоже время, на $5 млрд сократилась позиция по Chevron (одна из крупнейших нефтегазовых компаний США), так чтодоля нефтегаза в портфеле не растёт.

( Читать дальше )

🏦 ВТБ (VTBR) - какие дивиденды банк заплатит в 2024г?

- 10 июля 2023, 09:28

- |

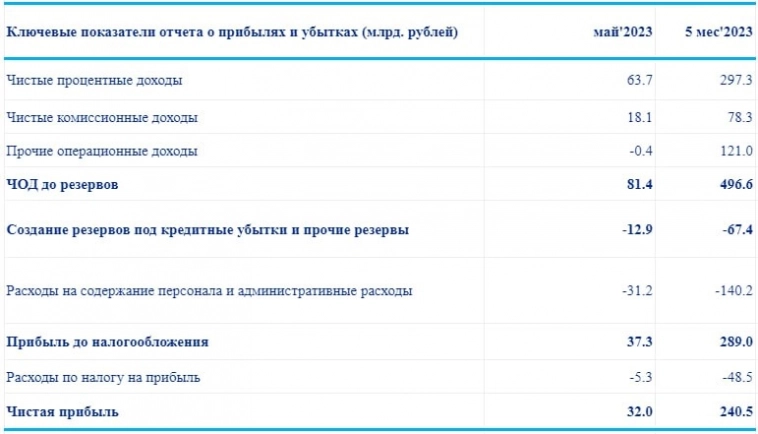

▫️ Активы: 26,1 трлн ₽ (+0,2% м/м)

▫️ Собственный капитал: 1,9 млрд ₽ (+1,6% м/м)

▫️ Чистая прибыль (с начала года): 240,5 млрд ₽

▫️ Чистая прибыль fwd 2023г:450 млрд ₽

▫️ fwd P/E 2023: 2,5

▫️ fwd дивиденды 2023: 0%

▫️ fwd дивиденды 2024: 10%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Финансовые результаты отдельно за май:

▫️ Чистые процентные доходы: 63,7 млрд ₽ (+5,4% м/м)

▫️ Чистые комиссионные доходы:18,1 млрд ₽ (-0,5% м/м)

▫️ Резервы: 12,9 млрд ₽ (+180% м/м)

▫️ Чистая прибыль: 32 млрд ₽ (-48,2% м/м)

✅В отчёте за май мы уже не видим позитивного эффекта от «прочей операционной прибыли» + ВТБ заметно увеличил резервы под кредитные убытки (на 8 млрд больше). Таким образом, без учёта разовых статей дохода, банк сейчас зарабатывает около 30-35 млрд ₽ чистой прибыли в месяц.

✅ Только за 5 месяцев 2023г чистая прибыль ВТБ уже составила 74% от всей прибыли банка за рекордный 2021г. Однако, надо учитывать, что доля акционеров в прибыли также была размыта. Показатель прибыли на акцию с начала года составляет 0,00304₽ против 0,0044₽ в 2021г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал