облигации

Отрицательные ставки приведут долговой рынок к краху.

- 30 апреля 2015, 09:30

- |

(Источник: Вести.Экономика)

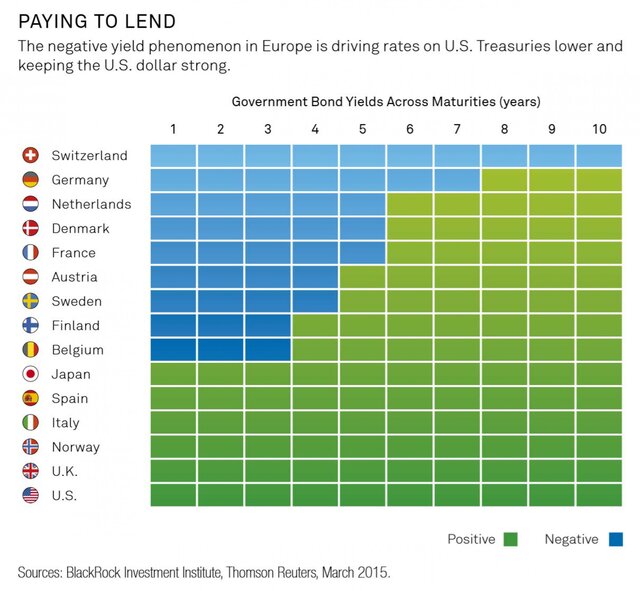

Сверхмягкая денежно-кредитная политика Европейского центрального банка (ЕЦБ) и программа количественного смягчения создают серьезные риски для финустойчивости еврозоны.

Уже сейчас около трети европейских гособлигаций имеют отрицательную доходность. У одной только Германии таких бумаг уже 70%, причем двухлетки торгуются с доходностью минус 0,27%, то есть даже ниже депозитной ставки ЕЦБ. Это противоречит здравому смыслу, и многие гуру рынка заявляют о наличии самого настоящего пузыря, предлагая при этом играть на понижение стоимости европейских облигаций, в первую очередь немецких. На прошлой неделе Билл Гросс, считающийся королем долгового рынка старой школы, назвал продажу немецких гособлигаций величайшей возможностью всей его жизнью.

Согласно параметрам QE центральный банк не покупает бумаги с доходностью ниже 0,2%, а значит, когда доходности по всем бумагам Германии упадут до минус 0,2%, участники рынка смогут дружно начать игру против ЕЦБ, тем более что к тому времени регулятор уже будет готовиться к завершению своей программы. Парадоксальность ситуации еще и в том, что уже сейчас, играя на понижение стоимости немецких бумаг, можно неплохо заработать. Об этом накануне заявил уже новый король облигаций Джеффри Гундлах.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Азартная игра в Мечел !

- 29 апреля 2015, 20:04

- |

Мечел выпустил отчётность US GAAP за 2014 год. Для большинства кредиторов важны следующие цифры:

Основной долг $ 7 млрд. (на 20 апреля 2015);

EBIDTA 2014 г. = 709 млн долларов США.

Расходы по процентам за 2014 г. = 793,2 млн долларов США.

Компания заработала за год меньше, чем ей необходимо заплатить процентов кредиторам! А ведь ещё надо выполнять обязательства по погашению основной части долга… Договориться с банками не удалось! Возникли просрочки и задолженность в отчётах переведена из раздела долгосрочной в краткосрочную. Компания уверенно и упёрто шагает на банкротство. Ввиду такой упёртости основного акционера (нежелание конвертировать долг в акции) и обострения ситуации с банками, мне приходится сокращать долю в облигациях. За год снизил долю в облигациях Мечела почти вдвое и теперь на эмоциях хотелось продать ещё по текущим… Но, начал искать позитивные сигналы и возможно кое-что нашёл.

Надо сказать, что публичный долг (облигационные займы) компания гасила успешно на протяжении всех этих лет. Происходило это за счёт помощи госбанков, которые любезно предоставили новые кредиты для погашения облигаций, сами таким образом только наращивали кредитные портфели. Динамика погашения облигационного долга представлена на следующем слайде.

( Читать дальше )

Торговая стратегия на 30.04.2015

- 29 апреля 2015, 12:21

- |

Другими словами, слишком низкие доходности и процентные ставки по долгосрочным ОФЗ подрастут после решения ЦБ РФ, а слишком высокие доходности и ставки процента по краткосрочным ОФЗ упадут. Таким образом, средние и дальние бумаги надо шортить, ближние покупать. Рассчитываю на снижения спреда доходностей.

По выпускам: 26207, 26212 в шорт, 26208, 26216 в лонг.

По ЦБ думаю решение будет в сторону снижения ставки.

Снизится и рубль поожиданиям рынка: http://smart-lab.ru/blog/252083.php

Вопросы по облигациям

- 22 апреля 2015, 16:18

- |

1. В стакане мы видим проценты (процентное соотношение к цене исполнения). верно?

2. Как при этом учитывается премия, которую покупатель должен заплатить продавцу при покупки облигаций? Она уже заложена в цене или это как-то отдельно выплачивается (когда и как?). Я про невыплаченный купон, т.е. проценты набежавшие с момента последней выплаты.

3. Я торгую в Квике, конкретно там как это реализовано? В цене уже все заложено или остатки по купону платятся как-то отдельно?

4. Если эмитент допускает дефолт по облигациям, то что происходит? Заемщик полностью теряет деньги или ждет судебных разбирательств чтобы их вернуть? Есть ли какое-либо страхование у эмитентов от дефолта по облигациям?

Спасибо.

Доходность около 40% годовых на облигациях крупнейшего частного авиаперевозчика РФ

- 22 апреля 2015, 08:11

- |

Открытое акционерное общество «Авиационная компания „ТРАНСАЭРО“, крупнейшая частная российская авиакомпания, на данный момент имеет два выпуска облигаций, торгуемых на бирже ММВБ.

Первый выпуск компания погасила в начале марта этого года. Второй выпуск уже торгуется выше 93,5 с доходностью 24%, поэтому третий выпуск сейчас интереснее — имеет больший потенциал роста. По третьему выпуску биржа рассчитала доходность на закрытие 21.04.2015 — 38,83%. Это доходность к оферте 02.11.2015. Ставка купона — 12%. Компания готовит ещё биржевые выпуски 4-й и 5-й. Видно, что компания сохраняет интерес к публичному долговому рынку и поэтому есть настрой расплачиваться. Поэтому приближение к октябрю будет являться драйвером для котировок вверх, а пока они не выросли до целевых уровней можно „стричь“ купоны 30.04.2015 и 30.07.2015.

( Читать дальше )

Доходность выше 40% годовых на рисковых облигациях генератора электроэнергии !

- 17 апреля 2015, 22:43

- |

Ставка купона 12% годовых. Следующая дата платежа по погашению основной части долга — 14 октября этого года.

Слежу за компанией и держу данные облигации. Считаю, что после успешной амортизационной выплаты возник потенциал дальнейшего роста котировок до 74-75.

Не нравятся дивиденды сбербанка?

- 17 апреля 2015, 19:06

- |

Некоторые их совсем не платят.

Но я советую обратить внимание на облигации Мечела с доходностью 146% годовых)))

Или ОФЗ под 8% годовых.

Это гораздо больше чем дивиденды сбербанка.

Полно облигаций под 14% годовых. И не надо год ждать — выплаты раз в полгода.

100000 рублей под 14% даст стабильных 14000 рублей в год со 100000

Про облигации ТГК-2 БО-2

- 16 апреля 2015, 12:03

- |

Сейчас, учитывая новый номинал, доходность упала до примерно 25% годовых к погашению.

«Территориальная генерирующая компания №2» выплатила купонный доход за третий купонный период и произвела частичное погашение номинальной стоимости облигаций серии БО-02. По сообщению компании, общий объем выплат по частичному погашению номинальной стоимости бумаг составил 490 003 250 рублей, общий объем выплат по купонному доходу составил 234 574 355,84 руб. Начисленный купонный доход на одну облигацию выпуска составил 59,84 руб. из расчета 12,00% годовых, по амортизационным выплатам — 125 рублей на бумагу.

Размещения ОФЗ.

- 15 апреля 2015, 17:29

- |

Для 5-ти леток доходность составила чуть более 13% годовых при двукратном превышении спроса над предложением.

Для 8-ми леток доходность составила около 11% годовых при трехкратном превышении спроса над предложением.

ОФЗ 29006 - Возможность заработать выше депозита.

- 11 апреля 2015, 12:45

- |

На прошлой неделе котировки облигаций федерального займа (ОФЗ) РФ показали рост и соответсвенно падение доходностей. Наиболее интересными ОФЗ на ближайший год для меня — это облигации с переменным купоном: ОФЗ 29006, ОФЗ 29007, ОФЗ 29008, ОФЗ 29009, ОФЗ 29010, ОФЗ 29011. Первая в ряду уже активно проторговывается на ММВБ. Причём первичное предложение состоялось по цене чуть выше 85%. За месяц котировка достигла 93-95%. Почему же эта облигация так быстро выросла и возможно будет ещё расти. Соображения следующие:

Дело в переменном купоне, привязанном к ставке RUONIA.

Прогноз по ставке 3-го купона ОФЗ 29006:

Текущая ставка второго купона уже зафиксирован на уровне 12,66%, что уже выше чем доходности большинства государственных ценных бумаг. Третий купон будет рассчитан как среднее арифметическое значений ставок RUONIA за шесть месяцев до даты определения процентной ставки, увеличенное на 1,20 процентных пункта. То есть, чтобы понять каким будет третий купон надо сделать прогноз по поведению RUONIA примерно с 11.02.2015 по 10.08.2015. Два месяца из шести уже прошло и среднее арифметическое составило около 15% (см. рисунок)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал