облигации

Топ-менеджеры РАТМ Холдинга вновь вошли в ТОП-1000 российских менеджеров

- 27 сентября 2024, 13:13

- |

В 25 рейтинг «ТОП-1000 российских менеджеров», сформированный Ассоциацией менеджеров при поддержке издательского дома «Коммерсантъ» и РИА Новости, включили генерального директора ООО «Сибирское стекло» («Сибстекло», один из лидирующих производителей стеклотары в России, актив РАТМ Холдинга) Антона Мора, директора по логистике ООО «Сибирское стекло» Дмитрия Мисько и заместителя генерального директора — советника по стратегическим коммуникациям РАТМ Холдинга Ирину Байбарович.

В ТОП-250 высших руководителей вошел Антон Мор, реализовавший инициативы для устойчивого развития «Сибстекла» с опорой на ESG-идеологию, в том числе, выстроив модель «от обработки до утилизации стекольных отходов» в периметре производственной площадки. В ТОП-20 директоров по логистике и цепям поставок — Дмитрий Мисько, переориентировавший завод на сотрудничество с добывающими предприятиями из Сибирского федерального округа, благодаря чему углеродный след при транспортировке минеральных ресурсов был сокращен более чем в два раза.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Китай делает все возможное, Си обещает фискальное стимулирование для спасения частной экономики, стабилизации рынка недвижимости и стимулирования фондовых рынков

- 27 сентября 2024, 12:47

- |

«Необходимо помочь предприятиям преодолеть трудности», — говорится в отчете, опубликованном сразу после 13:00.

«Необходимо помочь предприятиям преодолеть трудности», — говорится в отчете, опубликованном сразу после 13:00.( Читать дальше )

Презентация 7 выпуска облигаций ЛК БИЗНЕС АЛЬЯНС (BB+(RU) с позитивным прогнозом, 300 млн руб., фиксированный купон 24% на 2 года до оферты, YTM 26,83%, дюрация 1,61 года)

- 27 сентября 2024, 12:45

- |

А теперь — обновленная презентация 📳 ЛК БИЗНЕС АЛЬЯНС (BB+(RU) с позитивным прогнозом), одного из топ-лизингодателей в сегменте ВДО:

🥉3 место по лизинговому портфелю

🥉3 место по новому бизнесу

В преддверии нового выпуска облигаций:

— Купон / доходность: 24% / 26,8% годовых

— Дюрация: 1,61 года

— 300 млн руб.

— Срок до погашения / оферты put: 3 года / 2 года

( Читать дальше )

Подискутируем на тему ставки ЦБ

- 27 сентября 2024, 12:40

- |

Есть ли шанс повышения в октябре до 20%? Однозначно да!

Как сейчас можно поступить, чтобы спасти портфель?

1) Флоатеры, дают уже многие 20%+ годовых, отличный консервативный инструмент

2) Экспортеры — сейчас хороший момент для них, идет снижение ставки ФРС, которая провоцирует рост сырья и очевидная девальвация рубля

Это больше про среднесрочный формат работы, т.к. в спекулятивной стратегии совсем другая игра.

ОФЗ если и покупать то очень малой частью, непонятно, остановится ли ЦБ на 20%, или продолжит повышать.

Несмотря на повышение ставки — рост рынка очень и очень вероятен благодаря инфляции, которая просто будет переоценивать на рынок 🤝

Собираем сбалансированный портфель

- 27 сентября 2024, 12:14

- |

Российский рынок акций восстанавливается после летнего снижения и пока взял передышку в районе 2800 п. по Индексу МосБиржи. С фундаментальной точки зрения в IV квартале может появиться сразу несколько драйверов, которые могут способствовать дальнейшему подъему котировок. Время собирать портфель.

Средний рост после коррекции на рынке составляет около 40% по индексу

За время сентябрьского отскока российский рынок сумел восстановиться уже на 13%, но это далеко не предел. Статистика за последние 20 лет показывает, что средний рост после коррекции на рынке составляет около 40% по индексу.

С фундаментальной точки зрения рынок остается дешевым — P/E составляет 4х против исторического 6,1х, что на 35% ниже среднеисторического. Кроме того, в IV квартале может появиться ряд катализаторов для роста: уход нерезидентов и ожидания разворота денежно-кредитной политики.

Вместе с тем текущая доходность по облигациям остается крайне высокой. Длинные ОФЗ предлагают YTM (доходность к погашению) выше 16%, а корпоративные облигации второго эшелона со сроком погашения через 1–2 года могут принести 23–24%.

( Читать дальше )

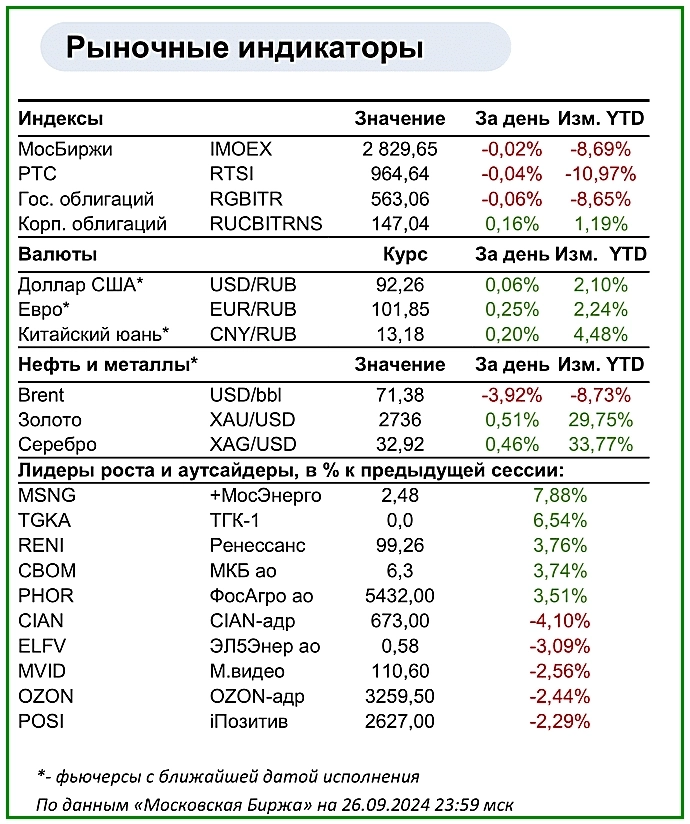

Обзор российского рынка на 27.09.2024

- 27 сентября 2024, 12:01

- |

Рынок накануне. Индекс МосБиржи в четверг практически не изменился, показав незначительное снижение на 0,02% до 2829,65 п. Индекс РТС потерял в начале торгов 0,33%, но затем восстановился, хотя и показал символическое снижение на 0,04% по итогам дня. На рынке ОФЗ инвесторы шесть торговых сессий не могут определиться с направлением, индекс RGBI потерял за день 0,09%, снизившись до 102,40 п.

Банковский сектор на торгах в четверг выглядел хуже рынка, несмотря на хорошие отчёты по РСБУ днём ранее.

Банк России опубликовал резюме обсуждения ключевой ставки. Оперативные данные за сентябрь указывают на существенный общий рост кредитования и очень быстрый рост корпоративного кредитования. Регулятор не исключает очередного повышения ключевой ставки в октябре.

Нефть Brent подешевела на фоне новостей о том, что Саудовская Аравия придерживается решения ОПЕК + увеличить добычу с 1 декабря и снизить неофициальную целевую цену на нефть в 100 долларов США за баррель, чтобы вернуть долю рынка.

( Читать дальше )

Главное на рынке облигаций на 27.09.2024

- 27 сентября 2024, 11:58

- |

- «Солид СпецАвтоТехЛизинг» сегодня начинает размещение облигаций серии 01 сроком обращения 3,5 года объемом 500 млн рублей. Регистрационный номер — 4B02-01-00174-L. Ставка купона установлена на уровне 24% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация и call-опцион. Организатор — ИФК «Солид». Эмитент имеет кредитный рейтинг В+|ru| со стабильным прогнозом от НРА.

- ЯТЭК 30 сентября начнет размещение среди квалифицированных инвесторов трехлетних облигаций серии 001Р-04 объемом 1,5 млрд рублей. Ставка 1-го купона установлена на уровне 21,5% годовых. Ставки последующих купонов переменные: КС плюс 2,75% годовых. Длительность 1-го купонного периода составит два дня, со 2-го по 37-й — 30 дней. Организатор — Совкомбанк. Эмитент имеет кредитный рейтинг А(RU) со стабильным прогнозом от АКРА.

- «РегионСпецТранс» 30 сентября <a href=«www.

( Читать дальше )

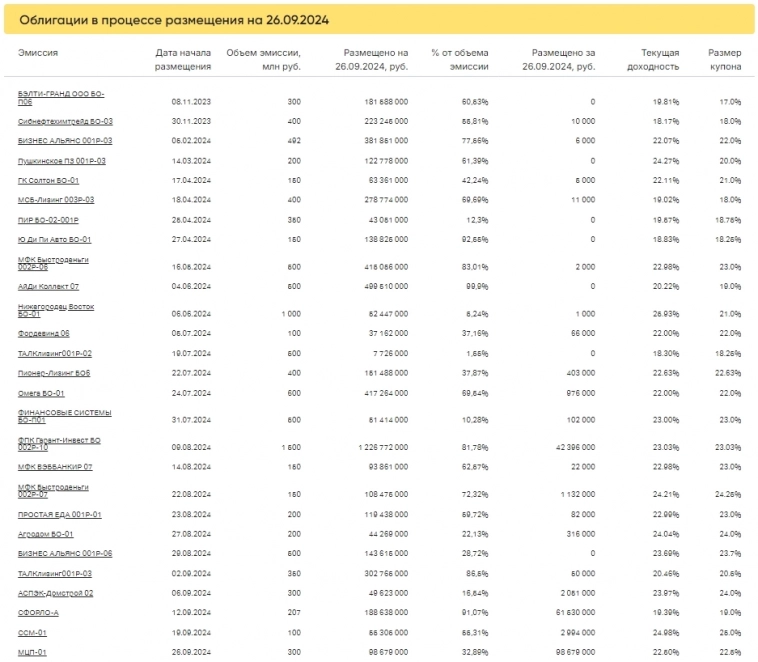

Итоги торгов за 26.09.2024

- 27 сентября 2024, 11:55

- |

Коротко о торгах на первичном рынке

26 сентября стартовало размещение выпуска МЦП-01 (МЦ «Поликлиника.ру»). Выпуск объемом 300 млн был размещен на 98 млн 679 тыс. рублей за первый день торгов (32,89% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 452 выпускам составил 1129,1 млн рублей, средневзвешенная доходность — 20,19%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Наш пайплайн и развитие портфеля препаратов

- 27 сентября 2024, 11:07

- |

Группа «Озон Фармацевтика» — уникальный российский производитель с самым широким портфелем регистрационных удостоверений.

Текущий портфель препаратов на конец 1П 2024 года насчитывает 508 регистрационных удостоверений. Это результат 20 лет освоения технологий и наращивания экспертизы. Мы по праву считаемся технологическими новаторами в производственной фармацевтике.

Этот портфель уже сейчас хорошо представлен в аптечных сетях — в нашем ключевом канале продаж. За 2023 год мы реализовали 285 млн упаковок лекарственных препаратов всех форм. Каждая 20-я упаковка, проданная в аптеке, нашего производства.

Мы рассчитываем на существенный рост продаж текущего портфеля. Есть множество факторов в пользу успешной реализации наших планов:

🔹общие тренды по росту рынка лекарственных препаратов (рост продолжительности жизни и доли населения старше трудоспособного возраста)

🔹рост расходов на здравоохранение и программы, направленные на поддержание отечественных производителей (Фарма 2030, «третий лишний», «второй лишний» и др.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал