объем торгов

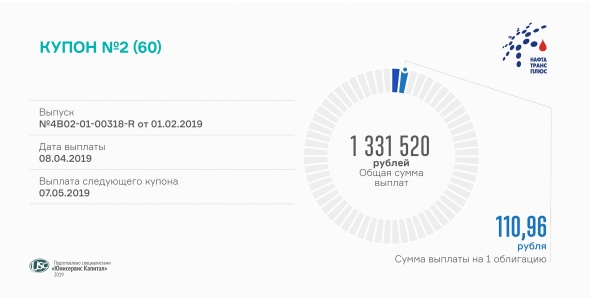

«Нафтатранс плюс» выплатил свыше 1,3 млн рублей за 3-й купон

- 07 мая 2019, 14:16

- |

Сумма выплат по всем 12 тыс. ценным бумагам, находящимся в обращении, составила 1 331 520 рублей. На одну облигацию инвесторам начисляется ежемесячно по 110,96 рубля. Выплаты производятся по ставке 13,5% годовых, зафиксированной на 1-24 купонные периоды.

Напомним, «Нафтатранс плюс» разместил в феврале пятилетний выпуск биржевых облигаций (RU000A100303) объемом 120 млн рублей с целью закупа нефтепродуктов. За 3 месяца объем вторичных торгов превысил сумму эмиссии почти на 8 млн рублей. Средневзвешенная цена держится на уровне 100,6%. Организатором размещения выступил «Юнисервис Капитал», андеррайтером — «Банк Акцепт». Апрельские итоги торгов облигациями других наших эмитентов ждите завтра.

- комментировать

- Комментарии ( 0 )

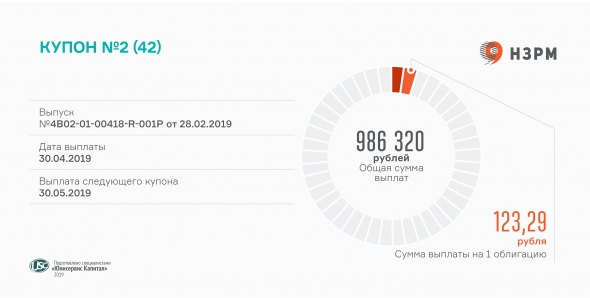

«НЗРМ» выплатил второй купон

- 30 апреля 2019, 13:10

- |

Доход по биржевым облигациям Новосибирского завода резки металла (RU000A1004Z9) выплачен сегодня.

Инвесторам компании начислено около 1 млн рублей за 2-й купонный период. Доход на одну облигацию составляет 123,29 рубля. Выплаты производятся по ставке 15% годовых, установленной на первый год обращения выпуска.

( Читать дальше )

Второй купон выплатил «Нафтатранс плюс»

- 08 апреля 2019, 14:09

- |

Сегодня в НРД поступили средства от топливной компании в размере 1 331 520 рублей, предназначенные владельцам облигаций «Нафтатранс плюс-БО-01» для выплаты купонного дохода за второй период. Ставка по купону установлена на уровне 13,5% годовых на два из пяти лет обращения выпуска.

Инвестиции с помощью выпуска биржевых облигаций компаний привлекла в феврале. Средства позволили увеличить объем поставок ГСМ в Сибири и Москве.Объем вторичных торгов бумагами «Нафтатранс плюс» (RU000A100303) составил 49,8 млн рублей в феврале и 49,2 млн — в марте. Это хороший показатель при сумме займа в 120 млн рублей. Средневзвешенная цена выросла с 100,55% до 100,65%. Организатором размещения выступил «Юнисервис Капитал», андеррайтером — «Банк Акцепт».

Динамика торгов облигациями эмитентов «Юнисервис Капитал»

- 05 апреля 2019, 14:13

- |

«Юнисервис Капитал» подвел итоги вторичных торгов на «Московской бирже» за март и за весь период обращения облигаций в целом. Для некоторых из наших эмитентов он только начался, а другие уже готовятся к годовой оферте.

«НЗРМ» как раз относится к первой группе: свой дебютный выпуск завод разместил месяц назад на срок 3,5 года. Бонды показали хорошую динамику торгов – 77,3 млн рублей при сумме займа 80 млн рублей. Средневзвешенная цена составила за март 100,83% от номинала. Новосибирский завод установил ставку на первый год обращения выпуска в размере 15% годовых.

Оборот облигаций другой новосибирской компании – «Нафтатранс плюс» – составил за февраль и март суммарно 99 млн рублей. Среднемесячный объем торгов и цена пока стабильны, второй показатель составил 100,65% по итогам марта. Выпуск топливной компании на 120 млн рублей будет находиться в обращении 5 лет. Ставка зафиксирована на 2 года и составляет 13,5%. В феврале компания досрочно погасила выпуск коммерческих облигаций объемом 50 млн рублей.

( Читать дальше )

Московская биржа: все еще ниже среднего уровня прошлого года

- 03 апреля 2019, 10:45

- |

Большинство сегментов показало месячный рост. Вчера Московская биржа представила данные об объеме торгов за март. Общий объем (как и среднедневной) вырос на 7% за месяц, но остался на 7% ниже относительно марта прошлого года и средних значений апреля–декабря. Март был достаточно активным месяцем в части операций репо с Федеральным казначейством. Остальные сегменты, за исключением денежного рынка, также показали месячный рост: от скромных 1% для акций до 12% для облигаций за вычетом однодневных бумаг. Объемы денежного рынка сократились на 2% месяц к месяцу, в первую очередь из-за депозитных операций ЦБ.

Не самый сильный квартал для комиссионного дохода. Год к году, напротив, почти все сегменты были в минусе: денежный и валютный рынок на 7–8%, акции – на 13%, деривативы – на 14%, облигации – на 22%. В рамках квартала общий объем сократился на 15% относительно 4 кв. 2018 г. и на 4% относительно 1 кв. 2018 г. Снижение затронуло почти все сегменты, но сильнее всего – ценные бумаги (акции год к году потеряли 14% в торговом объеме, облигации – 43%). Таким образом, как мы и предполагали раньше, 1 кв. складывался не самым удачным образом для комиссионного дохода биржи.

( Читать дальше )

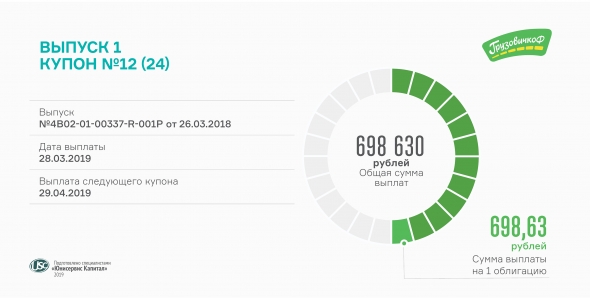

«ГрузовичкоФ» выплатил 12-й купон

- 28 марта 2019, 14:53

- |

Выплата произведена, исходя из ставки 17% годовых. Размер начисленных процентов по одной облигации составляет около 700 рублей. Согласно недавнему сообщению «ГрузовичкоФ», текущая ставка сохранится до конца обращения выпуска.

Вместе с завершением 12-го купонного периода закончился прием заявок на оферту, о прохождении которой мы сообщим позже. Выкуп предъявленных к погашению облигаций назначен на 2 апреля. Через год компания погасит свой выпуск объемом 50 млн рублей, размещенный с целью увеличения автопарка.

( Читать дальше )

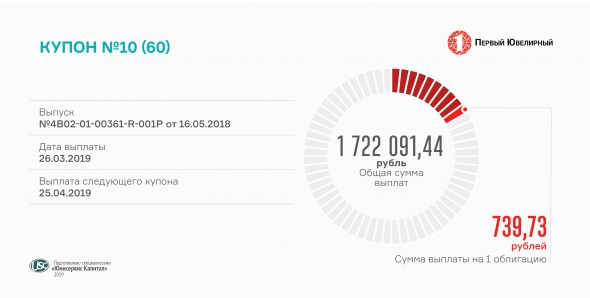

«Первый ювелирный» выплатил 10-й купон

- 26 марта 2019, 15:21

- |

Размер выплат составил более 1,7 млн руб., в пересчете на одну облигацию — 739, 73 руб. Ставка на первые 12 купонов установлена на уровне 18% годовых. Ставку последующих купонов компания объявит в апреле.

Объем вторичных торгов облигациями «Первого ювелирного» составил в феврале чуть более 12 млн руб. Средневзвешенная цена поднялась до 101,12% от номинала.

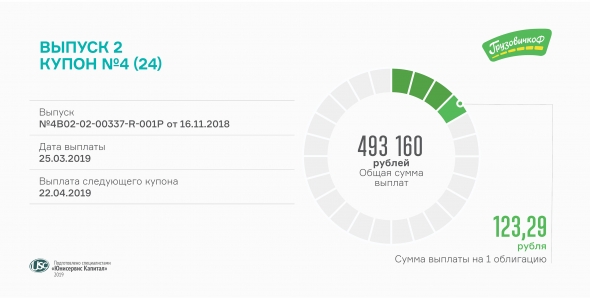

4-й купон выплатил «ГрузовичкоФ» по 2-му выпуску

- 25 марта 2019, 11:37

- |

Размер дохода по купону в расчете на одну ценную бумагу составляет 123,29 рубля. Всего выплачено почти полмиллиона рублей. Расчет проводится по ставке 15% годовых, установленной на весь срок обращения выпуска.

Второй выпуск биржевых облигаций «ГрузовичкоФ» разместил в ноябре 2018 г. (RU000A0ZZV03). Компания привлекла на 2 года 40 млн рублей на досрочный выкуп автомобилей из лизинга. Номинал ценной бумаги — 10 тыс. рублей. Выплата купона производится ежемесячно: в рамках выпуска предусмотрено 24 купонных периода, каждый из которых длится 30 дней.

В феврале одновременно снизился объем торгов облигациями второго выпуска до 8,7 млн руб. и выросла средневзвешенная цена до 103,66% от номинальной стоимости. На вторичных торгах инвесторы ежемесячно реализуют не менее 20% объема выпуска.

На этой неделе также ожидается выплата 12-го купона по 1-му выпуску облигаций «ГрузовичкоФ».

Выплату 10-го купона произвел «Дядя Дёнер»

- 21 марта 2019, 08:20

- |

Компания выплатила владельцам облигаций серии БО-П01 около 700 тыс. рублей.

Размер ежемесячных выплат рассчитывается по ставке 14% годовых, установленной на первые 12 купонов. Вскоре «Дядя Дёнер» объявит ставку на второй год обращения выпуска. Всего облигации размещены на 3 года и 2 месяца, предусмотрено 38 купонных периодов.

Через 2 месяца ожидается безотзывная оферта: с 14 по 20 мая компания будет собирать заявки инвесторов на досрочное погашение, а 23 мая выкупит предъявленные облигации по их номинальной стоимости.

Напомним, с 2018 г. в обращении находится 1,2 тыс. высокодоходных ценных бумаг сибирской сети общественного питания номиналом 50 тыс. руб. каждая (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал