объёмы

ВЗЛОМ РЫНКА. EUR/USD. Real talk.

- 28 августа 2017, 19:35

- |

Пока что ты меня не знаешь, буквально около 2 лет назад я немного постил здесь анализ рынка и этот анализ был очень точен и отрабатывал великолепно. Почему? Да потому, что я использую для анализа истиные механизмы, заложеные в рынок, а не ту иллюзорную херню, которую используют 95% трейдеров.

Начал я постить обзорчики просто для развлечения, хочется иногда творческой деятельностью заняться. Но привычку не выработал, дела закрутились и забил. Сейчас попытка номер 2. Для тех, кто торгует например EUR/USD будет СУПЕР полезно, так как в основном его буду постить (иногда не только его) и анализ отрабатывает отлично.

Начнём!

EUR/USD 28 августа 2017.

Картину надо смотреть всегда целиком, это очень важно. Начнём с D1.

D1.

Мы видим зелёную зону и в данный момент рынок кидает заявочку на позиционирование этой зоны как покупочной, откуда следует нехилое движение вверх в рамках данного ТФ. Пока что о позиционировании говорить рановато. Но более локально тренд очевидно восохдящий и главное, что никаких предпосылок для остановки пока нет. Соответственно ближайшие цели на данный момент находятся на красных уровнях.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 21 )

Здравствуйте уважаемые профессионалы! Подскажите, пожалуйста, бесплатный сервис или программу с возможностью строить горизонтальные объемы? Спасибо!

- 01 июня 2017, 13:59

- |

Объемные ящики с усами или новый индикатор объемов.

- 22 мая 2017, 13:12

- |

Объемные ящики с усами или новый индикатор объемов.

В статье описывается концепция нового (наверное), но до безумия простого индикатора объемов, а точнее их визуального представления, — через boxplot-ы; описываются сильные и слабые стороны и принципы применения индикатора.

Со времен появления ИТС разработчики, ученые, да и простые пользователи изобрели множество индикаторов объемов: от PVT до OBV и прочих. Сегодня разнообразные платформы включают эти индикаторы в свой инструментарий, однако о многих можно наверняка сказать, что они абсолютно бесполезны как для алгоритмиста, так и для обычного трейдера. Насколько мне известно, чаще всего используют обычные объемы (вертикальные или горизонтальные) и Big Trades, из которых реально можно вычленить хоть какую-то полезную информацию внутри дня. Удивительно, но до сих пор я еще нигде не встречал представление объемов в виде графика boxplot (ящик с усами).

Суть boxplot-а проста: он показывает распределение выборки, все его элементы можно увидеть на картинке ниже. В целом, выборка делится медианой на две равные части (половина значений под ней и половина над). Далее делим выборку на квантили. Усы, штрихованные линии, показывают 25 % самых больших и самых малых значений в рамках распределения. Девиантные значения выбрасываются за пределы усов. Останавливаться на описании квантилей не буду, оно есть, например, тут: http://www.machinelearning.ru/wiki/index.php?title=%D0%9A%D0%B2%D0%B0%D0%BD%D1%82%D0%B8%D0%BB%D1%8C

( Читать дальше )

Кто торгует у нас на бирже?

- 14 апреля 2017, 19:43

- |

Фонды Европы рулят у нас?

Умные деньги VS трейдеры

- 06 апреля 2017, 17:51

- |

Смотришь, сравниваешь и видишь, что игра, интриги и набор плечей идёт в таких бумагах, о которых и не вспомнишь всегда, о объемы такие, что мама не горюй!

ВТБ исключили из индекса ММВБ10 — с 30 марта Лидер по объемам РЕПО! — Ждём слива?!

QIWI спокойно растет с начала года, а вот объемы РЕПО выросли ~ 8-10 раз!!! Набор позы под перехай???

Итоги торгов 05.04.2017 двадцатка лидеров по объемам.

( Читать дальше )

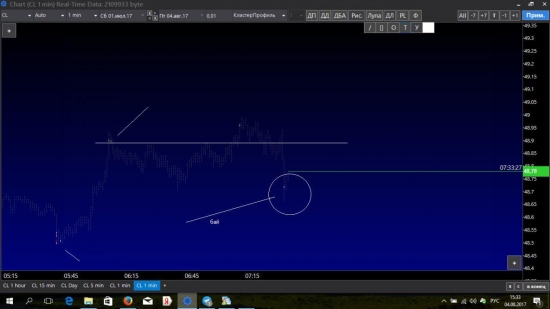

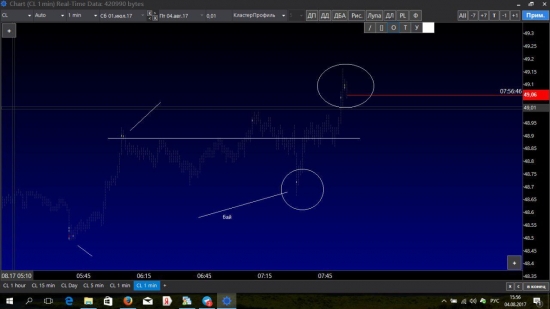

Нефть, рост на сокращении объёмов.

- 24 декабря 2016, 10:24

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал