опек+

Заседание ОПЕК+ перенесено на 3 декабря, так как страны борются за добычу нефти

- 01 декабря 2020, 00:08

- |

Переговоры ОПЕК+ откладываются, так как страны борются за добычу нефти

30 ноября 2020 г., 23:41 GMT+3Обновление 1 декабря 2020 г., 00:08 GMT+3

Переговоры ОПЕК + были отложены на два дня, чтобы у министров было больше времени для достижения соглашения, после того, как долгая и напряженная встреча по добыче нефти сорвалась без согласия.

Задержка, изложенная в письме, увиденном Bloomberg, была самым драматичным признаком глубокого раскола внутри картеля после многочасовых переговоров в понедельник, которые не дали результата. Министры ОПЕК + теперь встретятся в четверг, а не во вторник, чтобы дать время для «дальнейших консультаций». Переговоры продолжатся по телефону.

Министры обсуждают, увеличить ли добычу в январе, как планировалось, или сохранить сокращения, которые способствовали росту цен на нефть. В то время как некоторые считают рынок все еще слишком хрупким, чтобы принимать больше баррелей, другие стремятся наращивать производство и максимально использовать растущие цены. Нефть упала на новостях о задержке.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

В режиме видеоконференции: Вступительное слово на 180-м заседании Конференции ОПЕК

- 30 ноября 2020, 18:09

- |

В режиме видеоконференции

30 Nov 2020

Передано Его Превосходительством Абдельмаджидом Аттаром, министром энергетики Алжира и президентом Конференции ОПЕК, на 180- м заседании Конференции ОПЕК 30 ноября 2020 года по видеоконференции.

Ваше Королевское Высочество, Ваши Превосходительства, уважаемые делегаты!

Я очень рад приветствовать всех вас на 180-м заседании Конференции ОПЕК .

Я хотел бы воспользоваться этой возможностью, чтобы тепло поприветствовать Его Превосходительства Ихсана Абдула Джаббара Исмаила , министра нефти Ирака , который вступил в свою новую должность 7 июня 2020 года . Ваше Превосходительство, от имени ОПЕК мы желаем вам больших успехов в вашей важной роли и надеемся на продолжение тесного сотрудничества с вами.

( Читать дальше )

ОПЕК+ будет определять направление рынков на этой неделе

- 30 ноября 2020, 09:23

- |

Доброе утро, инвесторы!🔥

🇺🇸 На прошедшей короткой неделе, американский индекс S&P500 снова попытался обновить свой исторический максимум, воспользовавшись небольшими объемами торгов, но на заветной точке в 3650 п.п. рынок начал разворачиваться и медведи отбивали свои позиции.

Из интересных отчетов на текущей неделе, я бы отметил 7 компаний — $TCOM $HPE $NTAP $KR $ULTA $ZM и $CRM

🌎 Эта неделя может оказаться очень волатильной на всех мировых площадках, из за заседаний ОПЕК+, которые будут обсуждать продолжение сделки по сокращению добычи нефти. Не смотря на слухи о том, что Саудовская Аравия может быть против дальнейшего сокращения и вовсе покинуть этот картель, нефть марки Brent за прошлую неделю прибавила почти 10% к своим значениям.

🇷🇺 Все эти возможные проблемы с распадом ОПЕК+ будут давить на российский рынок и рубль, но в случае позитивного развития ситуации, мы можем увидеть дальнейшее укрепление наших рынков.

На этой неделе ожидаем 3 важных отчета от наших компаний за 3й квартал — $AFLT $MRKS и $AFKS

( Читать дальше )

После ОПЕК нефть может ждать коррекция

- 29 ноября 2020, 13:16

- |

Интенсивный рост в нефти в течение прошедшей недели шел в основном под заседание ОПЕК, поскольку рынок привык, что картель всегда принимает решения, максимально направленные на рост нефтяных цен и ограничение добычи. Поэтому коррекция может произойти даже чисто по техническим причинам, поскольку цены выросли с обычным инерционным перехлестом.

Плюс в данном конкретном случае ОПЕК может отойти от привычной практики капитуляции перед сланцами и перейти к осторожной борьбе за долю на рынке. На этом, помимо России, настаивает уже достаточно большое число непосредственно членов ОПЕК, включая ОАЭ, Нигерию, частично Кувейт. Большая часть экспертов сейчас ожидает, что ОПЕК комплексно пролонгирует ограничение квот на квартал. А ОПЕК может принять менее радикальное решение, например продлить соглашение только на месяц с тем, чтобы потом принимать решение о новом соглашении «в ручном режиме» исходя из ситуации на рынке.

Дополнительная ставка лонгистов на то, что произошедшее убийство главного иранского ядерщика приведет к обострению военного конликта на Ближнем Восток, также лишена оснований. Иран уже доказал, что не готов к реальным военным действиям, и сейчас все опять ограничится дипломатическим «трештоком».

В этом случае в начале наступающей недели нефть может ожидать коррекция до уровня 47, а возможно, в случае появления дополнительных негативных факторов, и ниже.

Среднесрочные ожидания по рынку

- 28 ноября 2020, 14:36

- |

Всем доброго дня!

Мнение о текущей ситуации.

#SP500 продолжает обновлять максимумы на надеждах начала вакцинации 11 декабря и как следствие — начале восстановления экономики. Рынок супер перегретый. Технически конечной локальной целью движения является диапазон 3800-3900. После чего должна последовать коррекция к уровню 3500-3450. Это ретест большой фигуры сверху и зона начала резкого импульса вверх после президентских выборов. Локально и глобально считаю что рынок перегрет.

#нефть

Помимо атак на Саудитов, обстановка накаляется убийством иранского учёного ядерщика. Иран обвиняет Израиль и готовит ответ. Заварушка в персидском заливе может очень хорошо подбросить цены вверх, НО! Всё это происходит накануне ОПЕК. Все мы помним как прошлой осенью- зимой происходило нечто подобное с саудитами и Ираном, и что произошло с нефтью потом.

Технически серьезный уровень сопротивления находится на уровне 50. Исходя из этого может начаться снижение в район 40 примерно с текущих цен. Это может совпасть с коррекцией на фондовых рынках, что впринципе увязывается с логикой. Что может пойти не так? Если после заседания ОПЕК вновь не договорятся, то снижение может уйти в сторону 35. Опять же накал в персидском заливе может увести котировки в район 55 по синему сценарию. Поидее логично шортить на заседании ОПЕК со средним стопом.

( Читать дальше )

Вклад 3 квартала в дивиденд Лукойла за второе полугодие составил 134 рубля на акцию - Газпромбанк

- 26 ноября 2020, 19:10

- |

EBITDA в рублевом выражении увеличилась на 40% кв/кв в 3К20, превысив рыночные ожидания. Валовая выручка «ЛУКОЙЛа» выросла на 48% кв/кв (-25% г/г) до 1 457 млрд руб. (19,8 млрд долл.) в 3К20, что отражает улучшение рыночной конъюнктуры. Фактическая выручка на 4% и 8% превысила наши ожидания и консенсус-прогноза соответственно. EBITDA выросла на 40% кв/кв до 202 млрд руб. (2,7 млрд долл.), что соответствует нашей оценке, но на 6% выше ожиданий рынка. Это предполагает рентабельность по EBITDA на уровне 14%. Чистая прибыль составила 50 млрд руб. (0,7 млрд долл.) против убытка в предыдущем квартале.

Сохраняется строгий контроль над затратами. Благодаря реализации мер по оптимизации затрат, контролируемые расходы снизились на 3% кв/кв и 5% г/г до 117 млрд руб. (1,6 млрд долл.). По результатам 9М20 удельная себестоимость добычи в России снизилась на 3% по сравнению с бенчмарком 2017 г.

( Читать дальше )

Нефть разгрузилась, пользуясь выходными в США

- 26 ноября 2020, 13:07

- |

Американские и европейские индексы слабо изменились в ходе вялой торговли сегодня, т.к. День Благодарения в США задает пониженный уровень участия и безразличный тон торговле. SPX опять наткнулся на барьер около исторического максимума в 3650 пунктов, было ясно, что до выходных не пустят выше, однако покупатели в целом ведут себя очень уверенно. Индекс доллара сдал поддержку на 92 пунктах.

После сильного ралли нефть корректируется вниз в четверг, т.к. RSI в среду зашел уже очень далеко в зону перекупленности (выше 80 пунктов), а выходные в США стали удобным поводом немного разгрузиться:

Цены при этом проигнорировали позитивные данные по изменению запасов нефти в США. Не мудрено, ведь все внимание на предстоящем решении ОПЕК, которое имеет долгоиграющие последствия. Выходные в Америке позволяют европейским рынкам сконцентрироваться на внутренних вопросах — в частности, на том, как поступит ЕЦБ в декабре. Судя по динамике евро и учитывая резкое изменение экономического прогноза на первое полугодие 2021 (быстрая экспансия), маловероятно что ЕЦБ объявит о сильных мерах поддержки. Скорей всего будет только расширена программа TLTRO(льготные кредиты для банков с хорошими показателями кредитования), что рынки уже учли. Протокол прошедшего заседания ЕЦБ можно пропустить, т.к. прогнозы сильно изменились с момента встречи чиновников, гораздо более интересно послушать главного экономиста банка Лейна, который выступает в три часа по мск. сегодня.

( Читать дальше )

Долгосрочный позитивный взгляд на акции Лукойла сохраняется - Атон

- 26 ноября 2020, 12:06

- |

25 ноября ЛУКОЙЛ провел телеконференцию по итогам финансовых результатов 3К20. Ее основные моменты мы приводим ниже.

Полное восстановление спроса на нефть ожидается к началу 2022 года. ЛУКОЙЛ сохраняет консервативный прогноз по ценам, считая, что они вернутся к уровню $50/барр. в 3К21. Свободные мощности Группы из-за ограничений ОПЕК+ в ноябре составил примерно 230 тыс. барр. в сутки.

Компания прогнозирует капзатраты 460-480 млрд руб. в 2020 году без учета проекта Западная Курна-2 (против предыдущего прогноза в 450-500 млрд руб., которые озвучивались при обсуждении результатов за 2К20). В 2021 году капзатраты предварительно оцениваются в 450 млрд руб. (без учета Западной Курны-2).

ЛУКОЙЛ отметил, что новый налоговый режим существенно скажется на экономике Ярегского и Усинского месторождений. Влияние на EBITDA оценивается примерно в 40 млрд руб. в год (при цене на нефть $40/барр.). Начиная с 2022 года, когда должно было закончиться действие налоговых льгот по экспортной пошлине для Ярегского месторождения, негативный эффект может составить около 30 млрд руб.

( Читать дальше )

Рубль становится негативным на растущей нефти.

- 25 ноября 2020, 18:43

- |

Интересные события происходя сегодня вокруг рубля. Цены на нефть стремительно прибавляют, а рубль на это не так сильно реагирует. Кроме того, ноябрь подходит к концу и из-за окончания налоговых выплат рубль может начать слабеть в первой половине декабря.

В США появилась определённость по поводу правительства и единственная неопределённость остаётся в виде битвы за Сенат, но всё же мы уже точно знаем, что Байден президент. А определённость в политике США может отрицательно сказаться на развивающихся рынках, к тому же, если смотреть на ETFы на развивающиеся рынки, то там уже практически максимум.

Отрицательно на рубль может сказаться растущая экономика США, а по последним данным PMI, экономика США растёт приличными темпами и это на фоне пандемии, и на фоне роста числа заражений в США. Хотя, даже не смотря на рост заражения в США снижается смертность, а тут ещё и вакцины готовы. Снизить доллар даже не поможет пакет стимулов, так как становится понятно, что на фоне роста экономики пакет стимулов и не нужен уже в огромных объёмах, а может быть и вообще не нужен.

( Читать дальше )

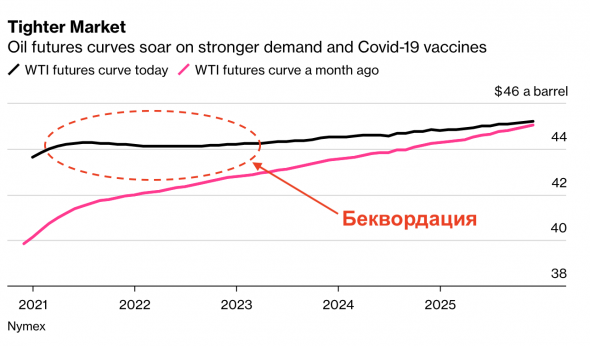

Нефть: рост на ожиданиях ОПЕК. Беквордация впервые с февраля

- 25 ноября 2020, 15:30

- |

Европейские рынки и фьючерсы на американские индексы остаются в консолидации после вчерашнего «рывка». Лучшую динамику за последние две недели показывают акции small-cap(Russell 2000), в которых представлены компании сильнее реагирующих на колебания делового цикла:

Нефть продолжает ползти вверх в преддверии положительного решения ОПЕК. Котировки американского сорта WTI, превысили 45 долларов за баррель в среду, Brent в моменте превышал 48.5 долларов за баррель, максимум с начала марта. Ускорившийся рост напоминает классическое «покупай на слухах», к тому же беквордация на рынке (контракты на поставку в первом полугодии 2021 стоят дороже, чем на поставку во втором полугодии 2021-22) наоборот есть стимул для ОПЕК постепенно подтягивать добычу вверх:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал