операционные результаты

Спешим поделиться результатами за февраль!

- 11 марта 2025, 12:00

- |

Спешим поделиться результатами за февраль!

Полная выручка: совокупная выручка HENDERSON за первые 2 месяца 2025 года превысила 16,2% к аналогичному периоду 2024 года и составила 3,5 млрд. рублей. Прирост к 2 месяцам 2023 года составил 56,3%.

Выручка в феврале 2025 года выросла на 10,4% к аналогичному периоду 2024 года и достигла 1,8 млрд рублей. Рост к февралю 2023 года превысил 51,1%.

Онлайн-продажи: динамика роста продаж онлайн-каналов опережает динамику офлайн-канала. Выручка онлайн продаж HENDERSON в феврале 2025 года выросла на 32,6% к февралю 2024 года. Прирост онлайн продаж за 2 месяца 2025 года к 2 месяцам 2024 года составил 50,5%, а к 2 месяцам 2023 года 133,3%

Ставьте напоминание и следите за новостями!

Ваш HENDERSON

- комментировать

- Комментарии ( 1 )

Наш таргет по бумагам Сбера на горизонте 12 мес. 347 ₽ за акцию (апсайд ~9%) - Т-Инвестиции

- 11 марта 2025, 11:40

- |

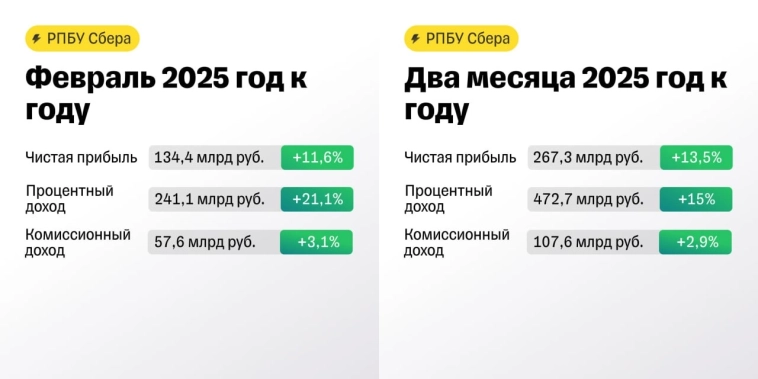

Высокие процентные ставки достигают цели, ожидаемо отражаясь на замедлении роста балансовых показателей. Рост кредитов постепенно сокращается как среди физлиц, так и в направлении корпоративных клиентов.

Зато в феврале Сбер показал рентабельность капитала 24,3% — самый высокий уровень с октября 2024. Такой результат банку позволили показать почти нулевые отчисления в резервы. Нулевую стоимость риска обеспечило существенное укрепление рубля в прошлом месяце.

Аналитики Т-Инвестиций оценивают сегодняшние результаты Сбера умеренно позитивно. Наш таргет на горизонте года — 347 рублей за акцию.

Источник

Обновление целевой цены Интер РАО после выхода отчета за 2024г.!

- 10 марта 2025, 17:14

- |

Компания Интер РАО опубликовала финансовые результаты за 2024г.:

👉Выручка — 1548,4 млрд руб. (+13,9% г/г)

👉Операционные расходы — 1450,3 млрд руб. (+16,6% г/г)

👉Операционная прибыль — 108,0 млрд руб. (+13,5% г/г)

👉Финансовые доходы — 85,3 млрд руб. (+90,1% г/г)

👉EBITDA — 173,3 млрд руб. (-5,0% г/г)

👉Чистая прибыль — 147,5 млрд руб. (+8,5% г/г)

Разбор отчета РСБУ за 2024 год можно прочитать здесь, там я частично касался операционных результатов, где выработка электроэнергии выросла на +3,9% до максимальных за последнии 6 лет значений в 131,65 млрд кВт*ч., — это очень хороший результат, хотя он мог быть еще лучше, если бы в Q4 выработка не просела на -1,3% до 34,53 млрд кВт*ч.

( Читать дальше )

Мы считаем, что на финальную дивидендную выплату БСПБ направит около 31,1₽ на акцию (ДД ~8%), все еще считаем бумаги отличным выбором в финсекторе - Market Power

- 06 марта 2025, 16:11

- |

Банк представил свои результаты по МСФО за 4 квартал и весь прошлый год

Результаты за 4 квартал:

— выручка: ₽26 млрд (+27%);

— операционные расходы: ₽7,9 млрд (+49%);

— чистая прибыль: ₽13,2 млрд (+27%);

— ROE: 26,1% (против 24% за 4кв23).

Результаты за год:

— выручка: ₽94,4 млрд (+26,5%);

— операционные расходы: ₽25,9 млрд (+10%);

— чистая прибыль: ₽50,8 млрд (+7,3%);

— ROE: 27,1% (против 29,7% за 2023 г.).

Кредитный портфель до вычета резервов на начало года составил ₽751 млрд (+9,4% за год). Корпоративный кредитный портфель вырос до ₽588 млрд (+11,5%), розничный — до ₽162,5 млрд (+4%).

Рост выручки обусловлен увеличением чистого процентного дохода на 39%, до ₽70,6 млрд благодаря динамике ставок и росту объема портфеля. Чистая процентная маржа достигла 7% против 5,9% в 2023 году. Этому способствует одно из главных преимуществ банка — существенная доля «бесплатных» пассивов (35%). Комиссионный доход снизился до ₽11,6 млрд (-7%) в основном за счет сокращения комиссий по расчетным операциям, а также расчетам пластиковыми картами.

( Читать дальше )

Полюс золото опубликовал отчетность по итогам 2024 года, насколько изменился потенциал акций?

- 06 марта 2025, 15:12

- |

Начнём с операционных результатов

Компания прогнозирует производство золота в 2025 году будет в диапазоне 2,5 млн — 2,6 млн унций, на фоне снижением содержания в переработке на Олимпиаде. В 2026-2027 гг. компания также ожидает производство на уровне 2,5-2,6 млн унций ежегодно и подтверждает рост производства к 2030 году до 6 млн унций.

Обновим наш прогноз с учетом новых данных👉

Рост производства начнётся в 2028 году с запуском первой линии производства Сухого Лога. Запуск второй линии внесет существенный вклад в производство по итогам 2029 года. Дополнительную поддержку производству окажет ввод в эксплуатацию проекта Чульбаткан и проекта Чёртово корыто.

К 2029 году общее производство золота должно достичь 3.8 млн унций.

В 2031 году ожидается ввод всех проектов на полную мощность, а объём производства золота должен достигнуть 5.8 млн. унций.

( Читать дальше )

МосБиржа ждет роста операционных расходов в 2025 году на 20-30%

- 06 марта 2025, 14:26

- |

Московская биржа прогнозирует рост операционных расходов в 2025 году на 20-30% по сравнению с прошлым годом, говорится в ее презентации к конференц-звонку по финансовым результатам за 2024 год.

Капитальные расходы в 2025 году ожидаются в диапазоне 14-16 млрд рублей.

Операционные расходы МосБиржи по итогам 2024 года выросли на 61,4%, до 46,3 млрд рублей. В четвертом квартале они увеличились на 26,7% (до 12,55 млрд рублей), в основном за счет роста трат на маркетинг, персонал и техобслуживание.

Объем капитальных затрат в 2024 году составил 12,5 млрд рублей, в четвертом квартале — 7,52 млрд рублей.

www.interfax.ru/business/1012304

Оборот ювелирного холдинга Sokolov в 2024 году вырос на 34%, до 68,1 млрд рублей

- 06 марта 2025, 13:56

- |

Основными драйверами роста стали развитие розничной сети и онлайн-продажи, в том числе через маркетплейсы.

Розничная сеть Sokolov за 2024 год выросла с 650 до 1000 магазинов, оборот которых увеличился на 30%, до 26,6 млрд рублей. В августе состоялся запуск премиального формата Sokolov Premium, в рамках которого уже открыто девять магазинов в разных городах России.

Интернет-продажи через сайт, мобильное приложение и маркетплейсы увеличились на 45%, до 24,3 млрд рублей. В том числе продажи через собственные онлайн-каналы выросли на 37%, до 10,2 млрд рублей, через маркетплейсы — на 51%, до 14,1 млрд рублей.

Рост оптового канала продаж на 28%, до 15,2 млрд рублей, в основном обусловлен развитием партнерства по модели франчайзи. За 2024 год компания открыла 80 франшиз в России и СНГ, доведя их общее количество до 240. Выручка от франшизного направления выросла на 41%, до 7,1 млрд рублей.

Объемы собственного производства Sokolov в 2024 году увеличились на 12% и достигли по весу драгметаллов 45 тонн. Доля золотых изделий в общем объеме производства составила 16%.

( Читать дальше )

Аэрофлот может направить на выплаты акционерам 4 руб./акц (ДД ~5,4%), мы сохраняем целевую цену на уровне 75₽, но понижаем рейтинг с покупать до держать - Ренессанс Капитал

- 06 марта 2025, 12:44

- |

Во вторник (4 марта) Аэрофлот представил результаты по МСФО за 2024 год. Как мы и ожидали, впервые с 2019 года группа продемонстрировала чистую прибыль по итогу года, что позволяет рассчитывать на выплату дивидендов. По нашей оценке, Аэрофлот может направить на выплаты акционерам 4 руб./акц. (дивидендная доходность – 5,4%). Мы сохраняем целевую цену на уровне 75 руб./акц., но понижаем рейтинг до ДЕРЖАТЬ ввиду существенного роста акций с момента нашего прошлого отчета.

Существенный рост выручки

Выручка компании увеличилась на 40% г/г до 857 млрд руб. на фоне роста пассажирооборота на 21% г/г до 149 млрд пкм и цен на авиабилеты на 16,5% г/г до 5,39 руб./пкм. В 2025 году мы ожидаем существенное замедление темпа роста выручки (до 11% г/г) в результате сокращения прироста пассажирооборота до 1–3% г/г.

Нормализация рентабельности перевозок

Скорректированная EBITDA увеличилась на 18,4% г/г до 238 млрд руб. Рост затрат на персонал и обслуживание самолетов (в том числе за счет переноса части ремонтов из капитальных затрат в операционные), а также снижение демпферных выплат оказали давление на рентабельность перевозок. Рентабельность по скорр. EBITDA сократилась на 5 п.п. до 27,7%, что все еще выше уровня 2019 года.

( Читать дальше )

Ожидаем, что МТС банк увеличит чистую прибыль на 13% г/г в 25 г., акции торгуются на уровне 0,5x по P/BV 2025П и 3,8x по P/E 2025П, что недорого по сравнению с текущими оценками сектора - АТОН

- 06 марта 2025, 11:09

- |

МТС БАНК — РЕЗУЛЬТАТЫ ЗА 2024 ГОД ПО МСФО

Чистая прибыль МТС Банка за 2024 год составила 12,4 млрд рублей, не изменившись по сравнению с предыдущим годом, рентабельность капитала (ROE) составила 15,1% по сравнению с 19,1% в 2023 году. Чистый процентный доход банка составил 41,6 млрд рублей (+16% год к году) в результате роста кредитного портфеля, чистая процентная маржа сократилась до 8,0% (в 2023 году — 9,2%), а чистый комиссионный доход увеличился до 23,2 млрд рублей (+8% г/г) благодаря росту в сегментах эквайринга и платформенных решений для телекома. В то же время банк отчитался о росте операционных расходов на 22% в годовом сравнении до 24,6 млрд руб. в результате повышения зарплат и найма ИТ-специалистов, а соотношение «затраты/доход» составило 33,5% (в 2023 году — 31,2%). Кредитный портфель банка без учета резервирования вырос на 11% г/г, в том числе объем кредитов физлицам — на 12%, юридическим лицам — на 4%, при этом доля проблемных кредитов увеличилась на 0,1 п.п. и достигла 8,9%, что, тем не менее, все еще относительно низкий показатель, свидетельствующий о хорошем кредитном качестве портфеля.

( Читать дальше )

IVA Technologies. Снижение справедливой стоимости после операционного отчета, короткий комментарий.

- 05 марта 2025, 17:31

- |

«Периодически меня спрашивают про моё отношение к IPO. И я неизменно повторяю, что считаю это мероприятие крайне полезным для развития рынка, но сам я не вкладываю деньги на первичном размещении. Это продиктовано моим подходом в инвестициях, который не позволяет мне оценить перспективность компании и её стоимость на момент IPO.» © Уоррен Баффет

В прошлой заметке разбирал компанию и писал:

“Покупая акции этой компании вы в первую очередь покупаете слова менеджмента о росте бизнеса, нужно понимать, что проверить эти слова пока невозможно. В этой связи есть ряд рисков связанных с достижением и поддержанием того уровня темпа роста бизнеса который заявлен”

Компания кратко и скромно объявила финансовые и операционные результаты за 2024 год. Из них следует рост выручки в 2024 году на 36% по сравнению с предыдущим годом, что составляет годовую выручку в 3,33 млрд рублей. Первый пост и модель по компании писались исходя из слов компании, из которых косвенно следовал рост выручки более чем на 60% в 2024 году (некоторые аналитики давали и еще больше на момент IPO), что существенно выше фактического результата.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал