SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Рост волатильности в call опционах на VIX

- 19 марта 2012, 10:19

- |

Посмотрел сегодня на волатильность опционов на VIX и ужаснулся.

VIX падает, но по возросшей волатильности видно, что люди активно хеджируются от падения рынка call опционами на VIX.

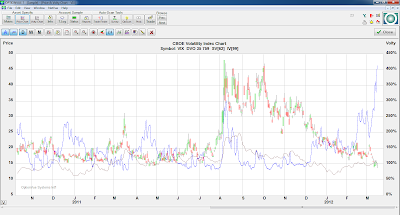

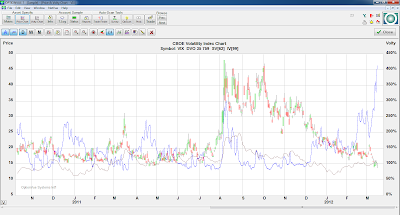

График VIX и подразумеваемой волатильности из OptionVue

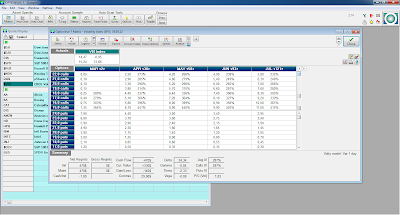

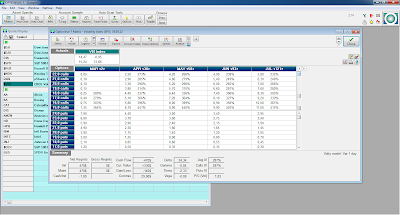

Матрица опционов на VIX из OptionVue

Надо подумать как продать волатильность в VIX.

Читать далее

VIX падает, но по возросшей волатильности видно, что люди активно хеджируются от падения рынка call опционами на VIX.

График VIX и подразумеваемой волатильности из OptionVue

Матрица опционов на VIX из OptionVue

Надо подумать как продать волатильность в VIX.

Читать далее

- комментировать

- Комментарии ( 8 )

Российский или американский рынок опционов ?

- 17 марта 2012, 23:48

- |

Плюсы и минусы работы на этих разных рынках ....

Российский :

Низкие комиссии

Мизерный выбор торгуемых ликвидных инструментов

До сих пор не появилось хорошего программного обеспечения для торговли опционами

Американский :

Достаточно высокие комиссии

Широкий выбор ликвидных инструментов

Большое количество качественного и удобного ПО

А Вы что бы предпочли ?

Российский :

Низкие комиссии

Мизерный выбор торгуемых ликвидных инструментов

До сих пор не появилось хорошего программного обеспечения для торговли опционами

Американский :

Достаточно высокие комиссии

Широкий выбор ликвидных инструментов

Большое количество качественного и удобного ПО

А Вы что бы предпочли ?

с места событий: встреча смартлаб часть 3

- 17 марта 2012, 13:42

- |

Выступление 3 – Каленкович Алексей.

Немного философская тема – сейчас многие не совершают сделки с опционами, не до конца разобравшись во всех деталях. Методы опционов превалируют над самим понятием опционов. Я считаю это неправильным – вы можете всю жизнь понимать, что такое цена опционов. Надо практиковаться и изучать во время совершения операции. Совершая одну сделку с опционами – один участник продает, другой покупает основываясь на своих доводах. Говорить нужно не о цене опциона, а о диапазоне цены.

Я на всех семинарах говорю, что рыночная улыбка опционов неправильна. Задача профессионала разобраться как с такой улыбкой работать.

Например, я использую рыночную улыбку и говорю, что хеджить буду по своей построенной улыбке.

Нет единого понимания цены опционов, у вас должно быть несколько умений, навыков

Не ищите правильные цены опционов! Ищите диапазоны!

Маленькое следствие – торгуйте не голыми опционами, а комбинациями, спредами например.

Немного философская тема – сейчас многие не совершают сделки с опционами, не до конца разобравшись во всех деталях. Методы опционов превалируют над самим понятием опционов. Я считаю это неправильным – вы можете всю жизнь понимать, что такое цена опционов. Надо практиковаться и изучать во время совершения операции. Совершая одну сделку с опционами – один участник продает, другой покупает основываясь на своих доводах. Говорить нужно не о цене опциона, а о диапазоне цены.

Я на всех семинарах говорю, что рыночная улыбка опционов неправильна. Задача профессионала разобраться как с такой улыбкой работать.

Например, я использую рыночную улыбку и говорю, что хеджить буду по своей построенной улыбке.

Нет единого понимания цены опционов, у вас должно быть несколько умений, навыков

Не ищите правильные цены опционов! Ищите диапазоны!

Маленькое следствие – торгуйте не голыми опционами, а комбинациями, спредами например.

Подскажите про экспирацию опционов

- 16 марта 2012, 15:12

- |

Всем привет! подскажите по такому вопросу: на вечерке 6 марта я продал 2 опциона: пут 180 и колл 155 (цена риха на тот момент была 167). Первый продал грубо говоря за 13, второй за 12. Рассчет был на распад временной стоимости. Экспирация произошла около уровня 175. Соответственно, по моим подсчетам, оба опциона должны были исполниться. По колу с меня должны были списать порядка 12 тысяч рублей, по путу порядка 3 тысяч. Итого прибыли должно быть 10000, однако мой счет не изменился за это время нисколько (может быть в пределах 1000р и то наверное в сторону снижения! точно не могу отследить, т.к. паралельно были другие сделки). Объясните мне, новичку, почему? вообще не понимаю

И пожалуй пора бы уже открыть позицию по опционам на акции Amazon..

- 15 марта 2012, 21:22

- |

Посмотрел я на ночь глядя на акции Amazon и пришла мне в голову казалось бы замечательная идея — открыть проданную бабочку.

Выглядит она примерно вот так :

Рассчитана на сильное движение в любом направлении, теряет за счет временного распада и дальнейшего нахождения в текущем диапазоне.

Итак задуманное надо реализовывать и вот что в итоге получилось :

Бабочка получилась широкая, немного направленна вниз (дельта = -600, тетта=-200, гамма =100, Вега=715) и целью для закрытия поставил точки в 170 и 205 $/акцию, что составляет примерно 8% от текущих значений.

Бабочка получилась широкая, немного направленна вниз (дельта = -600, тетта=-200, гамма =100, Вега=715) и целью для закрытия поставил точки в 170 и 205 $/акцию, что составляет примерно 8% от текущих значений.

( Читать дальше )

Выглядит она примерно вот так :

Рассчитана на сильное движение в любом направлении, теряет за счет временного распада и дальнейшего нахождения в текущем диапазоне.

Итак задуманное надо реализовывать и вот что в итоге получилось :

Бабочка получилась широкая, немного направленна вниз (дельта = -600, тетта=-200, гамма =100, Вега=715) и целью для закрытия поставил точки в 170 и 205 $/акцию, что составляет примерно 8% от текущих значений.

Бабочка получилась широкая, немного направленна вниз (дельта = -600, тетта=-200, гамма =100, Вега=715) и целью для закрытия поставил точки в 170 и 205 $/акцию, что составляет примерно 8% от текущих значений.( Читать дальше )

Время для покупки волатильности

- 14 марта 2012, 17:59

- |

Индекс волатильности VIX биржи CBOE находится на исторических минимумах.

Это повод для покупки дебетовых конструкций, таких как календарные спреды, диагональные спреды и т.п.

S&P всё таки добрался до 1400 пунктов. Но предыдущая неделя нарисовала красивый зеленый молоток. По технике просится коррекция в район 1280-1300 пунктов.

Счет нагружен календарями на SPX, OEX и вертикальными спредами на VIX. Но при выходе S&P 500 за пределы 1400 пунктов придется попами побояться.

Надеюсь хотя бы на откат до 1360 и роста VIX до 18-20 пунктов.

Картинки стырены у Chris Tyler www.optionetics.com

План по опц. комбинации RIG до конца недели (12-16 марта 2012)

- 14 марта 2012, 11:55

- |

План до конца недели такой же как на прошлой, акция стоит в рэнже… ничего не изменилось

16 марта- конец месяца

вверх: в точке 58 закрываем колл и оставляем все бесплатные путы

вниз: на цене 49 пут 50 будет давать больше 3000 — можно продать — покроем закупку и остальные позиции оставить бесплатные + до конца недели пут 50 умрет (смотреть по ситуации) -уже не реагирует на изменение цены

дальше вниз: на цене 45 выход из комбинации в прибыли 7 долларов на контракт= 15000 долларов, закупка будет 23,95, либо тянем дальше (по индексам)

Итого на данный момент в нашей комбинации:

Длинный пут март 50, 45 контракт

Длинный колл май 42,5, 21 контракт

Длинный пут май 40, 51 контракт

Длинный пут май 55, 21 контракт

Итого на данный момент закупка: $16,19 на контракт (с учетом закрытых), основной контракт- 21

кэша на счету: $22444,5

Начало комбинации здесь: http://smart-lab.ru/blog/32926.php

( Читать дальше )

16 марта- конец месяца

вверх: в точке 58 закрываем колл и оставляем все бесплатные путы

вниз: на цене 49 пут 50 будет давать больше 3000 — можно продать — покроем закупку и остальные позиции оставить бесплатные + до конца недели пут 50 умрет (смотреть по ситуации) -уже не реагирует на изменение цены

дальше вниз: на цене 45 выход из комбинации в прибыли 7 долларов на контракт= 15000 долларов, закупка будет 23,95, либо тянем дальше (по индексам)

Итого на данный момент в нашей комбинации:

Длинный пут март 50, 45 контракт

Длинный колл май 42,5, 21 контракт

Длинный пут май 40, 51 контракт

Длинный пут май 55, 21 контракт

Итого на данный момент закупка: $16,19 на контракт (с учетом закрытых), основной контракт- 21

кэша на счету: $22444,5

Начало комбинации здесь: http://smart-lab.ru/blog/32926.php

( Читать дальше )

Вопрос опционщикам о рехеджировании

- 14 марта 2012, 10:49

- |

Хотелось бы узнать о том, как присутствующие на смартлабе опционщики осуществляют динамическое хеджирование позиции по дельте.

1. Через некоторый интервал времени.

2. После прохода БА определенного расстояния.

3. В соответствии с сигналами теханализа.

4. Иное.

Зависит ли у вас способ хеджирования от того положительную или отрицательную гамму имеет позиция?

Заранее спасибо за ответы.

1. Через некоторый интервал времени.

2. После прохода БА определенного расстояния.

3. В соответствии с сигналами теханализа.

4. Иное.

Зависит ли у вас способ хеджирования от того положительную или отрицательную гамму имеет позиция?

Заранее спасибо за ответы.

Мысли

- 14 марта 2012, 09:29

- |

Помнится, на недавней опционной конференции один уважаемый человек сказал, что увольняет тех, кто далеко вне денег тету продает. А о тех, кто ее бездумно покупает, ничего не сказал. Сколько уже полегло таких вот жертв опционной болезни, ведомых мифом о «неограниченном риске» опциона, культивируемой массовым обучением. Другое дело, что бездумная продажа тоже в конечном счете разрушительна. Так или иначе, рынок вновь вознаграждает премией продавцов на дорогих коллах.

Куплю апрельские опционы!

- 13 марта 2012, 19:54

- |

Покупаю опционы апрель:

колл_180 за 2200

колл_185 за 1150

пут_155 за 2270

пут_160 за 3400

Продайте мне стренгл и стреддл — в рамках 155-180 профит…

колл_180 за 2200

колл_185 за 1150

пут_155 за 2270

пут_160 за 3400

Продайте мне стренгл и стреддл — в рамках 155-180 профит…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал