опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Хеджирование портфеля акций с помощью опционов. Простыми словами.

- 11 марта 2021, 23:50

- |

Рассмотрим на конкретном примере, как можно застраховать свой портфель акций российских компаний на Московской бирже от падения его стоимости с помощью опционов FORTS.

Для хеджирования от падения цены используются опционы пут. Покупка Опциона представляет собой аналог покупки страховки. Мы фиксируем подходящее нам значение цены базового актива (страйк опциона). При падении цены ниже страйка наш купленный опцион выходит в деньги. Взамен мы платим продавцу опциона премию. Чем дальше страйк опциона от текущей цены, тем ниже премия. Наш убыток ограничен премией. Наш потенциальный доход не ограничен.

Поскольку мы рассматриваем не отдельные акции, а портфель в целом, нам интересны производные инструменты на индекс МосБиржи и индекс РТС. Состав Индекса РТС аналогичен индексу МосБиржи, только выражен не в рублях, а в долларах. Здесь необходимо отметить, что базовым активом для опционов на Мосбирже являются не сами индексы, а фьючерсы на них. Опционы на фьючерс на индекс МосБиржи на данный момент малоликвидны, поэтому нас будут интересовать опционы на фьючерс на индекс РТС.

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 12 )

Достали с этими квалами, пришлось самому копать, ловите статьи

- 11 марта 2021, 20:52

- |

Начнем с того, что нужно для того, чтобы стать квалом:

Глава 2. Требования, которым должно соответствовать лицо для признания его квалифицированным инвестором

Указание Банка России от 29.04.2015 N 3629-У «О признании лиц квалифицированными инвесторами и порядке ведения реестра лиц, признанных квалифицированными инвесторами» (Зарегистрировано в Минюсте России 28.05.2015 N 37415)

Глава 2. Требования, которым должно соответствовать лицо для признания его квалифицированным инвестором

2.1. Физическое лицо может быть признано квалифицированным инвестором, если оно отвечает любому из следующих требований.

2.1.1. Общая стоимость ценных бумаг, которыми владеет это лицо, и (или) общий размер обязательств из договоров, являющихся производными финансовыми инструментами и заключенных за счет этого лица, рассчитанные в порядке, предусмотренном пунктом 2.4 настоящего Указания, должны составлять не менее 6 миллионов рублей. При расчете указанной общей стоимости (общего размера обязательств) учитываются финансовые инструменты, предусмотренные

( Читать дальше )

ИНСАЙДЕР В БАКСЕ??

- 10 марта 2021, 13:45

- |

Скоро квартальная экспирация, а нормальных движух ещё не было. Возможно Кукл готовит нам сюрприз втечение этой последней недели. И возможно начало уже сегодня...??

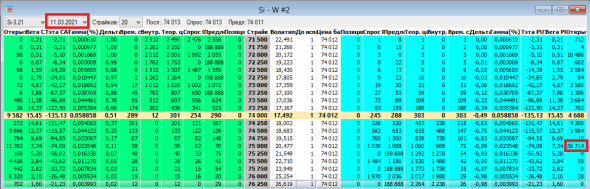

Фьючерс Si-3.21

1.

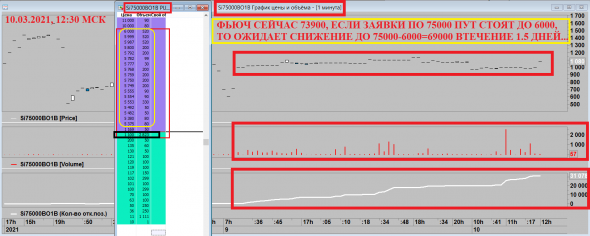

Опцион: сейчас на Si75000BO1B (т.е. пут 75000 страйк с экспирацией 11.03.2021 в 18.50) наблюдается повышенный интерес:

Кто-то активно набирает позицию в путах «в деньгах» на 1000п (фьючерс сейчас 74000+-)

Вот что было в 12:30:

( Читать дальше )

Что то не пойму. Получается что если я допустим сейчас куплю по рыночной 15.04 колл на РТС, то по мнению биржи на каждый опцион я буду в +1200? Это как?

- 09 марта 2021, 14:25

- |

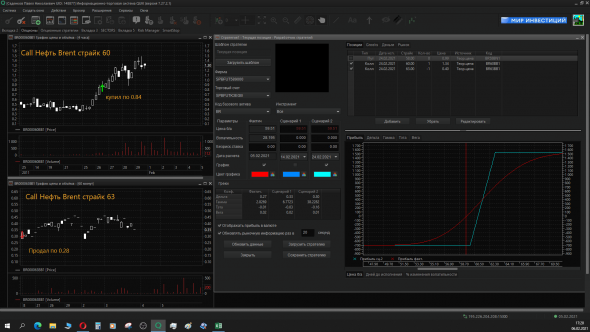

Бычй вертикальный колл-спред на дорожающей нефти

- 08 марта 2021, 14:44

- |

Когда я его строил, цена на нефть была около 57 $/баррель. Имея в запасе почти месяц, бычий тренд и выход из продолжительной консолидации, я решил построить спред далеко вне денег — купил 60 колл и продал 63 колл. Сейчас это звучит смешно, когда нефть стоит более 70 $, но тогда это было довольно дальние цели.

Соотношение профита к риску 4 к 1 (на самом деле я вышел бы раньше, если бы цена сильно упала, и потерял бы процентов 50-80 от рисковой суммы, т.е. соотношение прибыль/риск был 5 или 6 к 1 или даже больше).

Пока в опционах я более-менее понимаю, когда применять голые опционы и вертикальные спреды, и то, о стабильной прибыли речь пойдет не скоро, не говоря уж про дельта-нейтральные стратегии. Но потенциал очень большой.

А теперь минутка мани-менеджмента. Блокируя на ГО до 10% от депо, и торгуя на остальные фьючерсами внутри дня, можно добиться близких по доходности на сделку результатов по фьючерсам и опционам. Конечно, по количеству сделок и общей прибыли фьючерсы намного превосходят опционы, но опционы занимают мало ГО, и этот излишек ГО принесет на фьючерсах намного меньше, чем на опционах. Например, в этой позиции риск составлял ≈400 р., ГО морозилось также, ближе к экспирации выросло до ≈ 3500р (максимально возможное 49000 р.). Прибыль составила ≈ 1800 р. Какой фьючерс можно купить на 400 р., или даже 3500 р…. А прибыль более 3% на капитал. То есть, во внутридневной сделке нужно было задействовать весь депозит для такой доходности. Риск есть в том, что большая часть депо будет заморожена под ГО до экспирации в случае сильного и быстрого движения в сторону проданного опциона (вверх при продаже кола и вниз при продаже пута, т.е. при вхождении проданного в деньги). Но это случается довольно редко, и если выбирать не очень далекие даты экспирации, это, вроде бы, не так страшно.

Вопрос к знатокам опционов, у вас было, чтобы при вертикальном спреде морозились большие суммы под ГО, и невозможно ими было воспользоваться до экспирации (фьючей купить, например)?

P.S. На первом скрине на числа не смотрите, забыл ввести цены покупки и продажи опционов, и подставились текущие цены. Но, в целом, график позиции схож с реальным, т.е. спред был глубоко вне денег, и соотношение профит/риск похоже (макс. риск на самом деле был 400 р., а макс. профит 1800 р.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал