SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. PavelSedenkov

Бычй вертикальный колл-спред на дорожающей нефти

- 08 марта 2021, 14:44

- |

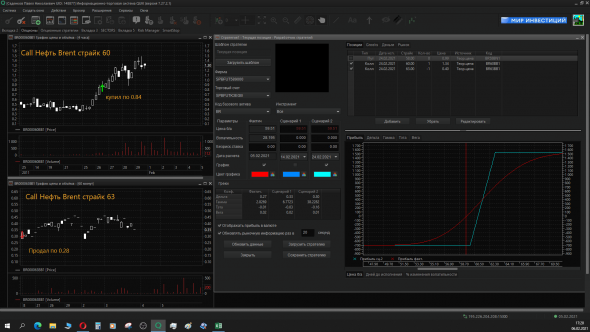

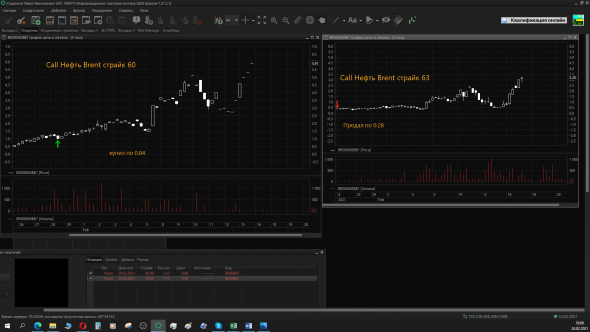

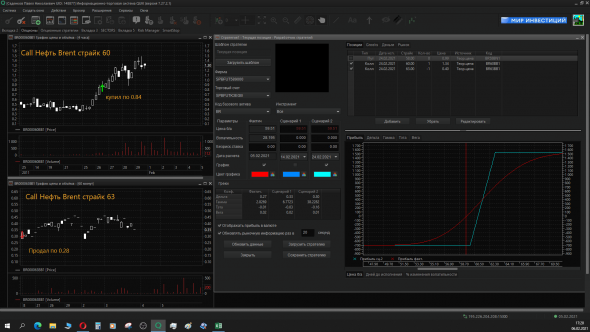

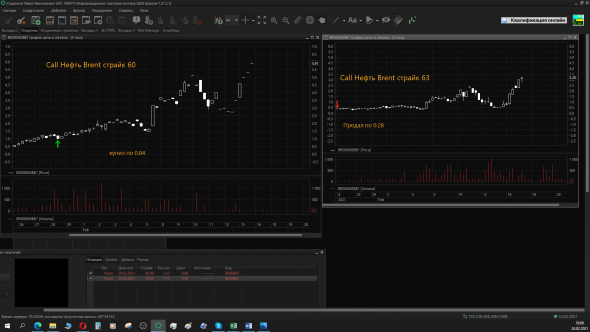

24 февраля экспирировался мой бычий вертикальный колл спред на нефти, который я построил 2 февраля.

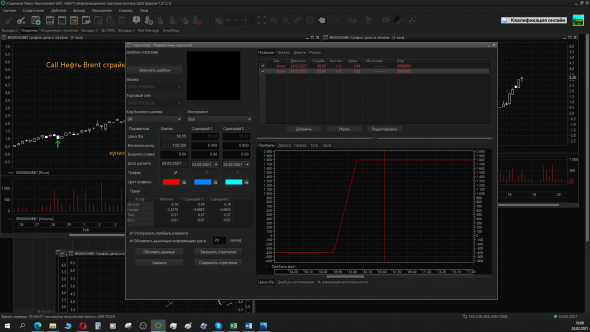

Когда я его строил, цена на нефть была около 57 $/баррель. Имея в запасе почти месяц, бычий тренд и выход из продолжительной консолидации, я решил построить спред далеко вне денег — купил 60 колл и продал 63 колл. Сейчас это звучит смешно, когда нефть стоит более 70 $, но тогда это было довольно дальние цели.

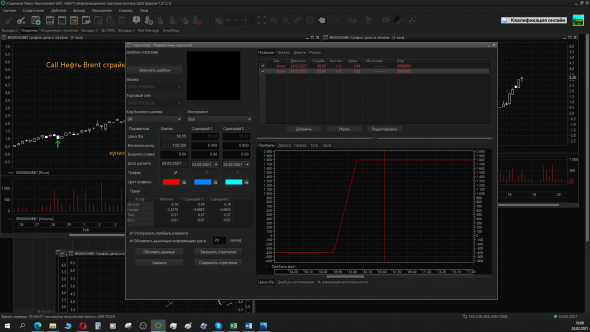

Соотношение профита к риску 4 к 1 (на самом деле я вышел бы раньше, если бы цена сильно упала, и потерял бы процентов 50-80 от рисковой суммы, т.е. соотношение прибыль/риск был 5 или 6 к 1 или даже больше).

Пока в опционах я более-менее понимаю, когда применять голые опционы и вертикальные спреды, и то, о стабильной прибыли речь пойдет не скоро, не говоря уж про дельта-нейтральные стратегии. Но потенциал очень большой.

А теперь минутка мани-менеджмента. Блокируя на ГО до 10% от депо, и торгуя на остальные фьючерсами внутри дня, можно добиться близких по доходности на сделку результатов по фьючерсам и опционам. Конечно, по количеству сделок и общей прибыли фьючерсы намного превосходят опционы, но опционы занимают мало ГО, и этот излишек ГО принесет на фьючерсах намного меньше, чем на опционах. Например, в этой позиции риск составлял ≈400 р., ГО морозилось также, ближе к экспирации выросло до ≈ 3500р (максимально возможное 49000 р.). Прибыль составила ≈ 1800 р. Какой фьючерс можно купить на 400 р., или даже 3500 р…. А прибыль более 3% на капитал. То есть, во внутридневной сделке нужно было задействовать весь депозит для такой доходности. Риск есть в том, что большая часть депо будет заморожена под ГО до экспирации в случае сильного и быстрого движения в сторону проданного опциона (вверх при продаже кола и вниз при продаже пута, т.е. при вхождении проданного в деньги). Но это случается довольно редко, и если выбирать не очень далекие даты экспирации, это, вроде бы, не так страшно.

Вопрос к знатокам опционов, у вас было, чтобы при вертикальном спреде морозились большие суммы под ГО, и невозможно ими было воспользоваться до экспирации (фьючей купить, например)?

P.S. На первом скрине на числа не смотрите, забыл ввести цены покупки и продажи опционов, и подставились текущие цены. Но, в целом, график позиции схож с реальным, т.е. спред был глубоко вне денег, и соотношение профит/риск похоже (макс. риск на самом деле был 400 р., а макс. профит 1800 р.).

Когда я его строил, цена на нефть была около 57 $/баррель. Имея в запасе почти месяц, бычий тренд и выход из продолжительной консолидации, я решил построить спред далеко вне денег — купил 60 колл и продал 63 колл. Сейчас это звучит смешно, когда нефть стоит более 70 $, но тогда это было довольно дальние цели.

Соотношение профита к риску 4 к 1 (на самом деле я вышел бы раньше, если бы цена сильно упала, и потерял бы процентов 50-80 от рисковой суммы, т.е. соотношение прибыль/риск был 5 или 6 к 1 или даже больше).

Пока в опционах я более-менее понимаю, когда применять голые опционы и вертикальные спреды, и то, о стабильной прибыли речь пойдет не скоро, не говоря уж про дельта-нейтральные стратегии. Но потенциал очень большой.

А теперь минутка мани-менеджмента. Блокируя на ГО до 10% от депо, и торгуя на остальные фьючерсами внутри дня, можно добиться близких по доходности на сделку результатов по фьючерсам и опционам. Конечно, по количеству сделок и общей прибыли фьючерсы намного превосходят опционы, но опционы занимают мало ГО, и этот излишек ГО принесет на фьючерсах намного меньше, чем на опционах. Например, в этой позиции риск составлял ≈400 р., ГО морозилось также, ближе к экспирации выросло до ≈ 3500р (максимально возможное 49000 р.). Прибыль составила ≈ 1800 р. Какой фьючерс можно купить на 400 р., или даже 3500 р…. А прибыль более 3% на капитал. То есть, во внутридневной сделке нужно было задействовать весь депозит для такой доходности. Риск есть в том, что большая часть депо будет заморожена под ГО до экспирации в случае сильного и быстрого движения в сторону проданного опциона (вверх при продаже кола и вниз при продаже пута, т.е. при вхождении проданного в деньги). Но это случается довольно редко, и если выбирать не очень далекие даты экспирации, это, вроде бы, не так страшно.

Вопрос к знатокам опционов, у вас было, чтобы при вертикальном спреде морозились большие суммы под ГО, и невозможно ими было воспользоваться до экспирации (фьючей купить, например)?

P.S. На первом скрине на числа не смотрите, забыл ввести цены покупки и продажи опционов, и подставились текущие цены. Но, в целом, график позиции схож с реальным, т.е. спред был глубоко вне денег, и соотношение профит/риск похоже (макс. риск на самом деле был 400 р., а макс. профит 1800 р.).

теги блога Павел Седенков

- api

- Binance

- bitcoin

- Br

- Si

- биткоин

- вертикальный спрэд

- ГО

- индекс РТС

- интрадей

- квик

- консолидация

- криптовалюта

- криптотрейдинг

- Нефть

- опционы

- ретест

- роботы

- Скальпинг

- трейдинг

- трейдингвью

- утреннее открытие

- утренняя торговая сессия

- ФОРТС

- фьючерс

- фьючерс ртс

- фьючерсы

- шорт

- Шрифты

- экспирация

но нужно иметь ввиду, что в случае бадабума есть вариант что сумму ГО биржа поднимет, но скорее всего это больше коснется ваших фьючерсов, они будут тянуть основную нагрузку.

Хотел у Вас спросить как у человека давно торгующего опционы.

Я торгую стрэддлы + ДХ в частности и по Si тоже. Речь идет только про Покупки стрэддлов.

Если мы предполагаем, что по Si движение вверх будет гораздо «веселее», чем вниз, то какую ногу стрэддла затаривать опционами, а какую фьючами? С точки зрения рисков резкого движения БА вверх и нарастания ГО по направлению вверх по плюсующей ноге. В каком случае нарастание ГО будет меньше в случае опционов или в случае фьючей?