опцион

Заметки трейдера

- 08 мая 2018, 09:14

- |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Так продавать голые опционы или нет?! 2 часть.

- 24 апреля 2018, 18:30

- |

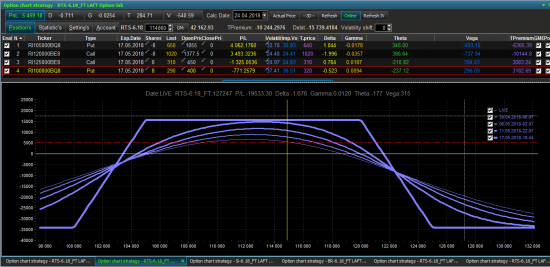

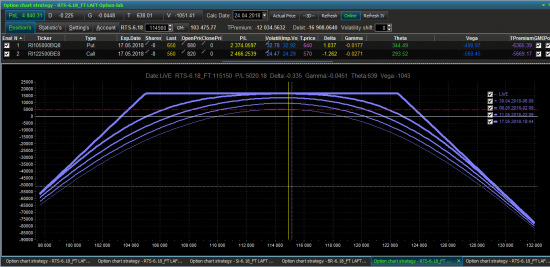

Кондор

Голая продажа

( Читать дальше )

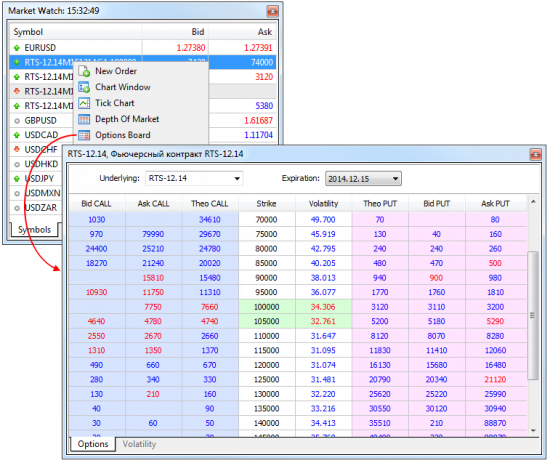

Жду не дождусь опционов на МТ5.

- 18 апреля 2018, 07:58

- |

Да чего уж там, до сих пор испытываю. Но когда на МТ5 появилась возможность торговать фьючами, было просто супер.

Но вот опционы.

В общем

Появились опционы в МТ5. И я уже поспрашивал у тех.поддержки своих брокеров о том, ведется ли работа в части добавления торговли опционами через МТ5.

Какое же было мое разочарование, когда они даже не в курсе, что есть такая функция в МТ5. И не слышали, чтобы велась разработка в этом направлении.

Народ, кто в курсе, подскажите, если какие-нить новости в этом направлении?

Может кто общался с брокерами на эту тему, или приближен к брокеру.

Уже фьючи с CME торговать можно на МТ5. А наши опционы нет.

Продажа опционов - стоит ли игра свеч?

- 11 апреля 2018, 23:33

- |

Существует весьма распространенное мнение, что продажа опциона это всегда неограниченный риск при весьма ограниченной прибыли и, рано или поздно, приводит к маржинколу.

Свежайший пример, наш коллега Евгений 19 марта открыл практически безрисковую (как он, видимо, думал) позицию, продав 100 квартальных путов RI страйка 95. Полагаю, что тут не обошлось без влияния великого Коровина или его чуть менее великого ученика.

Подробности можно посмотреть в топике самого Евгения smart-lab.ru/blog/459029.php

У меня поначалу зачесались руки написать комментарий о серьезных недостатках такой позиции. Но не написал, решил не умничать. На самом деле, я очень понимаю автора, продал, ничего делать не надо, сиди и жди, когда приплывет золотая рыбка прибыль. Хоть не большая, а своя.

Тем не менее, если не использовать умные слова про всякие там греки, можно заметить, позиция первоначально плоха тем, что:

1. Волатильность квартальных опционов была низкая, существенно ниже месячных, не говоря уж о недельных. Любое снижение базового актива, как правило, приводит к повышению волатильности. А если снижение резкое, то и ГО начинает резко расти. При этом был продан пут, а не колл. Не стоит слушать известных продавцов краев, что вероятность ухода базового актива к выбранному ими краю близка к нулю. Близка то она близка, но для получения маржинкола необязательно проданным опционам заходить в деньги.

( Читать дальше )

Заранее прошу прощения за глупый вопрос... Как закрыть позицию в опционах в деньгах? Есть небольшое количество 112500 путов. Но в стакане пусто.

- 11 апреля 2018, 17:54

- |

Всем большое спасибо

- 10 апреля 2018, 12:26

- |

Просто опционы на Si

- 10 апреля 2018, 10:49

- |

Фьючерс на ртс 111.000 в текущей таблице параметров, а в доске опционов 110.590 цена фьюча, вопрос тогда корректно..

- 09 апреля 2018, 12:51

- |

Необычный опцион на недвижимость

- 07 апреля 2018, 10:48

- |

Я увидел возможность необычной инвестиции.

Мой папа пенсионер ~60 лет с большой пенсией. Он получает пенсию в сбере. Ему одобрили ипотечный кредит. Я подумал, что это возможность получить квартиру с 30% скидкой. Допустим, что папа берет кредит на 1 к. квартиру на 20 лет. Он покупает страховку на жизнь и на квартиру. Естественно, что я вношу первоначальный взнос и оплачиваю кредит. Отец с среднем здоровьем для возраста 60лет. Никто зла ему не хочет. Я исхожу лишь из статистики дожития мужчин в нашей стране.

Что будет, если папа уйдет в мир иной ранее, чем оплатим ипотеку? У меня 2 варианта:

1) страховая оплачивает оставшийся долг банку за квартиру

2) банк говорит, что у папы есть наследники, которые и получают наследство+долг.

Какой вариант вероятен?

На каком форуме еще можно спросить?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал