отчеты мсфо

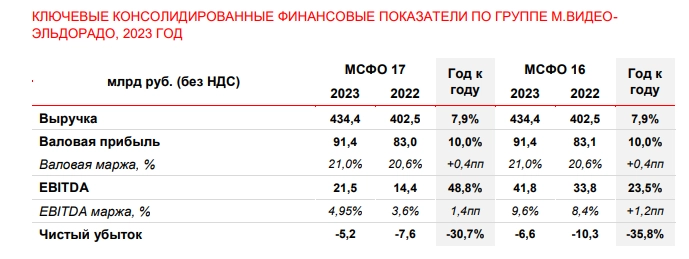

М.Видео раскрыл финансовые результаты за 2023 год.

- 12 марта 2024, 18:03

- |

Сразу отмечу рост выручки на 7,9% до 434 млрд и более существенный рост рентабельности. Так EBITDA выросла на 48,8%, а чистый убыток по МСФО 17 сократился на треть. Ситуация однозначно улучшилась относительно 2022 года!

М.Видео в 2022 году был в числе пострадавших, так как поставщики ушли, и компании необходимо было полностью переформатировать ассортимент и систему поставок. И за полтора года есть значительный прогресс в этом! Доля собственного импорта выросла с 0% до 30%. Ассортимент компании удвоился, а продажи вернулись к росту.

Несмотря на +7,9% за 2023 год, отдельное 2-ое полугодие выручка выросла на +39% (до 255,2 млрд рублей). EBITDA на +66% (до 14,1 млрд рублей), а убыток сократился в 6,5 раз (0,6 млрд рублей).

Более того, компания в презентации раскрыла, что по итогам 4-ого квартала уже вернулась к чистой рентабельности и заработала 1,6 млрд рублей прибыли.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

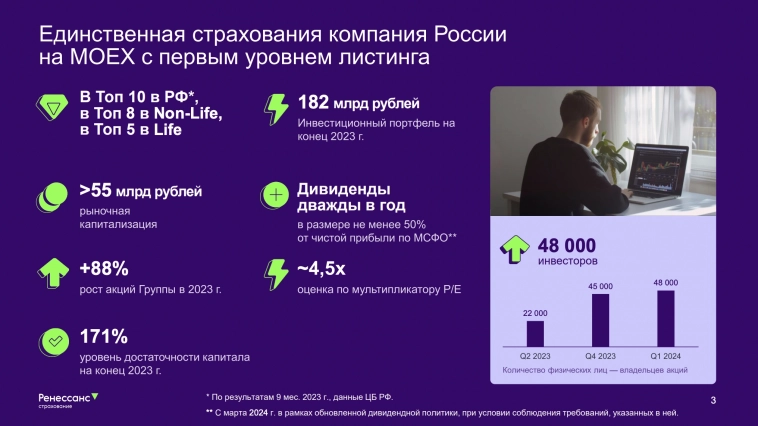

Отчет Ренессанс-Страхования в норме, НО рынок расстроился из-за дивидендов. Что делать с акциями?

- 12 марта 2024, 17:40

- |

Компания опубликовала итоговый отчет за 2023 год.

✔️ Страховые премии (выручка) = 123,4 млрд руб. (1-е полугодие = 52,9 млрд руб.; 2-е полугодие = 70,5 млрд руб.), по итогам 2022 года было 105,3 млрд руб., т.е. темпы роста +17%

✔️ Чистая прибыль = 10,3 млрд руб. (1-е полугодие = 7 млрд руб., 2-е полугодие = 3,3 млрд руб.)

Отмечу, что чистую прибыль 1-го полугодия исказили разовые доходы — 2,7 млрд руб. от курсовых разниц и еще 6,4 млрд руб. от переоценки финансовых активов, по-хорошему, за 1-е полугодие без этих доходов мог быть даже убыток.

Второе полугодие, напротив, лучше первого — в реальном выражении. Курсовые разницы дали доход всего 0,6 млрд руб., еще и была отрицательная переоценка по финансовым активам на 1,4 млрд руб.

Т.е. скорректированная чистая прибыль за 2-е полугодие — около 4,1 млрд руб.

Более того, операционный результат страхового бизнеса за 2-е полугодие вернулся в положительную зону = +4,4 млрд руб. против -0,3 млрд руб. в 1-м полугодии.

( Читать дальше )

М.Видео улучшил финансовые результаты в 2023 году, и даже показал чистую прибыль в 4-ом квартале

- 12 марта 2024, 17:20

- |

Компания М.Видео опубликовала финансовые результаты по МСФО за 2023 год работы.

Выручка выросла на +7,9% до 434,4 млрд рублей, EBITDA выросла на +48,8% до 21,5 млрд рублей. А чистый убыток сократился на треть.

В этих результатах однозначно есть позитивные улучшения, но говорить о восстановлении пока рано. Рассмотрим чуть подробнее.

( Читать дальше )

Лукойл – Прибыль мсфо 2023г: 1,160.27 трлн руб

- 12 марта 2024, 17:03

- |

Лукойл – рсбу/ мсфо

692 865 762 обыкновенных акций

www.e-disclosure.ru/portal/files.aspx?id=17&type=1

Капитализация на 12.03.2024г: 5,208.62 трлн руб

Общий долг на 31.12.2019г: 1,253.01 трлн руб/ мсфо 1,973.60 трлн руб

Общий долг на 31.12.2020г: 956,145 млрд руб/ мсфо 1,860.81 трлн руб

Общий долг на 31.12.2021г: 1,076.55 трлн руб/ мсфо 2,341.57 трлн руб

Общий долг на 31.12.2022г: 1,019.09 трлн руб/ мсфо не опубликован

Общий долг на 31.12.2023г: ________трлн руб/ мсфо 2,198.94 трлн руб

Выручка 2019г: 444,471 млрд руб/ мсфо 7,841.25 трлн руб

Выручка 9 мес 2020г: 183,884 млрд руб/ мсфо 4,109.06 трлн руб

Выручка 2020г: 322,812 млрд руб/ мсфо 5,639.40 трлн руб

Выручка 9 мес 2021г: 1,534.30 трлн руб/ мсфо 6,667.11 трлн руб

Выручка 2021г: 2,389.32 трлн руб/ мсфо 9,435.14 трлн руб

Выручка 9 мес 2022г: 2,334.54 трлн руб/ мсфо компанией не опубликован

Выручка 2022г: 2,874.04 трлн руб/ мсфо компанией не опубликован

Выручка 1 кв 2023г: 455,831 млрд руб/ мсфо 1,681.00 трлн руб

Выручка 6 мес 2023г: 1,248.78 трлн руб/ мсфо 3,606.54 трлн руб

( Читать дальше )

Обзор результатов Лукойла за 2023 г. Сколько выходит дивиденд?

- 12 марта 2024, 17:00

- |

Компания наконец-то опубликовала финансовую отчётность за 2023 г. по МСФО, но без данных за предыдущий год.

Что с финансовыми результатами?

Данные для сравнения за 2022 г. Лукойл не предоставил. Будем ориентироваться на 2021 г. Выручка компании составила 7,92 трлн руб. – меньше на 16%, чем в рекордном 2021 г.

При этом, чистая прибыль Лукойла достигла 1,16 трлн руб. по сравнению с 775 млрд руб. в 2021 г. в основном за счёт операционной деятельности.

На конец года у компании скопилось денежных средств рекордные 1,18 трлн руб. Таким образом, у компании стал отрицательный чистый долг.

На какие дивиденды от Лукойла может рассчитывать инвестор?

Учитывая сильный баланс Лукойла, можно уверенно рассчитывать на одновременное проведение выкупа собственных акций у нерезидентов и выплату финальных дивидендов.

Напомню, исходя из дивполитики, компания направляет на выплаты дивидендов не менее 100% свободного денежного потока (FCF) по МСФО, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций Лукойла. Выплаты производятся два раза в год.

( Читать дальше )

💻 На чиле, на POSIтиве

- 12 марта 2024, 16:36

- |

📄 Отчетность по МСФО мы увидим только 9 апреля, но уже сегодня компания приоткрыла некоторые ключевые моменты, которых в целом достаточно для обрисовки широкими мазками всей картины. Итак, предварительно за 2023 год:

☑️ Отгрузки увеличились на 74% до 25.3 млрд рублей. Такой уровень компания считала базовым на протяжении прошлого года. Подвига в 30 млрд не случилось, но это был бы скорее сюрприз. К удвоению компания стремиться, но закладывать его в основу явно не стоит. Объем отгрузок MaxPatrol SIEM составил более 7,5 млрд рублей, увеличившись на 80% к показателям предыдущего года. Отгрузки MaxPatrol VM по сравнению с 2022 годом выросли втрое — до 4,2 млрд рублей. Всего 6 из 20 продуктов компании преодолели барьер в миллиард. Новые отгрузки увеличились на 86% год к году. Задел на будущее также установлен – в конце 2023 года была выпущена ранняя версия фаервола, который представляет собой хорошую альтернативу зарубежным конкурентам. У компании большие надежды на этот продукт.

☑️ Чистая прибыль без учета капитализируемых расходов выросла на 70% и составила 8.

( Читать дальше )

✅ Ренессанс уже не просто радует – открывает новые горизонты

- 12 марта 2024, 16:34

- |

Ренессанс ($RENI) обнародовала финансовые результаты за 2023 год по МСФО.

👍 Чистая прибыль достигла рекордного уровня в 10,3 млрд рублей.

Напомню, что за 9 месяцев 2023 года этот показатель был также рекордно-высоким. Стабильность! 💪

Суммарные прибыли выросли на 17,3% до 123,4 млрд рублей. Однако это – усредненный показатель. Целый ряд отдельных бизнес-сегментов компании продемонстрировали гораздо более существенный рост. Так, премии по НСЖ увеличились на целых 59,9% (составив 32,2 млрд рублей)!

Здесь же упомяну премии по автострахованию – они выросли до 38,1 млрд рублей (+15,7% к уровню 2022 года).

По данным ЦБ Группа стабильно входит в Топ-10 страховых компаний России по объему страховых премий. А в некоторых сегментах занимает даже более высокие позиции: например, является лидером на рынке каршеринга России (доля ~60%)/ а также входит в Топ-3 в страховании грузов в России и в Топ-5 в накопительном страховании.

Компания видит перспективу долгосрочного роста премий не менее, чем на 15% ежегодно.

( Читать дальше )

Лукойл МСФО 2023г: выручка 7,92 трлн руб (-16% к 2021г), чистая прибыль 1,16 трлн руб (в 2021г 775 млрд руб)

- 12 марта 2024, 16:19

- |

( Читать дальше )

🔎ЛУКОЙЛ Отчет МСФО

- 12 марта 2024, 16:14

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1824775

( Читать дальше )

Ренессанс оформил страховку на рекордную прибыль!

- 12 марта 2024, 16:03

- |

Ренессанс оформил страховку на рекордную прибыль!

📈 Ренессанс вернулся к росту!

🟣Объем страховых премий вырос на 17,2% — до 123,4 млрд рублей.

🟣Автострахование прибавило год к году 15,7% или 38,1 млрд рублей.

🟣Инвестиционный портфель на конец 2023 год вырос на 22,8% — до 182 млрд рублей.

🟣Коэффициент достаточности капитала на конец 2023 года составил 171%.

🏆 Рекордная прибыль

Прибыль компании составила 10,3 млрд рублей.

Рентабельность собственного капитала — 26,3%.

📈 Что сделают с прибылью?

Ренессанс объявил дивиденды за 2023 год в размере 2,3 рубля на акцию. Оставшуюся чистую прибыль направят на покупку Райффайзен Жизнь.

Райффайзен Жизнь сможет увеличить на 15% объем страховых премий — позитив для будущей прибыли компании.

⭐️ Мнение GIF

Ренессанс остается интересной и растущей компанией на рынке страхования. Компания может показать опережающую динамику на рынке благодаря эффективности бизнеса и сделкам M&A.

Ждем новостей о сделке по Райффайзен Жизнь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал