отчёт

ЧМК потерял 32% прибыли в первом полугодии 2016 г.

- 15 июля 2016, 16:41

- |

Отчёт. Нервы. Стопаут. Немного лудоманства. Небольшой плюс.

- 08 июля 2016, 22:55

- |

Во вторник был тяжёлый вечер. Тяжеловато психологически начать публично торговать.

Меня вышибло по стопауту. Так себе начало статистики для памм-счёта.

Я решил ещё немного поторговать в коридоре, выставил покупку. Но интуиция чувствовала падение в бездну. После небольшого падения я закрыл шорт из замка и точно почувствовал что попал. минут через 5 падение продолжилось. А деньги вносятся только после ролловера. Это был попадос. Довнёс потом.

Следующие дни не торговал. На сегодня ждал роста новых р.мест в США, поэтому шортил новозеладнца.

После движения вниз немного полудоманил на минутках. Был хороший откат. Так что сегодня в плюсе.

И да, пока что торговля нервная, не высиживаю большие движения. Помогают графики горизонтальных объёмов.

На следующей неделе буду запускать робота.

всем крепких нервов, чистой свежей головы и профитов.

С уважением.

Статистика тут Ссылка:

my.alfa-forex.ru/public/pamm/view/8626

Логин: 139936 RUR

Пароль инвестора: BdKnnhSdw4

Закрытие недели. Фиксация. Ошибка.

- 01 июля 2016, 23:19

- |

Неделя закрыта в минус к начальному депо на счёте.Результат -24%. Это расстраивает, но в этом виноват не рынок, а я.

Вчера при профите обоих ордеров — выставил безубыток в ноль на оба, а сегодня нет, тешил себя надеждами.

Пропустил закрытие в минус и переворот по пересечению скользящих. Робот бы не сомневался. Ну да ладно.

Всем кто закрыл неделю в плюс — поздравляю, в минус — работайте над ошибками. Я тоже буду работать.

Всем спокойной ночи.

С уважением.

Отчёт по торговле с 30.05.2016 по 03.006.2016

- 04 июня 2016, 20:02

- |

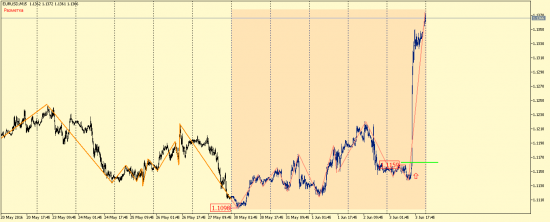

EUR/USD

Евро демонстрировал всю неделю ожидаемое восходящее движение, но точек входа так тс не дала. В пятницу ожидал рост и в принципе можно было входить на пробой 1,1159, но ждал некий откат на пробой которого хотел входить (в пятничном обзоре писал). Как видим евро просто выстрелил и не дал войти.

На данном инструменте на этой недели «0»

GBP/USD

По данному инструменту был один стоп и один профит.

Вход, который закончился стопом (покупка 30.05) был ошибочным, не разобрался в онлайн режиме. Убыток — 1%

После стопа входил на продажу, на пробой. При данной сделки стоп получился достаточно большой, поэтому результат не очень прибыльный. Прибыль +1,71%

( Читать дальше )

Мое преимущество в действие.

- 16 мая 2016, 09:56

- |

Начинается все неплохо, писала в предыдущем посте о продаже Usd/Rub, собственно перед открытием немного отфиксировала.

Результат на экране, я не дожидалась открытия ММВБ, мало ли куда там двинут? — в этом и есть преимущество моего брокера.

Мысли те же, жду тест 50$ по Brent на это неделе. И мягкий протокол от FOMC публикация которого запланирована на среду, что должно поддержать аппетит к риску.

Открытие рынка сегодня, лучше ожиданий. Весьма радует как торгуется Китай (в субботу вышли данные по пром производству хуже ожиданий).

В фокусе:

11.05 – отчет Минэнерго США

25.05 – уплата налогов (НДПИ, НДС)

30-31.05 – налог на прибыль

2.06 – заседание ОПЕК

15.06 – заседание ФРС

Удачи!

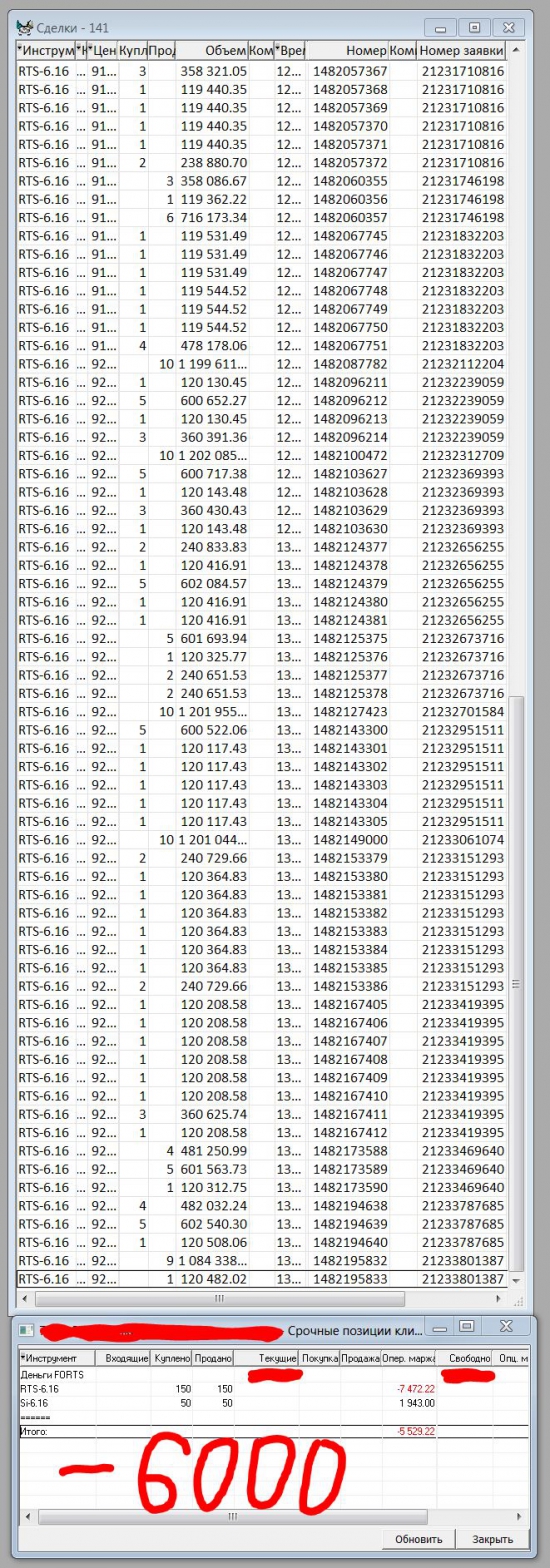

Рекордные убытки (Мой путь к миллиону).Синька зло!

- 14 мая 2016, 01:59

- |

Как для меня прошла пятница 13? Плохо...

Я пристрелила лося, которого которого растила со 2 мая (более 200.000 р). Все на скриншоте, в итоге мой памм-счет который входил в ТОП улетел в тартарарррры!

Но что сказать? В зад***цу этот рейтинг. Месяц системной торговли и опять вернусь в ТОП. По существу?

То что превысила убыток выше 20% это минус, но блин! Я ведь не гуру, я всего лишь гуреныш и пока так сказать в процессе обучения. Но то что зафиксировала и не продолжала кормить лося дальше, это плюс. Правда, я горда собой. Хотя...

Вчера вечером улетела с подружками в бар и так сказать выпустила пар, только вернулась. Голова с утра немного будет бо, бо....

( Читать дальше )

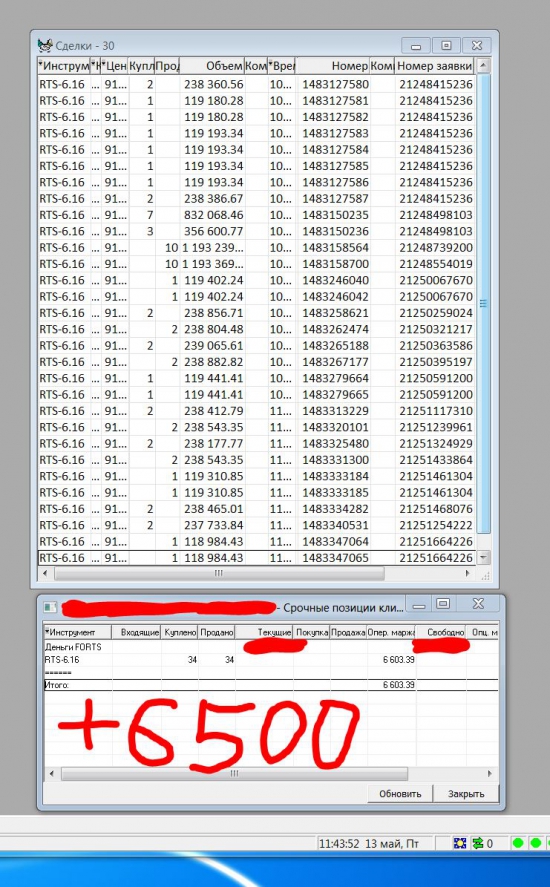

Выигрыш есть - можно поесть .

- 13 мая 2016, 11:52

- |

Убыток фиксирую .

- 12 мая 2016, 14:01

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал