оферта по облигациям

Оферта по облигациям. Как участвовать?

- 24 апреля 2025, 10:51

- |

На прошлой неделе, 18 апреля, подошел срок досрочного выкупа облигаций МФ ФИНАНС 001Р-04 (RU000A106540). Как мы уже неоднократно отмечали в различных постах, в портфеле имелось 103 облигации данного выпуска. Несмотря на установление купона 25% годовых на оставшийся срок обращения, было принято решение поучаствовать в оферте на 91% от позиции.

В этом посте расскажем как можно подать заявление на участие в оферте и что не нужно боятся этого опасного события. Главное его не проспать!

1. Узнайте дату оферту и сроки подачи заявление для участия в ней.

Некоторую информацию можно найти в приложении брокера, а что-то просто в интернете. Мы используем Bonds.finam.ru и rusbonds.ru.

2. Свяжитесь с брокером (чат поддержки или иные методы связи в зависимости от брокера) в установленные сроки и подайте заявление на участие в обратном выкупе облигаций.

В определенные эмитентом сроки написали в поддержку Т-Инвестиций (скрины представлены ниже) и онлайн подали заявление на участие в оферте.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Доходность к оферте у этих облигаций зашкаливает, но это не точно

- 07 апреля 2025, 22:30

- |

👆 Во-первых, компания объявила put оферту, то есть если инвестор во время подаст заявку, компания будет обязана выкупить актив. Заявки можно подавать с 14 по 18 апреля 2025 года.

👆 Во-вторых, брокеры могут брать повышенную комиссию за подачу подобной заявки, а есть еще комиссия вышестоящего депозитария. По ней тоже надо разбираться, то поддержка моего брокера пишет, что она составляет 550 рублей, то молчит о ней.

( Читать дальше )

Облигация Фордевинд 05 (RU000A108AK6). Оферта (как участвовать). Новый купон (27%)

- 07 апреля 2025, 12:45

- |

С сегодняшнего дня объявлена оферта по облигациям Фордевинд5 (RU000A108AK6). Накануне стал известен новый купон по выпуску. Он составит 27%. Кто, как и я, считает данное предложение недостаточным для ВВ+ на сегодняшний день, могут предъявить свои облигации к выкупу. Период подачи заявок с 10:00 МСК 07.04.2025 до 18:00 МСК 11.04.2025. Удовлетворение заявок ожидается — 16.04.2025 c 10:15 до 18:00 МСК.

Цена выкупа — 100% + НКД на дату приобретения.

Как поучаствовать?

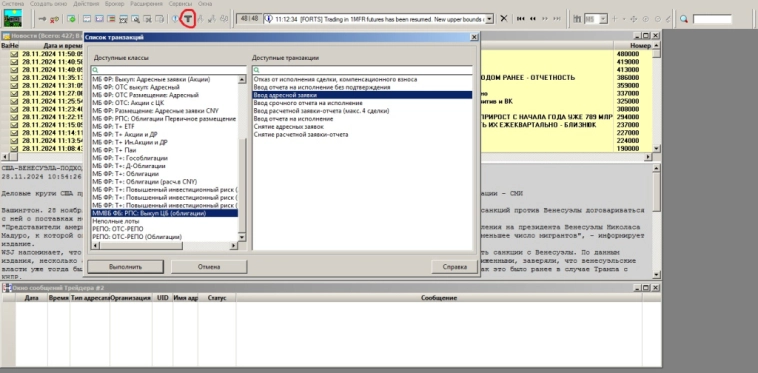

Показываю на примере подачи адресной заявки в QUIK.

Жмём пиктограмму Т (обвел красным) и выбирают соответствующие пункты меню:

в открывшемся окошке нужно заполнить параметры заявки:

выбираем инструмент Фордевинд5 и партнера РенессБрокер [MC0089500000]. Кликаем на Продать. Ставим цену 100. Количество лотов — равное своей заявке. Если заранее выбрать свой код клиента, то ниже система предложит вам максимальное доступное к заявке количество. Подсказка — сумма комиссии, которую с вас удержат. Код расчетов Т0. Код клиента выбрать из списка.

( Читать дальше )

Новый пост...⭐️Парад фу-фу-фу оферт💩 продолжается. Окей👋

- 04 апреля 2025, 07:37

- |

Аферы (оферты) с заниженным купоном становятся массовыми. Мы продолжаем вешать 💩 на таких эмитентов и приглашаем в наш 🤬Black-list

🤬Black-list – список компаний, где нерыночные ставки после оферт приводили к убыткам. Компании зарабатывают на забывчивых инвесторах и зачастую это именно розничный инвестор, у кого в портфеле 20+ выпусков, а сам портфель на пару сотен тысяч. За всем не уследишь.

Яркими примерами 💩фу-фу-фу оферты стали:

Пример ВИС Финанс -30% за пару дней. Где уж тут надежные инвестиции? И не важно, какой рейтинг. Меняется купон — меняется цена

( Читать дальше )

⭐️Календарь оферт (апрель) 🌱🌿

- 03 апреля 2025, 07:53

- |

Оферты в облигациях бывают нормальными… А бывают такими, или даже такими. Чтобы не получить одним днем -30% по счету мы придумали простое решение – Календарь. Да, да, зумеры изобрели календарь… 😉

Яркими примерами 💩фу-фу-фу оферты стали:

И даже наша любимая 🌲Сегежа🫤

( Читать дальше )

❗️❗Как участвовать в оферте по облигации?

- 27 марта 2025, 20:47

- |

Если в случае с call-офертой погашение облигации происходит автоматически, то бумаги с put-офертой требуют от инвестора дополнительных действий.

Для того, чтобы принять участие в оферте по облигации необходимо направить заявку своему брокеру в период предъявления. Обычно период предъявления стартует за пять рабочих дней до окончания последнего купонного периода.

Как правило, в заявке, необходимо будет сообщить тикер бумаги, название, количество бумаг к погашению, а затем подтвердить участие кодом из СМС. Если заявку приняли, то придет ответное сообщение.

У всех брокеров формат подачи заявки разный, и лучше уточнить непосредственно у своего брокера в техподдержке как это делать у них. Участие в оферте может быть как бесплатным, так и платным, так как некоторые брокеры взимают плату за подачу заявки. Платная ли эта услуга у вашего брокера опять-таки стоит уточнить в техподдержке, но, как правило, это небольшие деньги у тех брокеров, кто взимает за подачу заявки на оферту плату. В редких случаях заявление на участие в оферте можно подать только на бумаге.

( Читать дальше )

📌 Что такое оферта по облигациям?

- 21 марта 2025, 17:34

- |

Привет, друзья! Сегодня разберем, что такое оферта по облигациям.

Оферта — это «кнопка выхода»

Представьте: вы купили облигацию, а через пару лет передумали держать ее до погашения. Оферта позволяет вам досрочно продать облигацию обратно эмитенту (компании или государству) по заранее оговоренной цене.

🔹Как это работает:

1. Эмитент объявляет дату оферты — например, каждые 3 года.

2. Вы решаете: продать ему облигации или оставить.

3. Если продаете — получаете деньги + накопленный купонный доход.

❓Зачем это нужно?

1. Защита от рисков: Если компания вдруг стала ненадежной — вы можете «сбежать» с деньгами.

2. Ребалансировка портфеля: Решили вложиться во что-то другое? Оферта — ваш шанс.

3. Фиксация прибыли: Цены на облигации упали, но по оферте вы продадите их по номиналу (например, 1000₽ за штуку).

📗Пример

Допустим, вы купили облигацию «РЖД» с офертой через 2 года.

— Номинал: 1000₽.

— Текущая цена: 950₽ (из-за кризиса).

— Оферта: Вы можете продать ее обратно РЖД за 1000₽ в указанную дату.

( Читать дальше )

Где смотреть адекватную доходность флоатеров, которая бы нормально учитывала call/put оферты и предсказывала значения купонов (хотя бы на основе G-spread или каких-то рыночных прогнозов)?

- 14 марта 2025, 21:37

- |

Покупка облигаций М-Видео под оферту. Риск или возможность?

- 13 марта 2025, 16:44

- |

Логика покупки бумаг МВ-Финанс 1Р4 под оферту

Что за компания М-Видео все знают. Но не все знают, что она находится в сложном финансовом положении и три года работает в убыток. По последней отчетности МСФО за 6 мес. 2024г. компания зафиксировала убыток более 10 млрд. р. Компания имеет задолженность по кредитам и займам более 90 млрд. р.

Сейчас на рынке обращаются облигации 3 выпусков МВ-Финанс (дочка М-Видео) на сумму 15,7 млрд. р. Самый большой выпуск МВ Фин 1Р4 на 7 млрд. р. и как раз по нему в апреле 2025г. оферта.

Еще неделю назад бумаги выпуска 1Р4 стоили 97+% и постепенно подрастали в цене приближаясь к сроку оферты. На прошлой неделе компания планировала выпустить новый облигационный займ на сумму от 3 млрд. р., писал про это здесь 👉 t.me/c/2479466246/141. Подразумевалось, что компания планирует занять денег для рефинанса и думаю в случае успешного размещения нового займа, котировки выпуска 1Р4 подросли бы в район 98%, инвесторы бы успокоились, видя, что эмитент имеет возможность занимать на рынке.

( Читать дальше )

Стоит ли бояться оферты в облигациях? Как на этом заработать

- 11 марта 2025, 18:28

- |

Оферта — это право досрочного погашения ценной бумаги. Этим правом обладает либо эмитент, либо держатель облигации.

Виды оферт:

• Безотзывная (put-оферта) выгодна для инвестора. В дату оферты инвестор может вернуть облигацию эмитенту и получить деньги в сумме номинальной стоимости бумаги. Также инвестор может оставить бумагу в собственности до следующей оферты или официального срока погашения.

Она позволяет высвободить средства при досрочном погашении для реинвестирования по более высокой доходности в случае роста процентных ставок и застраховаться от рисков, связанных с длительным владением облигацией.

• Отзывная (call-оферта) выгодна для эмитента. Инвестор лишается права выбора. Если эмитент захочет досрочно выкупить облигацию — он не спросит согласия владельца. В обозначенный срок инвестор получит деньги на счёт и перестанет владеть ценной бумагой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал