Аферы (оферты) с заниженным купоном становятся массовыми. Мы продолжаем вешать 💩 на таких эмитентов и приглашаем в наш 🤬Black-list

🤬Black-list – список компаний, где нерыночные ставки после оферт приводили к убыткам. Компании зарабатывают на забывчивых инвесторах и зачастую это именно розничный инвестор, у кого в портфеле 20+ выпусков, а сам портфель на пару сотен тысяч. За всем не уследишь.

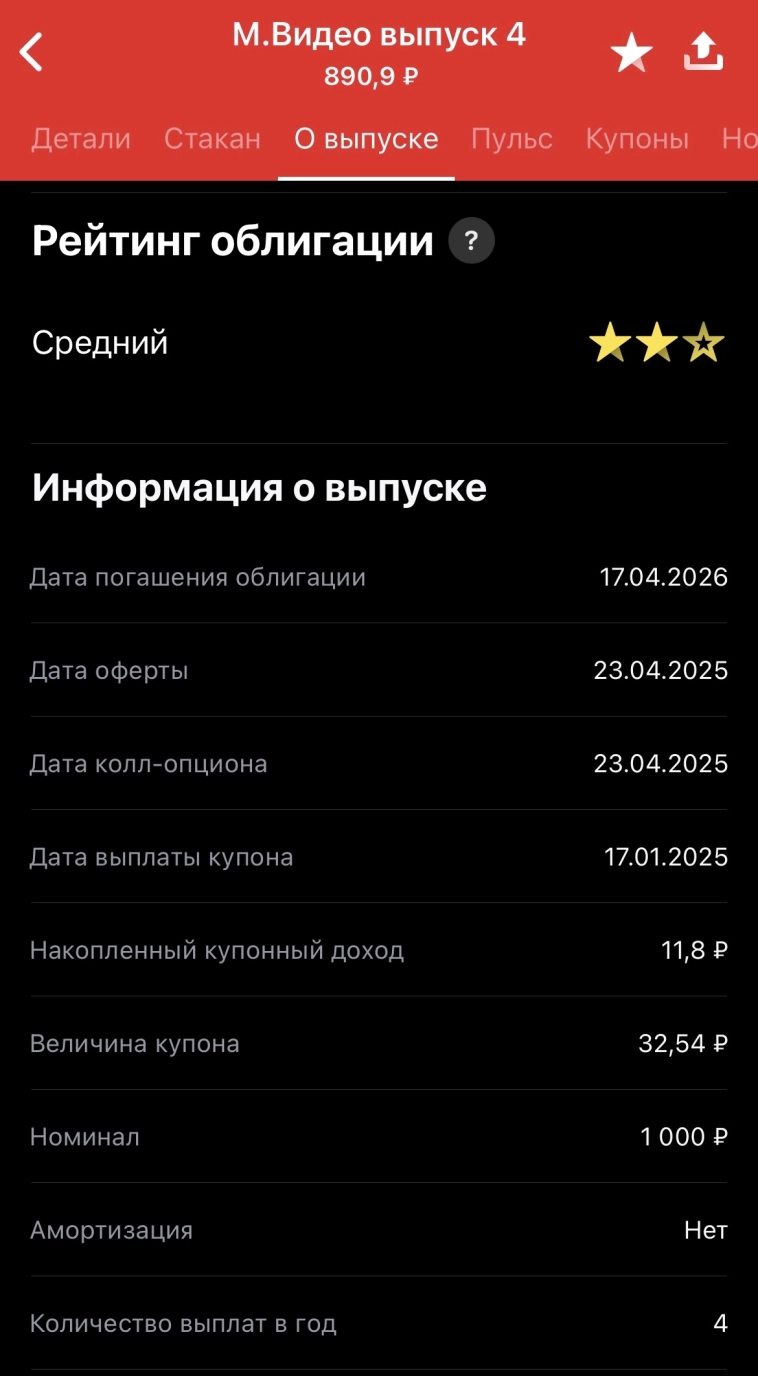

Яркими примерами 💩фу-фу-фу оферты стали:

Пример ВИС Финанс -30% за пару дней. Где уж тут надежные инвестиции? И не важно, какой рейтинг. Меняется купон — меняется цена

Авто-репост. Читать в блоге >>>