офз

Статистика, графики, новости - 01.04.2025 - годовой отчёт Банка России.

- 01 апреля 2025, 05:35

- |

— Американские домохозяйства рекордно вкладываются в акции.

— Отечественная платёжная система самая развитая в мире!

— Рассказываем про информационные ресурсы Банка России.

— Что не так с прибылью Банка России?

Доброе утро, всем привет!

А вот и апрель.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рынок ниже 3000 пунктов! Пора бежать?

- 31 марта 2025, 21:50

- |

На стриме неделей ранее, мы подчеркивали важность уровня 3000 пунктов. Во-первых, сильное круглое значение. Во-вторых, трендовая ЕМА 20, пробой которой, вновь может развернуть рынок в нисходящий тренд.

🐻Какие предпосылки продолжения коррекции? Охлаждение пыла инвесторов, ожидавших активные сподвижки в геополитике и попутно снижение ставок ЦБ. Но реальность всегда заставит снять розовые очки.

ЦБ хочет еще какое то время понаблюдать за инфляцией, а в геополитике очень много нюансов. Основная сложность: 4 стороны хотят урвать собственную выгоду по итогу окончания конфликта.

А в настоящий момент, все продолжают лишь давить друг на друга вербально и не могут договориться хотя бы о частичном прекращении огня. Однако, вопрос актуален как никогда: что делать с бумагами?

↗️Акции. Уровень выше 3000 пунктов уже давал не большой апсайд роста. Держать какую то часть в акциях имеет смысл от текущих значений. Консервативно: 0-15%, повышенный риск — 30%.

( Читать дальше )

Геополитика геополитикой, а займы по расписанию.

- 31 марта 2025, 20:50

- |

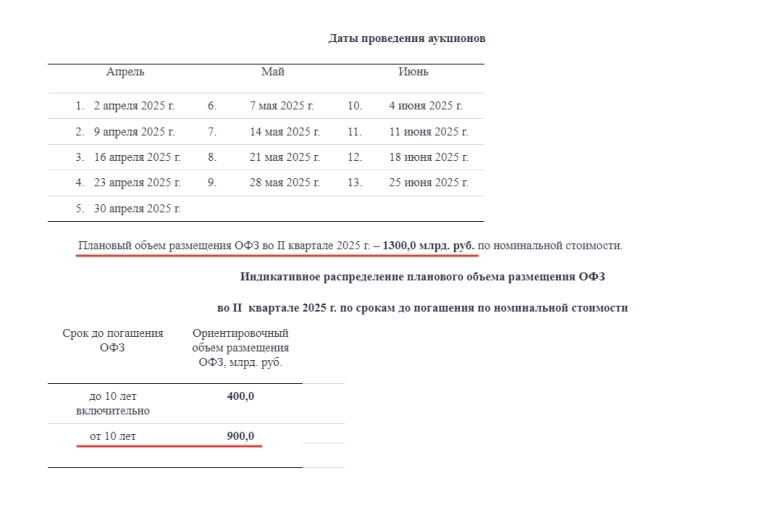

Учитывая, что общий план на год в 4,8 трлн руб. из которых в первую половину года Минфин хочет занять 56% или 2,7 трлн руб. (за I квартал 1,4 трлн руб. + план за II квартал 1,3 трлн руб.), то можно предположить, что Минфин немного спешит воспользоваться удачной конъюнктурой, т.е. пока RGBI (Индекс государственных облигаций РФ) вообще и длинные ОФЗ в частности подросли в цене успеть побольше их продать. Перевыполненный на 40% план за I квартал тоже в плюс этого предположения.

Минфин понять можно, несмотря на то, что Индекс RGBI безостановочно падает уже 7 сессий подряд (рис 2) доходности всех длинных ОФЗ всё ещё ниже 16%. Так ОФЗ 26238 (16 лет до погашения) дают всего 15,1%. ОФЗ 26248 (15 лет), ОФЗ 26247 (14 лет) и ОФЗ 26243 (13 лет) по 15,6%.

( Читать дальше )

Расходы бюджета РФ в первом квартале 2025 г. достигли 25% годового плана

- 31 марта 2025, 20:16

- |

Окладникова отметила, что для достижения таких показателей были сдвинуты контрольные точки исполнения бюджета: «Мы сильно сдвинули — кстати, в соответствии с рекомендациями Госдумы, Совета Федерации — влево все наши контрольные точки, мы обязали всех контрактоваться по 'капиталке' до 1 марта, по субсидиям до 1 июня». По данным системы «Электронный бюджет», на 28 марта расходы достигли 10,97 трлн рублей при годовом плане в 41,895 трлн рублей.

Минфин сообщил, что за январь-февраль бюджет был исполнен с дефицитом в 2,701 трлн рублей, или 1,3% ВВП, что превышает запланированный законом показатель в 1,173 трлн рублей (0,5% ВВП).

( Читать дальше )

Минфин во 2КВ25 г. планирует разместить ОФЗ на сумму 1,3 трлн руб. (1КВ25 перевыполнение плана на 39% разместив 1,389 трлн. руб.) - FRANK MEDIA

- 31 марта 2025, 18:47

- |

Источник

Откуда покрывать дефицит бюджета (про курс доллара)

- 31 марта 2025, 18:44

- |

в феврале 1,0 трлн.руб.

ИТОГО за 2 мес. 2,7 трлн.руб.

Планировали дефицит бюджета на весь 2025г = 1,2 трлн. руб.

За 1 кв. план 1,0 трлн, размещено за 2 мес. 1,389 трлн

(за 2 мес. квартальный план выполнен на 138,9%).

Минфин увеличил план по размещению ОФЗ на 2 квартал до 1,3 трлн руб.

Обратите внимание на падение спроса на 2 аукционах подряд

19 и 26 марта (аукционы по размещению ОФЗ Минфин проводит по средам)

( Читать дальше )

Плановый объем размещения ОФЗ в II квартале года составит 1,3 трлн рублей

- 31 марта 2025, 17:54

- |

tass.ru/ekonomika/23558561

Федеральный бюджет России в январе-феврале исполнен с дефицитом 3,8 трлн руб.

- 31 марта 2025, 14:35

- |

За январь-февраль федеральный бюджет России был исполнен с дефицитом 3,841 трлн руб., следует из данных федерального казначейства. Минфин говорил об исполнении бюджета за первые два месяца года с дефицитом 2,701 трлн руб…

( Читать дальше )

Стратегия на II квартал 2025 год. Надежды на разворот оправдываются

- 31 марта 2025, 14:31

- |

Инвестиционная Стратегия на II квартал и 2025 год предлагает ориентиры для управления портфелями. Ведущие аналитики Альфа-Инвестиций оценили перспективы ключевых рынков и сделали прогнозы для российской экономики, отдельных отраслей и популярных инструментов. Вот главные выводы.

Cтратегию на 2025 год мы назвали «Ждём перемен», и итоги I квартала уже оправдали это название.

Российские акции с конца декабря выросли. Произошло ралли на рынке облигаций, наконец взлетели популярные среди инвесторов длинные ОФЗ. Инфляция начала замедляться, что даёт предпосылки для будущего снижения ключевой ставки. Кроме того, произошли тектонические сдвиги на геополитической арене.

Инфляция замедляется, все ждут снижение ставки

Согласно прогнозу ЦБ РФ, средняя ключевая ставка (КС) в 2025 году составит 19–22%. Этот коридор допускает как её подъём, так и снижение с нынешнего уровня 21%. Мы же полагаем, что это пик ставки и роста не ждём. При благоприятном фоне цикл снижения может начаться уже на заседании Банка России в июне, и это позитивно для акций и облигаций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал