оценка акций

Rivian: новая Tesla или стоимостная ловушка?

- 10 августа 2022, 16:55

- |

Rivian– американская автомобильная компания, которая занимается производством электрокаров, была создана в 2009 году, а в 2021 году вышла на IPO. К производству электрокаров Rivian приступила только в 2021 году. В стратегии компании фокус направлен на производство пикапов, внедорожников и автомобилей для коммерческого использования.

Компания выделяет 2 рынка: потребительский и коммерческий. В потребительском сегменте на данный момент есть две модели R1T и R1S, которые представляют 5 местный пикап и 7 местный SUV (стоимость моделей начинается от $67,5 тыс и $72,5 тыс соответственно):

Для коммерческого рынка Rivian производит модели EDV (Electric Delivery Van), которые сейчас доступны в двух размерах: EDV 700, который должен стать рабочей лошадкой для Amazon Logistic, и EDV 500, который представляет собой меньший вариант. Rivian и Amazon заключили крупнейший в индустрии контракт на производство электрокаров: Amazon заявил, что планирует расширить парк электромобилей Rivian до 100 тыс. к 2030 г.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

AutoZone: выигрывает не только от инфляции, но и от рецессии

- 12 июля 2022, 15:58

- |

AutoZone — одна из крупнейших компаний в США по продаже автозапчастей и аксессуаров. Компания была основана в 1979 году и на сегодняшний день ей принадлежит более 6000 магазинов по всей территории США, а также в Мексике и в Бразилии. В магазинах AutoZone представлен ассортимент продукции для абсолютно разных видов авто: легковых автомобилей, спортивных, внедорожников, фургонов и грузовых автомобилей. К другому направлению деятельности компании относится сегмент ALLDATA, в рамках которого ведутся производство, продажа и обслуживание программного обеспечения для диагностики в отрасли авторемонта.

Есть два сегмента бизнеса DIY и DIFM. Разница между ними заключается в том, что DIY («сделай сам») предназначен для индивидуальных потребителей, а DIFM («сделай это за меня») ориентирован на ремонтные мастерские. Несмотря на то, что AutoZone известен как место для самостоятельного ремонта (DIY), они также стали активно расширяться в сегменте DIFM. У компании есть программа коммерческих продаж во многих магазинах в США, это помогает укрепить долю в сегменте DIFM. Эта программа обслуживает профессиональных клиентов, предоставляя им кредит и быструю доставку продукции. В настоящее время коммерческие программы есть примерно в 86% американских магазинах.

( Читать дальше )

Lenovo - лидер отрасли ПК с рыночной недооценкой

- 05 июля 2022, 12:47

- |

Lenovo(HKSE: 992) (ADR: LNVGY) — это один из самых известных производителей персональных компьютеров в мире, особенно в Азии. Компания входит в список Fortune Global 500 и обслуживает клиентов по всему миру. Lenovo успешно прошла путь от регионального игрока на рынке ПК до мирового лидера в области интеллектуальной трансформации, расширяя свой целевой рынок. Lenovo Group разрабатывает, производит и продает электронику, программное обеспечение, бизнес-решения и другие услуги.

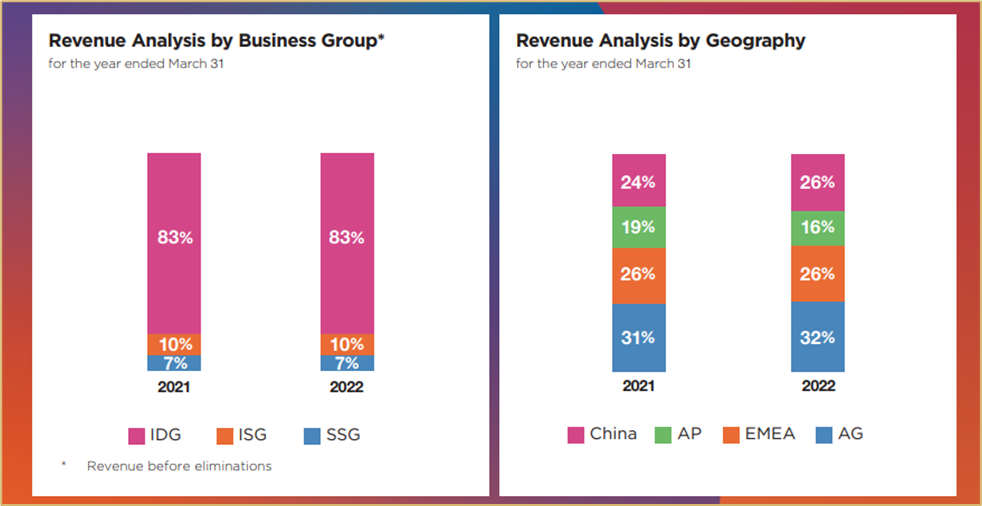

В Lenovo есть три бизнес-группы, связанные с реализацией стратегии 3S (Smart IoT, Smart Infrastructure, Smart Solutions): IDG (Группа интеллектуальных устройств), ISG (Infrastructure Solutions Group, переименованная из DCG в группу центров обработки данных), SSG (Группа решений и услуг). Lenovo имеет широкое и довольно равномерно распределенное географическое присутствие, при этом доходы от каждого региона составляют не более трети выручки компании.

Давайте рассмотрим каждое направление бизнеса компании подробнее.

( Читать дальше )

Почему акция может иметь потенциал 100%, но ее лучше не покупать?

- 09 апреля 2022, 10:43

- |

Как я уже писал ранее, проблема оценки в текущего момента в том, что из-за огромной неопределенности разброс (дисперсия) прогнозных параметров очень большой. Чтобы получить целевую цену, ты должен остановиться на какой-то достаточно консервативной оценке параметров, а дальше на основании их комбинации построить модель, которая даст целевую цену.

Далее, прикидываем, какой у акции потенциал. Например, если потенциал 200%, то риск инвестиций может вполне оправдан.

Если потенциал к теоретической цене всего 100%, но при этом ты сознаешь что неопределенность огромная (например компания с высокой вероятностью не будет зарабатывать деньги в блжайшие два года), а денег свободных в твоем портфеле не так много, то ты можешь принять решение отложить это инвест.решение, потому что впереди может быть более выгодная сделка.

Причем более выгодная сделка может быть даже если цена на акцию не снизится, а вырастет… Например… Если у тебя со временем уровень неопределенности условно падает на 50%, то и резко снижается разброс параметров. Прогноз +100% остается, при этом риск уже не такой большой. Даже если акция при этом будет стоить на 10% дороже, то лучше дождаться такого момента, когда акции дешевые, а уровень неопределенности снизился. Для этого естественно понадобится терпение.

Надеюсь, понятно объяснился?:)

Задавайте вопросы, если что-то непонятно.

P/E – секреты применения (3 способа)

- 24 марта 2022, 10:17

- |

Существует 2 варианта расчета PE:

Вариант 1: через цену и прибыль на одну акцию

Это наиболее простой способ, т.к. можно быстро собрать все данные:

— цену акций (можно взять из биржевых котировок)

— EPS (можно найти в отчетности по МСФО, указывается отдельной строкой)

Вариант 2: через рыночную капитализацию компании и годовую прибыль

По мнению Грэма, Р/Е не должно превышать 22.0х. Все что стоит дороже – это дорогие компании. Оптимальное значение – это 15.0х. Все что меньше, это недорогие компании.

Здесь правда, важно сделать оговорку, Грэм для расчетов использовал усреднённое значение прибыли компании за несколько лет.

( Читать дальше )

Оценка акций из нефтегаза, металлургии и химии

- 06 сентября 2021, 21:17

- |

Провел незамысловатый расчет целевых цен акций из нефтегаза, металлургии и химии по коэффициенту P/S в целях определения уровней для покупок — среднее значение P/S за 5 лет с 2015 по 2019гг. умножил на выручку в расчете на акцию за текущие 12 месяцев (TTM). То же самое сделал для коэффициента P/E — cреднее значение P/E за 5 лет с 2015 по 2019гг. умножил на EPS TTM.

В результате вырисовывается картина насколько текущие цены акций выше или ниже целевых цен, рассчитанных исходя из среднего значения коэффициентов P/S и Р/Е за 5 лет, выручки и прибыли за текущие 12 месяцев.

Целевые цены акций из нефтегаза, металлургии и химии

Источник: данные smart-lab.ru, расчеты автора, котировки по состоянию на 06.09.21.

Половина акций значительно переоценена по P/S. Больше всех переоценены ТМК, Русал, Газпром. Из недооцененных по данному коэффициенту — Татнефть и Нижнекамскнефтехим.

P/S, думаю, является более показательным коэффициентом для оценки, чем Р/Е, т.к. EPS более волатильный и подверженный манипуляциям показатель.

Вывод — ждать коррекции для возобновления покупок.

Инвестиционные идеи. Какие акции покупать

- 15 августа 2021, 19:32

- |

Все сказанное на канале, это мое мнение и не рекомендация к совершению торговых операций. Думайте своей головой, но канал нужен если вы хотите получить альтернативное мнение.

Что такое Целевая цена по акции. Потенциал роста акции или как оценивать акции.

- 15 августа 2021, 17:53

- |

Привет инвесторы, вы наверное часто слышали слово целевая цена или потенциал роста акции. На английском называется Target Price. К сожалению многие трейдеры и инвесторы, даже не совсем начинающие, не совсем понимают значение слова целевая цена по акции. Многие думают что это тот уровень цены, до которого акция должна дойти и считают что если по акции целевая цена на 20% выше рынка, например, то акция должна дойти до того уровня через какое то время. Это самое большое заблуждение, с которым я сталкиваюсь общаясь не только с начинающими инвесторами, но даже и с теми кто профессионально занимается анализом акций. Бывали даже люди, чья основная работа в брокерской компании заключалась в расчете справедливой стоимости акций и этот человек, проработав долгое время даже и руководителем подразделения аналитики, не совсем понимал что такое целевая цена по акции. Раз уж есть непонимание даже среди тех, кто занимается этим зарабатывая на хлеб, считаю что я просто должен рассказать о том что же такое целевая цена, широкому кругу трейдеров и инвесторов.

( Читать дальше )

Оценка акций по Грэму.

- 09 марта 2021, 18:52

- |

Бенджамин Грэм описал свой подход к оценке обыкновенных акций в книге «Анализ ценных бумаг». У меня лежит на столе третье издание от 1951 года. Оценка обыкновенных акций раскрыта в разделе 4. Сложно уложить 160 страниц текста в один пост поэтому отправляю всех интересующихся читать книгу. Для остальных дам выжимку.

Грэм считал что оценивать акции нужно по прибыли, которую компания получит в будущем (сейчас этим вряд ли кого удивишь).

Материальные активы для оценки не так важны (за исключением некоторых отраслей).

Чтобы оценить акцию нужно найти нормализованную прибыль (очищенную от разовых факторов). Этому посвящен первый раздел книги — анализ финансовых отчетов.

Нормализованную прибыль нужно умножить на соответствующий множитель (ставка капитализации).

Прибыль, часть которой компания отдает акционерам дивидендами и часть которую оставляет себе должны оцениваться по разному.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал