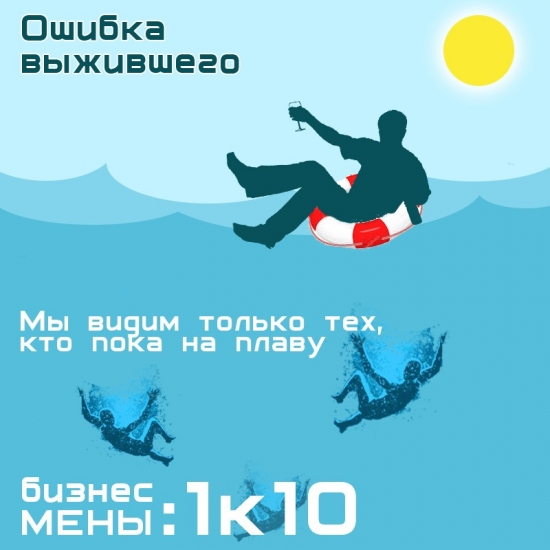

ошибка выжившего

Риски финансовых рынков развивающихся стран

- 21 марта 2022, 12:30

- |

В ситуации, когда российский рынок акций переживает самую длительную приостановку торгов в своей современной истории, хотел бы привести интересный фрагмент из книги Елены Чирковой “Стоимостное инвестирование в лицах и принципах”.

Исследование, на которое ссылается Елена, показывает, что не все так хорошо с финансовыми рынками развивающихся стран. Длительные истории успеха, которые демонстрируются индустрией, связаны главным образом со странами англо-саксонского блока, выигравшим войны 20 века, а также с нейтральными странам.

С развивающимися же рынками не все так просто. Проигрыши в войнах (горячих и холодных), гиперинфляция, длительные приостановки торгов — малое из того, что могло ожидать инвесторов из стран за рамками “историй успеха”.

Исследование актуально в текущей ситуации, когда в стране разворачиваются события, еще месяц назад казавшиеся “за гранью возможного”.

“ Согласно исследованию Уильяма Гоцмана и Филиппа Джориона «Глобальные фондовые рынки в 20 веке», с 1921 по 1996 год средняя (медианная) реальная доходность страновых фондовых рынков, за исключением США, составляла всего 0,8% и статистически неотличима от нуля. Согласно еще одному исследования Гоцмана и Джориона, с 1929 года из 29 рынков, существовавших в то время, только на семи не прекращались торги. Семь рынков закрывались на срок от полугода до года, 15 не функционировали вы течение длительного времени либо вообще «умерли».

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 26 )

История MadQuant - типичная ошибка выжившего в российской матрице действительности

- 29 июня 2020, 10:13

- |

https://smart-lab.ru/blog/630522.php

Человек бесспорно умный и талантливый, однако его история лишь подтверждает российскую действительность.

Первый яркий звонок российского государства и жизни:

Помню, приехал на физ.фак в пермский вуз посмотреть-подумать, не пойти ли в физику (физику я тоже в школе любил) — а там профессора в драных свитерах тоже пытаются как-то заработать денег на еду. Тогда я и понял, что в топку вашу физику-математику-медицину, если вся эта херня не может прокормить семью.

Человек любил математику и физику, однако понимал правила игры уже сначала (привет тем, верующие в аналоговнеты су-57 и прочие рос арматы.)

Услышав звон про экономику и финансы, подал документы туда, впоследствии кривясь от скукоты и этой учёбы:

Учиться мне было неимоверно тяжело, потому что экономика — это гуманитарная дисциплина, там всякий бухучет, юриспруденция, история, английский язык — адовые дисциплины для моих «точных» мозгов, неимоверно скучные. Никаких данных для их изучения у меня отродясь не бывало — плохая память и полное отсутствие интереса к этой занудной ботве.

( Читать дальше )

Искусство ясно мыслить. Ментальные ловушки и действие осознанно. Ошибки трейдеров

- 17 июня 2020, 08:10

- |

“Ошибка выжившего” в торговле на рынке.

- 31 мая 2020, 23:27

- |

Нас повсюду окружают истории успеха: мало кто по-настоящему готов рассказывать о своих проблемах и говорить о неудачах, что порой кажется, что мы живем выхолощенном мире идеальных людей. Чуть ли не из каждого утюга сейчас слышатся истории о том, как один то баснословно разбогател на криптовалюте, купил себе островок 🏝 и загорает теперь в бог-знает-каком океане, а другой, удачно вложившись “на дне” рынка, давно купил себе квартиру в центре столицы и успешно злит своих знакомых, выкладывая в инстаграм все новые модные фоточки.

Расстрою вас, такие истории и вправду существуют, но только грош им цена, и сейчас я попробую объяснить почему.

Большинству нравятся подобные волшебные сказки, ведь никто не хочет богатеть медленно. Поэтому в очередной раз заслышав подобную историю успеха, мы думаем, как бы подобное повторить: наш мозг определенно не любит сложных решений 🙃 Ведь для более глубокой аналитической работы нужно много усилий.

Кое-кто, правда, честно пишет о преодолении неудач, кризисов и провалов… Но все равно — это победивший.

Побежденные — не пишут историй.

( Читать дальше )

Как становятся успешными трейдерами.

- 10 августа 2019, 07:45

- |

Здравствуйте, дамы и господа!

Если котировка любого финансового инструмента – непредсказуемая случайная величина, то откуда берутся «аналитики», прогнозы которых сбываются с вероятностью, значительно большей 50%, и «успешные трейдеры», которым удаются продолжительные прибыльные серии сделок на самых разных инструментах и рисунках волатильности?

Вслед за профессором Малкилом, проведем мысленный эксперимент, построив график воображаемого финансового инструмента, динамика котировки которого абсолютно случайна. Чтобы ее график был более реалистичным, монетку подбрасывать не будем, а воспользуемся бесконечной непериодической дробью, например, пусть это будет квадратный корень из 22-х:

4,6904157598234295545656301135

Начальную цену примем также 22 денежные единицы. Первая значимая цифра дроби 4 (четная), значит, отобразим на графике цены за первый месяц торгов снижение котировки на 4 единицы. Следующая цифра 6 (тоже четная) – цена падает за второй месяц еще на 6 единиц. Затем 9 (

( Читать дальше )

Ошибка выжившего - спорт и Черчилль

- 02 июня 2019, 23:06

- |

И говорят, что спортом заниматься не нужно!

Я уверен, что это очередной бред из разряда «одна бабушка сказала» и тупая пропаганда!

Дело в том, что Уинстон Черчилль спортом занимался:

Черчилля обычно считали лентяем и лежебокой, не любящим спорт. На самом деле вся жизнь Уинстона прошла под девизом «Ни один человек не имеет права на лень». Но миф о себе как о лентяе и приверженце пассивных форм отдыха во многом создавал он сам. Уинстон настаивал: «Я всегда следовал правилу: не беги, если можешь стоять; не стой, если можешь сидеть; не сиди, если можешь лежать». Еще он утверждал: «Чтобы оставаться в форме, необходим покой, хорошая еда и, самое главное, никакого спорта». Но сам этому правилу не следовал.

Вопреки распространенному мнению, в том числе нередко распространявшемуся самим Черчиллем, он был хорошим спортсменом. Еще в военном училище он неоднократно побеждал в соревнованиях по фехтованию и в конном спорте. Он очень любил лошадей, впервые сел на коня в девять лет и из всех видов спорта предпочитал

( Читать дальше )

Вкладывать ли 1000 долларов ежемесячно в Apple в течение 30-60 месяцев подряд?

- 23 ноября 2018, 09:28

- |

Поскольку никто не знает когда начнется кризис, сколько он продлиться, когда начнется восстановление и когда снова будем на хаях, я хочу рискнуть.

Рассмотрел 2 исторических периода: лучший и худший.

5 лет инвестиций и затем выход из бумаги на текущем уровне.

Инвестиции в Apple с 1 августа 2013 по 1 августа 2018

01.08.13 70 х 1000 = 70 000

01.08.14 103 х 1000 = 103 000

01.08.15 113 х 1000 = 113 000

01.08.16 106 х 1000 = 106 000

01.08.17 164 х 1000 = 164 000

01.08.18 хай на 228 выход из бумаги

Итого 556 000: 5000 = 111 средняя цена в портфеле

Рост +105% или 15% годовых в течение 5 лет

С реинвестированием дивидендов: 556 000 — 10% = 500 400: 5000 = 100 за акцию.

Рост + 128% или 17,9% годовых в течение 5 лет.

====================================Инвестирование в Apple в период с 1 апреля 2011 г. по 1 апреля 2016 г.

01.04.11 50 х 1000 = 50 000

01.04.12 83 х 1000 = 83 000

01.04.13 63 х 1000 = 63 000

01.04.14 84 х 1000 = 84 000

01.04.15 125 х 1000 = 125 000

Итого 405 000: 5 000 = 81 средняя цена за акцию в портфеле.

01.04.16 – дно, цена акции 94

Рост за 5 лет – 16% или 3% ежегодно.

( Читать дальше )

Высшие силы и ошибка выжившего

- 22 августа 2018, 02:19

- |

Наверное у каждого из вас бывали случаи чудесного спасения, когда все было на грани.

Вы чудом не сорвались с высоты.

Вам удалось выплыть, когда вы тонули буквально в метре от берега и никто этого не замечал.

Упавший сверху кирпич пролетел в паре сантиметров от головы.

Машина, которая могла вас сбить, пронеслась рядом буквально в нескольких сантиметрах.

При ремонте розетки вы чудом не схватились за провод под напряжением, которое как вы считали, отключено.

И т.д., и т.п.

Т.е. все серьезные беды и неприятности в такого рода ситуациях случались и случаются с другими, а вас берегут некие высшие силы.

Что сказать по этому поводу, кроме того, что нарисовано на картинке (хотя пример может быть и не очень удачный).

Вам просто везло… Иначе вам тоже нечего было бы рассказать. Или, что еще печальнее, рассказывали бы о вас, как о примере тех, кому не повезло.

Человек тяготеет к авторитетам, совершая систематическую ошибку выжившего, равняясь на лучших представителях той или иной сферы, добившихся успеха. Забывая при этом, что победители ни на кого не равнялись. А им, победителям, чаще всего просто не на кого было равняться.

( Читать дальше )

Ошибка выжившего трейдера.

- 16 октября 2017, 21:19

- |

Вспомним-ка об “ошибке выжившего”!

- 31 июля 2017, 10:59

- |

… Принято делиться позитивным опытом. И читать принято об этом.

Кое-кто, правда, честно пишет о преодолении неудач, кризисов и обломов… Но все равно — это победивший.

Побежденные — не пишут историй. Они заняты древнейшим занятием. Собирательством. А именно — они избавляют помойки и урны от съедобной (или относительно съедобной) органики.

У бомжей тоже есть истории… Но они так заняты…

В реальной жизни, порой, важнее знать какие трудности и ловушки тебя подстерегают. Хоть это и не так вдохновляюще.

Полный текст: http://mkazantsev.ru/mirazhi-i-soblazny-chuzhih-istorij-uspeha-vzglyad-skeptika/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал