покупка акций

Концепция покупки в кризис на примере Сбербанка

- 22 марта 2020, 14:06

- |

- комментировать

- Комментарии ( 4 )

Обвал! Мой портфель акций больше 20 млн руб. На сколько он снизился за прошлую неделю? Что я купил?

- 02 марта 2020, 13:25

- |

На прошлой неделе началась масштабная коррекция на фондовых рынках: американские индексы, устремившись вниз увлекли за собой практически все фондовые рынки мира.

Это произошло на панике, вызванной ускоренным распространением коронавируса за пределами Китая и совпало с откачкой ликвидности из фондовой системы США. Последний фактор сыграл реально важную роль, хотя принято считать, что основной вклад в падение американского рынка внес коронавирус.

Также уверен, что не последнюю роль играли разнообразные средства массовой информации, которые активно фокусировались на коронавирусной проблеме.

Я наблюдал вечером в пятницу за американским рынком, видел, как к концу торговой сессии начался выкуп подешевевших активов.

Коррекция пока получилась довольно глубокой. И я даже купил некоторые активы в основной свой инвестиционный портфель.

Вот на картинке видны логотипы компаний, которые я купил. Также подкупил некоторые ETF.

( Читать дальше )

Покупай на панике, продавай на эйфории.

- 29 февраля 2020, 10:18

- |

Вчера был последний рабочий день, а это значит, что пора было покупать акции в свой ИИС, несмотря на весь треш, который творится на мировых рынках.

Кратко о сути инвестирования. У меня есть стратегия инвестирования, по которой я каждый месяц в последний рабочий день покупаю акции на ИИС, о котором веду дневники, минимум на 10 тыс. руб.

Фишка в том, что если рынок падает, я покупаю больше и таким образом у меня образуется преимущество перед индексом МосБиржи, т.е. моя позиция все время усредняется при падении. Для того, чтобы увеличить покупки до 20 тыс. руб., индекс должен упасть на 5-10% от предыдущего максимума. Если он упадет на 10-15%, то куплю уже на 30 тыс. руб. и т.д. по мене снижения индекса.

Приведу цитату из последнего дневника ИИС.

«На следующей неделе завершается февраль, а значит я куплю акции на ИИС. Рынок не падает глобально, а значит с огромной вероятностью я куплю снова на минимальные 10 тыс. руб.»

На этой неделе рынки ещё как рухнули глобально. Падение индекса Мосбиржи относительно закрытия января более чем 5%, поэтому в вчера купил акции на 20 тыс. руб., соблюдая правила стратегии.

Вы не поверите, но индекс закрылся падением относительно предыдущего месяца на 9,48%! Это попало в зону падения 5-10%, что, как я сказал, значит покупку акций на 20 тыс. руб. Ещё каких-то жалких 0,52% и нужно было бы покупать на 30 тыс. руб. Интрига держалась до последней секунды торгов!

На этот раз рынок даёт скидки, поэтому список для потенциальной покупки был очень большим. Я долго выбирал, но остановился на следующих акциях:

1. Алроса. Цены снова на минимумах. Коэффициент PE также тестирует дно и составляет сейчас 7,77. Дивдоходность — 7,4%, что не должно опустить акцию слишком низко. Прибыль на данный момент проседает из-за рыночной стагнации. Думаю, если на рынок хлынут искусственные алмазы, а это главная угроза для Алросы, то она предпримет меры и освоит этот рынок.

2. Аэрофлот. Для нее супер, что нефть дешевеет, но сейчас «угроза» коронавируса заставляет правительства многих стран закрывать воздушные границы, что вынуждает авиакомпании отменять множество рейсов, а это потерянная выручка и прибыль. Считаю угрозу вируса временной, поэтому акции со скидкой воспринимаю положительно, т.к. их снижение не вызвано фундаментальным и причинами внутри компании.

3. Новатэк. Цены рухнули, а перспективы остались. Впереди большие проекты (Ямал СПГ, Арктик СПГ-2), которые никто не отменял и отменять не будет. Повторяю это как мантру уже. Начал покупать по 1 270, потом докупил за 1 168,4, и вчера купил за 945,4 р. Раньше покупал по 1 акции, в пятницу, пожалуй, купил сразу 3 со скидками.

4. Северсталь. Акция на минимумах почти за 2 года. Рынок стали стагнирует (снижается спрос), при этом финансы у Северстали не такие плохие как у конкурентов — НЛМК и ММК. Вышел недавно отчет, хоть и со снижением прибыли, но он превзошел ожидания аналитиков. Я покупал всего одну акцию в октябре за 897 р., поэтому у меня сейчас не такое уж и большое снижение, но докупил 2 акции.

5. ФосАгро. Акции на локальных минимумах, но они не так сильно падают на коронавирусе наверное потому, что у неё доля экспорта очень небольшая. Дивиденды хорошие – 8% при текущих ценах. Планируют увеличить поставки удобрений внутри России на 25% к 2025 году. По финансам все прекрасно: прибыль в 2019 г. увеличилась более чем вдвое, выручка – на 6,3%. Покупал в декабре за 2 401 р. Докупил еще 1 акцию.

6. Распадская. Докупил еще лот. Ее уже давно начал покупать. В феврале был странный скачок без новостей вместе с Мечелом, который, как мне кажется, о чем-то должен говорить. Угольный рынок связан со стальным, который также испытывает снижение спроса. Сказывается замедление экономики Китая — основного потребителя угля в мире. А когда экономика испытывает трудности, это хороший момент покупать, т.к. все дешево.

7. Газпромнефть. Я уже говорил, что это лучший нефтяник в России по всем показателям: рост финансовых показателей, высокие дивиденды, низкий коэффициент PE, низкая долговая нагрузка, диверсификация деятельности, расширение. Недавно в моем районе открыли заправку на месте Лукойла. Ее доля самая высокая в ИИС, и я не боюсь ее увеличивать.

8. ВТБ. У компании вышел отличный отчет, в 4 квартале 2019 г. чистая прибыль выросла на 81,7% относительно того же периода 2018 года. Таким образом, компания выполнила план по чистой прибыли в 2019 г. в размере 200 млрд. руб. Прибыль в 2019 г. составила 202 млрд. руб. Надеюсь, этот отчет не рисованный. Также планируют увеличить дивиденды до 50% от прибыли по МСФО.

9. Татнефть. Ещё одна перспективная нефтяная компания, акции которой снижаются на фоне падения цен на нефть. Дивидендная доходность рекордная по текущим ценам на российском рынке, хотя, конечно, есть риски снижения. Также у неё одни из самых больших разведанных запасов. Я её покупал до этого по 639,4 р.

Вроде бы цены и упали, но все равно сделать выбор было тяжело. Но выбор сделан, и покупки на этой неделе совершены на 20 тыс. руб. Таким образом, начальная стоимость портфеля ИИС увеличивается до 113 709,4 р. Посмотрим, что покажет следующий месяц.

Если Вам понравилась публикация, можете начать следить за моим блогом в Instagram:

www.instagram.com/long_term_investments/

Риски при покупке акций

- 27 января 2020, 21:40

- |

Покупая акции «наугад» вы диверсифицируете свои риски — таков вывод ученых из Канады.В Университете Британской Колумбии (Канада) провели своё исследование насчет главных ошибок молодых инвесторов. Сначала аналитики из университета выше отобрали группу начинающих инвесторов и попросили их выбрать из их списка компании, которые они желали бы увидеть в своем портфеле активов.

В итоге практически все молодые люди сделали свой выбор в пользу в так называемых «положительно коррелированных активов». Но проблема в том, что покупая акции таких компаний, есть очень большой риск, что все они будут расти или падать одновременно.

Один из авторов этого исследования, а именно господин Дэвид Хардисти утверждает в нём следующее: «Мы прекрасно наблюдали, как эти молодые инвесторы просто взяли и „накупили“ себе акции горнодобывающих и нефтяных компаний, а также акции компаний из банковского сектора. Более того, эти молодые инвесторы при этом были уверены, что поступив таким образом, они диверсифицируют свои активы, поскольку якобы это инвестиции в разные отрасли и компании. Однако, все

( Читать дальше )

ПОСЛЕДНЯЯ ПОКУПКА АКЦИЙ В 2019 ГОДУ.ИНВЕСТИЦИОННЫЙ ПОРТФЕЛЬ

- 16 декабря 2019, 18:59

- |

Приветствую вас дорогие друзья!

Сразу хочу сказать есть видео, что бы вам было удобней, ну а кому не удобно, читайте)

( Читать дальше )

Инвестиционный портфель пассивного инвестора

- 18 ноября 2019, 18:49

- |

Приветствую вас дорогие друзья!

Это очередной показ состояния моего инвестиционного портфеля акций США.

Мои компании, в инвест портфеле (Тикеты)

ABBV

KMB

CTBI

ED

EV

JNJ

KO

LEG

PEP

TGT

TMP

UVV

XOM

Свежее Видео!

( Читать дальше )

ПОКУПКА АКЦИЙ BIIB ПОТЕНЦИАЛ РОСТА +21,32%

- 13 августа 2019, 15:14

- |

Четвертый раунд тарифов в отношении импортируемых из Китая товаров, анонсированный президентом США Трампом, вызвал резкое неприятие риска на мировых финансовых рынках. Инвесторы оказались застигнуты врасплох и в настоящее время скрупулезно оценивают дальнейшие перспективы акций и целесообразность сохранения их прежней доли в инвестиционных портфелях. В ближайшие недели, вероятно, смещение фокуса в пользу акций тех секторов, которые воспринимаются как более безопасные в период рыночной турбулентности. В числе таковых акции компаний сектора здравоохранения. В этой категории особняком стоят акции компании Biogen, обладающих самой низкой относительной оценкой (всего 8,8 годовых прибылей), при том, что по итогам года прибыль компании, по оценкам Уолл-стрит, вырастет на 18,7% почти вдвое выше, чем в среднем по рынку (9,9%).

Подобная ситуация возникла из-за отказа менеджмента в марте от дальнейших исследований препарата против болезни Альцгеймера aducanumab, что вызвало крайне болезненную реакцию рынка – за одну торговую сессию капитализация компании сократилась почти на 30%. Руководство компании с тех пор решило внести коррективы в стратегию и диверсифицировать франшизу лекарств против множественного склероза препаратами в области иммунологии и офтальмологии и сделать крупную ставку на генотерапию. С этой целью была поглощена компания Nightstar Therapeutics с двумя препаратами против наследственных заболеваний сетчатки на поздней стадии клинических испытаний. Следствием этого стратегического крена стало временное уменьшение расходов на НИОКР, что сделало компанию более гибкой на арене сделок слияний и поглощений (за последние 2,5 года компания поглотила 11 более мелких конкурентов) и в вопросе выкупа акций. За последний квартал компания выкупила своих акций на $2,4 млрд., а их количество в свободном обращении за последний год сократилось на 8,1%. Подобные действия наряду с хорошими операционными показателями позволили менеджменту не только сообщить о результатах за IIкв. выше ожиданий, но и улучшить прогнозы по итогам года.

( Читать дальше )

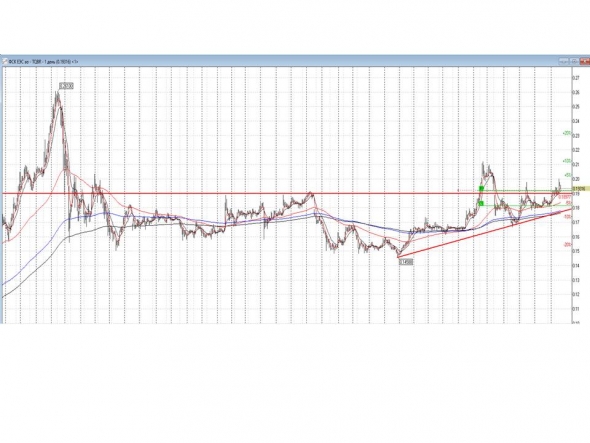

Покупать наши яблочки или подождать? - Старая добрая 200 EMA.

- 28 июня 2019, 17:40

- |

Так почему же инвесторы любят использовать ее при принятии сложных решений? Дело в том, что на бычьем тренде 200 — это опора, при прохождении которой цены как правило возвращаются к ней на коррекции при медвежьих настроениях. Таким образом, инвесторы получают некую поддержку для своих собственных умозаключений. Еще Аристотель сказал — дайте мне опору и я переверну мир. Так почему же не использовать 200 при поднятии дополнительного капитала?

В свете сказанного сегодняшняя ситуация представляет существенный риск для начала покупки российских активов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал