портфели probonds

Сокращение доли акций в портфеле Акции / Деньги

- 21 марта 2024, 08:54

- |

_______________

Комментарии — и в чате нашего телеграм-канала 👉👉👉 https://t.me/+UHsfqmxEquGnkhA6

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

- комментировать

- Комментарии ( 0 )

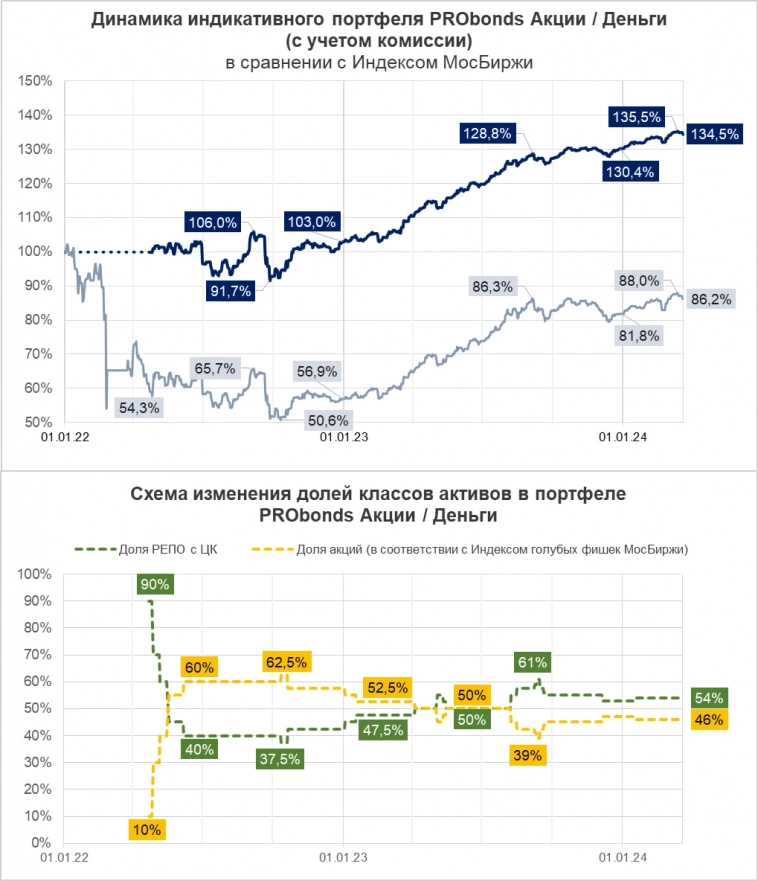

Портфель Акции / Деньги (25,4% за 12 мес). Медленнее вверх, медленнее вниз

- 20 марта 2024, 07:09

- |

Вчера российские акции заметнее, чем днями ранее, пошли вниз. Вниз пошел и наш портфель PRObonds Акции / Деньги. Он, напомним, состоит из корзины акций в соответствии с Индексом голубых фишек и денег в РЕПО с ЦК (текущая эффективная доходность 16,5-17%).

Но просадка портфеля очень сдержанная. На акции в нем сейчас приходится 46% активов. Остальные 54% — деньги. И основной прирост портфелю приносят деньги. Что видно на графике результатов отдельных частей портфеля. Деньги же принципиально смягчают просадки.

Вернемся к снижению рынка. Индекс МосБиржи растет 1,5 года. Если отчитывать от мобилизационной паники. Достаточный срок для ухода в глубокую коррекцию. За все 1,5 года не было просадок даже в 10%. Но не для разворота вниз. Для повтора паники полутора лет мало.

Т.е. снижение рынка, если оно будет сейчас или будет в близком будущем, станет для нас поводом к покупке акций. Причем начало коррекции мы отследим вряд ли (возможно, уже не отследили). Тогда как ее эмоционально нагруженное завершение заметить будет несложно.

( Читать дальше )

Портфель ВДО (14,2% за 12 мес, актуальная доходность 18,7%). Рост доходностей ОФЗ и ВДО. И возврат Kviku

- 19 марта 2024, 07:32

- |

Глядя на динамику ОФЗ (где снижение цен ускорилось), и беспокоишься за портфель ВДО, и немного удивляешься его невосприимчивости к драмам российского облигационного рынка.

Портфель не только растет, его рост ускоряется. За 12 месяцев 14,2% (после вычета комиссий), с начала 2024 года – 3,44%, или 16,3% годовых.

Внутренняя доходность портфеля, это то, на что мы примерно должны выйти через следующие 12 месяцев, поднялась к 18,7%.

Напомним, кредитный рейтинг портфеля PRObonds ВДО – А (сумма кредитных рейтингов входящих в него бумаг). Средняя доходность для рейтинга А на рынке облигаций – 16,8%. Т.е. портфель дает премию к рынку почти 2% годовых. Премия к рынку делает будущее портфеля, как минимум, спокойнее.

( Читать дальше )

Портфель ВДО (14,4% за 12 мес и 18,5% ориентир на перспективу). Линейный рост и много денег и МФК

- 13 марта 2024, 07:12

- |

Вроде бы не так много заработано за последние 12 месяцев, 14,4%. Но средняя ставка банковского депозита за этот же год – 10,5% (статистика ЦБ). И рост портфеля в последние месяцы приобрел линейный вид, без отступлений и волатильности.

Внутренняя доходность портфеля (сумма текущей доходности денег и доходности к погашению облигаций) 18,5%. Цель на новые 12 месяцев. Актуальная ставка депозита сейчас 14,8%. Опережение хотя бы в потенциале остается.

Про линейность. Ее дают 2 фактора. Первый – много денег. 44% от активов лежат в РЕПО с ЦК, где просадок не бывает, а текущая эффективная доходность в районе 17% годовых.

Второй – сами облигации. Мы держим только короткие бумаги (средняя дюрация 1,2 года). При этом эмитенты готовы давать достаточно высокие купонные ставки. Что позволяет бумагам держаться на номинале и выше. При этом доходность облигационной части портфеля на сегодня – 19,7%.

( Читать дальше )

Сводный портфель PRObonds (17,5% за 12 мес.). Самая востребованная стратегия нашего управления капиталом

- 12 марта 2024, 07:11

- |

С ноября мы ведем в публичном поле Сводный портфель. И с ноября ошибались в расчете его доходности. За что просим прощения! Ошибались в худшую сторону, так что не страшно.

Сводный портфель PRObonds – это сумма наших базовых портфелей: ВДО, Акции / Деньги, Денежный рынок (РЕПО с ЦК). Базовые портфели рассчитывались корректно, а в формуле суммирования оказалась ошибка. На которую не обратили внимания. И мы отчитывались о 14-15% годовых. И удивлялись, что мало.

Исправляемся. Доходность Сводного портфеля PRObonds за последний год – 17,5%, с учетом комиссионных издержек.

Структура портфеля уже несколько месяцев серьезно не меняется:

• ~2/3 – в деньгах (в РЕПО с ЦК, текущая доходность 16,5-17%),

• ~1/6 – облигации, с основном, ВДО, с актуальной доходностью к погашению 19,5%,

• ~1/6 – корзина акций (по Индексу голубых фишек).

Деньги очень постепенно уступают облигациям. Но остаются доминирующим активом. Не думаем, что нужно их сокращать раньше фактического снижения ключевой ставки. Если такое когда-то будет.

( Читать дальше )

Сделки в портфеле ВДО. Очередные и по чуть-чуть

- 11 марта 2024, 09:33

- |

Серия сделок в портфеле PRObonds ВДО на эту неделю. Цели — диверсификация и оптимизация доходности. Все сделки — в таблице, каждая будет проводиться по 0,1% от активов за торговую сессию, начиная с сегодняшней.

PS. Завтра пройдет размещение допвыпуска БДеньг-2P4 (ISIN RU000A107GU4, YTM ~23% годовых при дюрации 0,7 года). Эти бумаги пополнят портфель. О чем в цифрах — отдельно и чуть позже.

Интерактивная страница публичного портфеля PRObonds ВДО:

_______________

Комментарии — и в чате нашего телеграм-канала 👉👉👉 https://t.me/+UHsfqmxEquGnkhA6

Портфель ВДО, итоги февраля: впереди акции и золото, позади недвижимость, облигации и валюты. И немного про биткоин

- 06 марта 2024, 06:41

- |

Сравним наш основной публичный портфель PRObonds ВДО другими популярными финансовыми инструментами. Сравнительный итог февраля тот же, что и в январе. Впереди американские акции, золото и акции отечественные. Последние отрываются от портфеля незначительно. Надеемся однажды все-таки их нагнать.

Хотя все, что сопоставимо с портфелем по волатильности, облигационные индексы, валюты, недвижимость, более или менее отстает.

Всего же за 5 лет и 8 месяцев ведения портфель принес 93,4%. Или в среднем 12,2% годовых. За последний год – 14,6%. Внутренняя доходность портфеля – 18,1% годовых при среднем для его состава кредитном рейтинге А. Эти 18%+ — и есть ожидаемый результат ближайших месяцев. Как и все на фондовом рынке, не гарантированный.

В нескольких словах о тактике. По мере увеличения числа новых облигационных размещений увеличиваем и количество облигационных позиций в портфеле. Но каждую новую бумагу покупаем на весьма сдержанный % от активов. Также постепенно отходим от соотношения облигаций и денег 50:50 к соотношению 60:40 (сейчас на деньги приходится ~44% активов).

( Читать дальше )

Облигации Мани Капитал (первый купон 23%, YTM 19,6%) добавляются в портфель ВДО

- 05 марта 2024, 13:39

- |

Облигации Мани Капитал 001P-03 (ruBB-, 200 млн р., купон первых 6 мес. 23% годовых, YTM на весь срок обращения 19,6% годовых) добавляются в портфель PRObonds ВДО на 2% от активов.

Интерактивная страница публичного портфеля PRObonds ВДО:

_______________

Комментарии — и в чате нашего телеграм-канала 👉👉👉 https://t.me/+UHsfqmxEquGnkhA6

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Купоны и амортизации ВДО, входящих в портфель PRObonds. На неделю 4-10 марта

- 04 марта 2024, 09:20

- |

Интерактивная страница публичного портфеля PRObonds ВДО:

_______________

Комментарии — и в чате нашего телеграм-канала 👉👉👉 https://t.me/+UHsfqmxEquGnkhA6

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Сделки в портфеле ВДО (немного косметики)

- 04 марта 2024, 07:44

- |

Сегодняшние сделки в публично портфеле PRObonds ВДО — совсем по чуть-чуть. И неделя короткая, и изменений всё больше не на продажах, а на покупках с первичного рынка. О чем отдельно. Например, завтра размещение МФК Мани Капитал (ruBB-, YTM 19,6% при купоне на первые 6 мес. 23%), и эти бумаги портфель пополнят более, чем на десятые доли процента.

Сегодняшняя серия продаж, как обычно, по 0,1% от активов за торговую сессию, начиная с сегодняшней.

Интерактивная страница публичного портфеля PRObonds ВДО:

_______________

Комментарии — и в чате нашего телеграм-канала 👉👉👉 https://t.me/+UHsfqmxEquGnkhA6

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал