портфель акций

Портфель "8 акций" О том, как биржа РАЗДАЕТ ДЕНЬГИ. Невероятные взлеты. Вышел в КЭШ.

- 07 июля 2019, 14:45

- |

- комментировать

- Комментарии ( 0 )

Результаты портфельного инвестирования. 01 июня 2019г — 05 июля 2019г

- 07 июля 2019, 06:16

- |

Все портфели — виртуальные.

Созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

( Читать дальше )

Сравнение фундаментальных показателей АФК Система (AFKS) и Трансаэро (TAER). Предбанкротное состояние?

- 05 июля 2019, 13:10

- |

И вспомнил, что что-то похожее я уже видел у TAER перед банкротством.

Для сравнения фундаментальных показателей я взял данные МСФО LTM для AFKS

smart-lab.ru/q/AFKS/f/y/

и данные МСФО из отчёта за 2015г для TAER (листы 18 и 19)

files.conomy.ru/files/otchety/126/126-2015.pdf

( Читать дальше )

АФК Система (AFKS). Краткий анализ фундаментальных показателей.

- 05 июля 2019, 06:34

- |

smart-lab.ru/q/AFKS/f/y/

Использованы показатели МСФО LTM при цене акции 11.5р на 4 июля 2019г

Число акций 9650млн

Капитализация (Р) 111.2млрдр

Чистая прибыль (Е) 17.0млрдр

Р\Е=6.52

Казалось бы, вполне приемлемое значение, не препятствующее дальнейшему росту капитализации.

( Читать дальше )

Портфель "8 акций" Чем хорош дивидендный сезон? Трамп и Си, ПОШЛИН НЕ БУДЕТ. Сша и Китай.

- 30 июня 2019, 12:15

- |

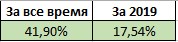

Портфель что ты творишь? - Узбагойся) полгода 2019

- 29 июня 2019, 21:26

- |

Ранее в постах писал как набирал портфель, от чего отталкивался и на что делал приоритеты. Вот и прошло полгода с момента начала активного инвестирования. До этого была одна бумага ОГК-2 купленная в конце 2014 года, но с января 2019 решил расширить.

Записи:

Портфель с инвестициями в долгосрок (3-7 лет)

Мой портфель на долгосрок — начало формирования

Что в итоге вышло за полгода? Смотрим ниже на таблицу

( Читать дальше )

Результаты портфельного инвестирования. 01 июня 2019г — 28 июня 2019г

- 28 июня 2019, 21:55

- |

Все портфели — виртуальные.

Созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

1 Эмитенты-экспортеры +5.2%

2 Дивитикеры с хорошими фундаментальными показателями +3.8%

3 Дивитикеры с хорошими фундаментальными показателями, без экспортеров +2.9%

4 ТОП-10, лучшие дивитикеры, без экспортеров +5.3%

5 ТОП-10, лучшие экспортеры +2.7%

6 Дивитикеры. Опасный шлак. +3.2% (портфель создан 07 июня 2019г)

7 Генерация и сети +0.7% (портфель создан 14 июня 2019г)

( Читать дальше )

Результаты портфельного инвестирования. 01 июня 2019г — 21 июня 2019г

- 21 июня 2019, 21:35

- |

Все портфели — виртуальные.

Созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

1 Эмитенты-экспортеры +4.1%

2 Дивитикеры с хорошими фундаментальными показателями +5.2%

3 Дивитикеры с хорошими фундаментальными показателями, без экспортеров +4.3%

4 ТОП-10, лучшие дивитикеры, без экспортеров +7.5%

5 ТОП-10, лучшие экспортеры +3.5%

6 Дивитикеры. Опасный шлак. +3.2% (портфель создан 07 июня 2019г)

7 Генерация и сети +3.4% (портфель создан 14 июня 2019г)

( Читать дальше )

Лайфхак для тех, кто хочет учитывать выплаченные дивиденды в портфелях Сматрлаба

- 17 июня 2019, 03:17

- |

Я придумал, как добавлять вручную сумму дивидендов.

Сначала надо рассчитать эту сумму по формуле 0.87 Х количество акций эмитента в портфеле Х дивиденд на одну акцию.

Это будет дивиденд с учётом НДФЛ.

Потом нужно пересчитать эту сумму в количество акций FXMM и добавить их в портфель.

Точность вычисления доходности портфеля сразу повысится.

Точность будет тем выше, чем выше абсолютная стоимость акций конкретного эмитента в портфеле.

Всё будет выглядеть так, как-будто полученные дивы не реинвестируются, а накапливаются в акциях FXMM.

Мне нужен именно этот вариант (отдельный учёт полученных дивов).

А кого интересует именно реинвестирование, тот может пересчитать дивы в любой другой актив и добавить в портфель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал