портфель инвестора

Какие акции я держу сам и почему?

- 04 февраля 2025, 09:27

- |

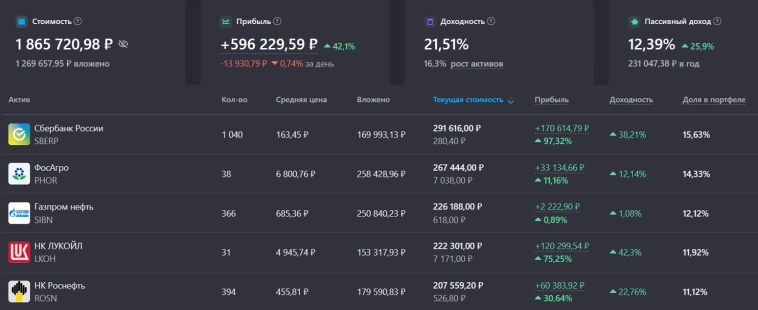

Вот мой портфель на 1 февраля 2025 года.

Что такое портфель?

Портфель — это наглядная и понятная презентация + видеоразбор, в котором я по ней детально прохожусь и комментирую каждую позицию.

Рассказываю:

👍 Какие акции держу и их доли

👍 Какие акции докупаю по текущим ценам (покупки января)

👍 Новую компанию, которую я добавил в портфель;

👍 Мой обновленный взгляд на X5, Хедхантер, Сбер и другие 5 компаний, которые я держу в портфеле; справедливые цены, прогнозы по дивидендам, преимущества и риски.

Узнаете ответы на такие важные вопросы:

👍Почему акции Сбера могут быть лучше рынка в 1 пол. 2025 года?

👍Насколько Хедхантер поднял цены с 2025 года?

👍Какую прибыль получил Совкомбанк от покупки Хоум Банка?

👍Почему в моем портфеле нет ни одной нефтяной компании?

Приобрести портфель можно по ссылке: payform.ru/a46jqyy/

Если вы покупали портфель на 1 декабря, то можете получить скидку 10% (промокод — пароль от портфеля на 1 декабря).

( Читать дальше )

- комментировать

- Комментарии ( 13 )

⚡️Обновление в модельном портфеле

- 03 февраля 2025, 18:17

- |

Закрываем позиции:

ЛУКОЙЛ:

Убыток: 1%

Норникель:

Убыток: 3,5%

Т-Технологии:

Убыток: 1,1%

Яндекс:

Убыток: 1,4%

Полюс:

Убыток: 1,6%

Открываем позицию:

Полюс

Позиция: лонг

Целевая цена: 18400

Потенциальная прибыль: 6,4%

Повышаем стоп-лоссы

ЮГК

0,81 >> 0,82

Газпром

133 >> 136

X5 Group

2950 >> 3144

Аэрофлот

59,7 >> 61

Мы снова опасаемся отката рынка акций, из-за чего закрываем наиболее уязвимые позиции (Яндекс, Т-Технологии, Норникель и Лукойл), оставляя 40% «в деньгах» в ожидании стабилизации рыночных настроений.

Позицию по Полюсу, «выбитую» по стоп-лоссу, открываем снова. Мы верим в том, что рынок драгметаллов останется крепким.

Не является инвестиционной рекомендацией.Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

Покупаю дивидендные акции в пенсионный портфель - Февраль 2025

- 03 февраля 2025, 13:07

- |

На календаре 3 февраля — понедельник, последний месяц этой теплой зимы, которая будто бы хочет взять реванш — за окном пошел мокрый снег...

Первый рабочий день февраля на бирже — пора заняться инвестициями.

Февраль 2025 года — 98-й месяц (9-й год) моих регулярных ежемесячных инвестиций на российском фондовом рынке.

Для тех, кто видит мой уже практически стандартный месячный отчёт впервые, я совсем недавно коротко рассказал о себе и о чем этот канал.

Если ещё короче, то я ежемесячно инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму в 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 39, осталось 3 года).

Сегодня приобретаю акции следующих компаний:

Банк СПБ 20 шт

Газпром нефть 6 шт

НЛМК 30 шт

Ростелеком-п 80 шт

Сургутнефтегаз-п 50 шт

Татнефть-п 6 шт

Транснефть-п 5 шт

Данные акции показались мне наиболее оптимальным набором, с учётом моего портфеля, изучения множества аналитических обзоров, и моих собственных мыслей и умозаключений.

( Читать дальше )

Итоги моих инвестиций за январь!

- 03 февраля 2025, 10:45

- |

Друзья, раз в месяц, предоставляю вам отчет о результатах стратегий автоследования.

1) «Влад про деньги | Акции РФ» в Т-Инвестициях: www.tinkoff.ru/invest/strategies/0fa0ff35-fb82-4924-8e08-48f5ee5f5bc7/✔️Динамика стратегии (с 5 марта 2024) = +16,85%

✔️ Дельта к индексу Мосбиржи полной доходности (с 5 марта 2024) = +20,51%

Напоминаю главную цель стратегии — каждый год опережать индекс Мосбиржи полной доходности минимум на 10 пп., в долгосрочной перспективе это принесет доходность 25% годовых и будет ввести к удвоению капитала за 3 года.

Моей стратегии 11 месяцев, она опережает рынок на 20,5 процентов, цель на год УЖЕ перевыполнена в 2 раза.

Приложил для вас два графика — динамика стратегии помесячно в %, и в тысячах рублей. Если бы вы 11 месяцев назад купили индекс Мосбиржи полной доходности, были бы в минусе, стратегия же принесла доход.

Рекомендуемая сумма следования сейчас 467 тыс. рублей, она выросла, так как вырос портфель.

( Читать дальше )

Рынок стоит на месте. Покупаю дивидендные акции. Еженедельное инвестирование #177

- 03 февраля 2025, 10:04

- |

177 неделя моего инвестирования. Каждую неделю покупаю дивидендные акции компаний моей любимой Российской Федерации несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо, могу сказать с уверенностью.

Индекс Московской биржи

( Читать дальше )

Личные продажи в январе

- 03 февраля 2025, 08:58

- |

C 20 декабря 2024 года индекс Московской биржи вырос на 20%, почти достигнув 3000 пунктов, позволив инвесторам заработать.

Я агрессивно покупал акции широким фронтом (в портфеле было 16 эмитентов) в тот момент, но настала пора распродавать купленные акции в декабре.

📌 Причины продаж

— Геополитика. Хрустального шара в наличии у меня нет, поэтому действую по принципу: надеюсь на лучшее, а рассчитываю на худшее. Держать акции при Индексе в 2500 и при 3000 — это две большие разницы при негативном внешнем фоне.

— Ставка и безриск. По-прежнему не стоит забывать, что ключевая ставка 21%, поэтому от акций хочется получать доходность 25-30%. Остались ли такие акции после бурного роста индекса? Да, но количество имен сильно сузилось.

— Отчеты. Жду слабых отчетов за 2024 год по большинству эмитентов, что будет давить на широкий рынок + прибыль за 2025 год уменьшиться из-за роста ставки налога на прибыль с 20 до 25%. Предпочитаю концентрироваться на отдельных компаниях, которые в 2025 году превзойдут свои результаты за 2024 год.

( Читать дальше )

Мой пассивный доход по брокерскому портфелю за январь 2025 года!

- 03 февраля 2025, 08:14

- |

1) Дивиденды по акциям в сумме 12236 руб (уже с вычетом НДФЛ):

🔹Татнефть — 3826 руб.

🔹Роснефть — 7465 руб.

🔹Астра — 92 руб.

🔹Северсталь (остатки прошлого года пришли на ВТБ) — 853 руб.

Также предполагались выплаты от Магнита в сумме 7800 руб, однако 26 декабря на внеочередном общем собрании акционеров данный вопрос был отложен на неопределенный срок, в связи с тем, что не удалось набрать кворум в 50% голосов.

2) Купоны по облигациям в сумме 3799 руб (без вычета НДФЛ, так как они поступают на ИИС):

🔹ЭР-Телеком Холд-ПБО-02-03 — 119 руб.

🔹ЕвроТранс БО-001Р-02 — 330 руб.

🔹ЕвроТранс — 111 руб.

🔹Делимобиль 1Р-03 — 224 руб.

🔹Уральская сталь БО-1Р-2 — 156 руб.

🔹ИКС 5 ФИНАНС 003Р-02 — 181 руб.

🔹МТС выпуск 002Р-01 — 546 руб.

🔹АФК Система выпуск 26 — 546 руб.

🔹Балтийский лизинг БО-П11 — 95 руб.

🔹Металлоинвест 001Р-08 — 267 руб.

🔹Россети Центр 001Р-03 — 180 руб.

🔹Синара-транспортные машины выпуск 2 — 494 руб.

( Читать дальше )

Пенсионный криптофонд. Месяц 21

- 03 февраля 2025, 07:53

- |

Продолжаю готовиться к крипточилу на пенсии и формирую криптопортфель, благодаря которому буду чилить на криптоострове. Ежемесячно пополняю портфель на небольшую сумму. Не знаю, сколько будет стоить биткоин через 50 лет, но знаю, что произошло в моём криптопортфеле за январь. Двадцать один месяц позади, погнали смотреть.

Стратегия простая. Пополняю ежемесячно портфель на 50 USDT. Покупаю биткоин и эфир, немного альткоинов. Часть оставляю в USDT.

Крипта не идёт в мой основной инвестиционный портфель, в котором только классические инструменты: акции, облигации, фонды и депозиты.

* В BTC указана стоимость всех активов, если перевести их в BTC — так принято в сервисах криптобирж. У меня в портфеле не только BTC, но и ETH, и альткоины, и USDT.

Было на 1 января:

- Эквивалент в BTC: 0,02409188

- Эквивалент в RUB: 247 900 ₽

- Эквивалент в USD: 2 260 $

Пополнил на 5 000 рублей (50 долларов по P2P). Конечно, брокерский счёт я побольше пополнил, на 200 000. Думал увеличить пополнения, если крипта будет падать, но пока вообще не падает.

( Читать дальше )

Почему Газпром нефть занимает 4% моего портфеля? 🛢️🚀

- 03 февраля 2025, 06:32

- |

Друзья, сегодня хочу рассказать о компании Газпром нефть, которая заслуженно занимает в моём портфеле целевую долю в 4%. Как и другие ключевые эмитенты, она играет важную роль в обеспечении стабильности и роста моего портфеля. Давайте разберёмся, почему я выбрал именно Газпром нефть! 👇

О компании 🌍

Газпром нефть — один из крупнейших игроков нефтегазового сектора России. Компания занимается добычей, переработкой и сбытом нефти, а также активно развивает инновационные технологии для повышения эффективности производства. Её мощная инфраструктура и широкая география деятельности обеспечивают стабильные показатели даже в сложных рыночных условиях.

Финансовые показатели и дивиденды 💰

Стабильный рост выручки: Газпром нефть демонстрирует уверенный рост выручки, что свидетельствует о стабильности бизнеса и его способности адаптироваться к изменениям на мировом нефтяном рынке.

Дивидендная политика: Компания известна регулярными и высокими дивидендными выплатами, что делает её привлекательной для долгосрочных инвесторов, стремящихся к пассивному доходу, а сейчас, пока у материнской компании дела не очень хорошо дивиденды точно будут повышенными💸

( Читать дальше )

Состояние портфеля на 31 января 2025г. Для отслеживания динамики портфеля. +70,91% (-1,08% к предыдущему месяцу)

- 02 февраля 2025, 23:19

- |

Получено дивидендов с начала года — 92 289,0 р.

Доход от депозита и Кэшбэка, и прочее, с начала года — 0,0 р.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал