портфель

Bastion Podcast #27: Портфель подписчика

- 05 октября 2020, 11:51

- |

Обсуждаем принципы построения портфеля, доходность структурных продуктов и невозможность универсального инвестиционного совета.

0:10 Совкомфлот

3:50 Портфель подписчика

11:50 Сколько держать в ETF

18:50 Структурные продукты — отъем денег у населения?

28:00 Почему нет универсального инвестсовета

31:06 Что такое Global Asset Portfolio

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги сентября 2020.

- 01 октября 2020, 16:53

- |

Я ждал коррекцию в РФ и США во второй половине августа. Я дождался её в сентябре. Причём, SP500 упал даже больше, чем IMOEX. Всё развивается по плану и это меня радует, хотя месяц снова выдался довольно скучный.

Итоги сентября.

Депо: +0,24%. IMOEX: -2,04%.

Профит копеечный, но заметно лучше индекса, что сильно радует.

Эквити доступно в профиле.

Структура портфеля на 1 сентября.

Акции и ETF — 87%. Резервы — 13%, в том числе FXMM — 6%.

Структура портфеля акций: https://ibb.co/cLNRcMG

Что делалось.

Делалось всё по плану. Тут я молодец, хорошая собака :)

По плану набираются индексные ETF — сентябрь дал возможность пополнить эту копилку, в том числе удалось добрать FXUS.

Очень мелкими частями докупались упавшие бумаги — ГПН, Лукойл, Газпром.

В соответствии с планом прошлого месяца, была найдена недооценённая бумага и добавлена в портфель — ММК со средней 37,52. По ней уже выплачены 1,5% дивидендов и сейчас позиция в профите. Таргет намечен 45 рублей — ждём, надеемся, верим.

( Читать дальше )

микропополнение октября

- 01 октября 2020, 11:02

- |

| СевСт-ао CHMF | |

| штук | 2 |

| цена, руб | 993.4 |

| стоимость | 1986.8 |

| ММК MAGN | |

| штук | 100 |

| цена, руб | 38.69 |

| стоимость | 3869 |

Портфель на сегодня:

| Акции РФ | 546 079 ₽ | 17.22% |

| Облигации | 361 477 ₽ | 2.88% |

| Наличность руб | 350 000 ₽ | |

| Общая стоимость | 1 257 557 ₽ | |

| Прибыль | 90 323 ₽ | 7.18% |

Думаю приостановить покупку акций, буду покупать облигации до конца года. Единственное — продам акции Эталона перед див отсечкой, думаю поменяю их на Ростелеком преф.

С начала года на ИИС завел 150 т.р. еще необходимо положить 250 т.р. В январе будет 3 года ИИС счету — планирую закрывать по типу А и, видимо выйти пока из биржи, если не будет обавала и удаться нормальной выйти. На следующий год в планах расширение жилплощади.

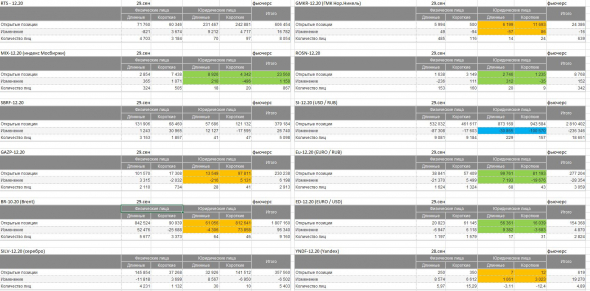

Позиции юр. лиц и физ. лиц на закрытии 29 09 2020г., МНЕНИЕ, ПОРТФЕЛЬ

- 30 сентября 2020, 09:24

- |

Выделил зеленым лонг, оранжевым шорт, синим неопределенность.

У юр. лиц лонг:% индекс Мосбиржи (MIX), Роснефть, EURO / USD (Ed), EURO / RUB (Eu).

Юр.лица выходили из пары USD / RUB (Si), неопределенность.

У юр. лиц шорт: Газпром, ГМК Нор. никель, Brent, золото, серебро.

Юр.лица иногда открывают фьючерсы и для хеджирования.

Этих данных не достаточно для открытия позиций (инфо о позициях — это один мазок в картине).

Вчера продал Si-12.20 по 80498 и интрадей MIX-12.20 от шорта +0,7% плечо 4 (написал on line в telegram).

USD / JPY — это индикатор рынка: растет, когда на рынке хорошее настроение и падает, когда плохое.

Telegram портфель:

( Читать дальше )

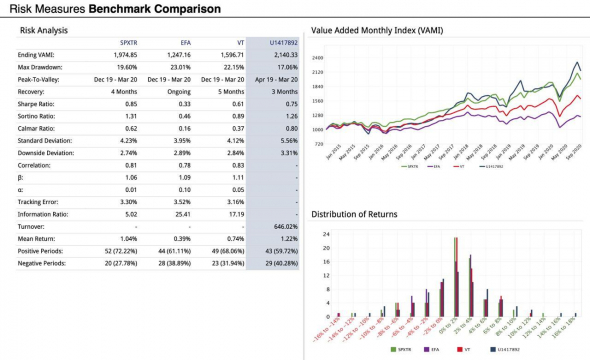

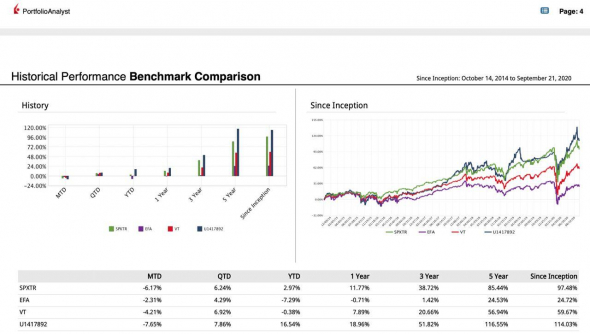

Показатели риска/доходности моего портфеля акций с 14 года

- 29 сентября 2020, 18:32

- |

Недавно писал пост про доходность своего портфеля акций и ETF.

Теперь поговорим про измерение риска портфеля.

Выше — это скрин из отчета Interactive Brokers, все коэф. и параметры за меня посчитал брокер.

Сравнивают доходности обычно с рынком — зелененький график SPXTR, синий — мой портфель.

Обычно риск/доходность измеряют коэффициентом Шарпа. (мой портфель хуже рынка по нему).

Те, кто больше в теме — измеряют через коэфф. Сортино (он круче Шарпа потому, тк к резкому росту акций относится нормально, в отличие от Шарпа. Тут мой портфель так же хуже)

Еще можно измерить портфель через коэф. Кальмара🦑 — тут общая доходность делится на макс просадку портфеля за период. (Тут мой портфель получше).

Я довольно долго ломал себе мозг с этими показателями.

Если хотите попробовать понять, гляньте эту статью.

Если кратко — чем выше эти коэффициенты — тем круче портфель!

( Читать дальше )

Какая доходность у моего портфеля акций в IB с 14 года

- 27 сентября 2020, 14:14

- |

Делюсь скриншотом моего портфеля у брокера Interactive Brokers с первого месяца там, скоро будет уже 6 лет как я инвестирую.

В табличке мой портфель синенький, индекс SP500 зелененький.

Итоговая доходность портфеля около 13,5% годовых, рынок на 1% годовых похуже.

Получается, я чуть лучше индекса за 6 лет, что приравнивает меня к гуру инвестиций (ахахах, шутка))).

В начале инвестиций мой портфель проигрывал индексу, затем постепенно начал его превосходить.

То ли знаний стало больше, то ли это просто удача

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

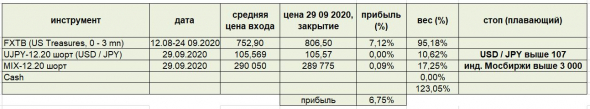

Мой портфель в кризисный 2020 год

- 24 сентября 2020, 13:03

- |

Решил поделиться как мой портфель у Interactive Brokers повел себя в этом году, когда было относительно большое падение.

Итог: нормально повел 🤗 (упал меньше рынка, отрос быстрее рынка)

Доходность этого года +16%, у рынка 6%, просадка соответственно поменьше.

У меня в портфеле достаточно много 20+ летних трежерис, которые растут, когда рынок падает. (В общем — так и случилось, помогли удержать портфель от большого падения.)

Это конечно мало что значит, главное — как портфель ведет себя в долгосроке. (Мой горизонт инвестирования 10+ лет.)

И, конечно, у каждого свой аппетит к риску/доходности. Кто-то не может выдержать просадки в 20-25%, которая была в этом году, и такие портфели, как у меня, для некоторых могут быть не по душе.

В следующих постах поделюсь, какие результаты у моего портфеля за 6 лет с момента начала инвестирования.

P.S.

На смарт-лабе только часть постов, остальные — в телеграмм.

(некоторые смартлабчане не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал