портфель

Портфель частного инвестора. Разбор и мнение. Часть1.

- 11 июня 2020, 13:18

- |

Портфель частного инвестора. Разбор и мнение. Часть1.

Попробую оценить перспективы и написать свой взгляд на

Портфель частного инвестора по данным Мосбиржи.

МАЙ 2020

Мнение основано с учетом того, что бумаги инвесторы купили буквально 29 мая 2020 по ценам закрытия.

То есть на сколько перспективно покупать практически по текущим сейчас ?

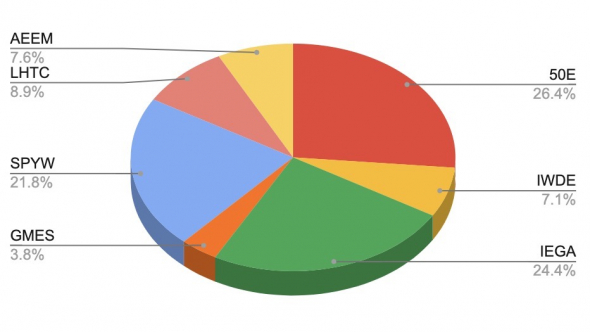

По данным аналитического продукта "Портфель частного инвестора",

самыми популярными ценными бумагами у россиян на 30 мая стали

акции Газпрома (24,5%), обыкновенные и привилегированные акции Сбербанка (17,9% и 9,7% соответственно),

акции Лукойла (11,1%), Банка ВТБ (7,5%), Роснефти (6,2%), Северстали (6,1%),

Яндекса (5,7%), Аэрофлота (5,6%) и привилегированные акции Сургутнефтегаза (5,6%).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 12 )

Обзор рынка за 8 июня. Нефть пошла в коррекцию, что послужило поводом. Аэрофлот бьёт все рекорды.

- 08 июня 2020, 21:23

- |

Обзор рынка за 8 июня 2020г.

Рынки в режиме ожидания.

Кого и чего ждут фондовые рынки?

Нефть пошла в коррекцию после нескольких недель роста, что послужило поводом?

Акции Аэрофлота бьют все рекорды и тянут портфель вверх.

Чего ждать от доллара.

Об этом и не только в данном видео.

( Читать дальше )

Конкурс. План на новую торговую неделю. Рынок после встречи ОПЕК+

- 07 июня 2020, 23:14

- |

Составляем план на новую неделю, с 08.06-12.06.2020г.

Поговорим о важных событиях.

Также обсудим действия в наших портфелях на новой неделе.

Какие отрицательные нюансы есть в сделке ОПЕК+.

Об этом и не только в данном видео.

( Читать дальше )

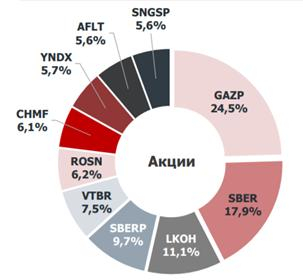

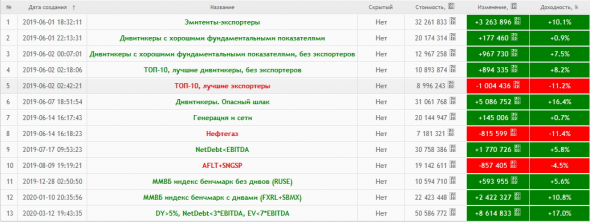

Результаты портфельного инвестирования. 01 июня 2019г — 05 июня 2020г

- 05 июня 2020, 20:18

- |

Все портфели — виртуальные.

smart-lab.ru/q/portfolio/Speculator2016/order_by_added_dt/asc/

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Портфель»

( Читать дальше )

Можно ли заработать на Фондовом рынке? Спустя 3 года...

- 04 июня 2020, 18:10

- |

Прошло ровно 4 года с того момента, как я открыл ИИС, и 3 года с того момента, как начал его публично вести. За это время пришлось пройти через многое, хочу поделиться своими мыслями и итогами работы за этот период.

Немного истории. В 2014 году я совершил свою первую трейдерскую сделку на рынке, это стало для меня поворотным событием в жизни, после метаний между различными хайпами, матрицами, МММ, Forex Trend и подобными пирамидами. В хайпах я оставил не мало денег, но это позволило мне пережить опыт существенных потерь, который сейчас, спустя годы, оказался так необходим.

В трейдинге ежегодный доход составлял около 50% в среднем, правда, на относительно небольшие суммы. Самое тяжелое в интрадее было следовать стратегии и манименеджмент. Ведь я всегда видел «100% сигналы» и хотелось вложиться в те моменты по полной, но дисциплина мне позволила не слить свой счет.

Скрин доходности от интрадея по технике за 2015 год:

( Читать дальше )

8% за 3 недели. Тестовый портфель.

- 04 июня 2020, 01:39

- |

Ниже те самые перечисленные бумаги портфель. И доход от них.

Сегодня закрыл свой тестовый портфель. Разгоняем дальше.

Я могу предложить*:

- 20 акций Газпрома — 3707 рубля закрыл по 207,79 = 4155,8

- 20 акций Лента — 3150 рубля продолжаю держать= 3398 тек сумма

- 2 Акции Яндекс — 5950 рубля закрыл по 2877 = 5754

- 3 Акции Тинькоф банк — 3115 руб закрыл по 1258 = 3774

- 4000 акций Русгидро — 2537 рубля закрыл по 0,7146 = 2858,4

- 20 Акций Мечел — 1264 рубля продолжаю держать =1383 тек умма

- Итого 19723 21323,2

Пока держу в кэше от закрытых позиций, смотрим на рынок

Подробнее о других о статьях —

( Читать дальше )

Визуализация портфеля высокодоходных бондов от "Иволги"

- 03 июня 2020, 08:26

- |

Что мы заметили на свой длительной уже практике общения с облигационными инвесторами?

Во-первых, инвесторам не хватает простого графического изображения результатов своих инвестиций.

Во-вторых, облигационные доходности из биржевого терминала дают мало информации о реальной результативности вложений в облигации.

В-третьих, инвесторы хотят наглядной информации, когда и какие деньги они получат в виде купонов, амортизаций и погашений.

Мы подготовили формат визуального ответа на эти вопросы. Такие отчеты мы направляем покупателям облигаций с апреля, дважды в месяц. Сейчас их получает 30 наших подписчиков и клиентов.

( Читать дальше )

На пенсию в 25. Итоги мая и не только :)

- 31 мая 2020, 16:26

- |

Всем привет! Смотрю многие решили поделиться своими результатами, ну а что я буду отставать?

Закончился 21 месяц моего инвестирования. Не могу назвать его успешным, несмотря на то, что рынок за май вырос, мой портфель просел на 4,12% в рублях. Связано это с тем, что еще в феврале у меня была достаточно большая часть в долларовом кэше, а сейчас так вообще портфель 86% долларовый кэш, 2% золото и 12% рублевый кэш — короткие рублевые облигации. Но майская и апрельская просадка все равно не утянули меня ниже индекса мос.биржи (FXRL), а до (FXUS), так вообще еще падать прилично, но кто знает, что там впереди.

Вот такой путь моего портфеля.

Пополнения и рост/падение

Сравнение с индексами. При этом доходность портфеля за все время составила 28,38%, а за последние 12 месяцев 21,63%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал