портфель

ОГК-2 - держитесь от них подальше

- 18 мая 2017, 16:51

- |

Аналитический обзор компании ОГК-2

О компании: «ОГК-2» — одна из шести тепловых оптовых генерирующих компаний, созданных в рамках реформирования ОАО РАО «ЕЭС России». Компания занимается производством и сбытом электроэнергии среди генерирующих компаний, образованных на основе тепловых электростанций. 1 ноября 2011 г. в результате завершения реорганизации была создана крупнейшая российская тепловая генерирующая компания ОАО «ОГК-2» общей установленной мощностью 17,9 ГВт (на момент объединения, в наст. время – 18,1 ГВт) в составе 11 филиалов: Сургутская ГРЭС-1 (Тюменская область), Рязанская ГРЭС (Рязанская область), Ставропольская ГРЭС (Ставропольский край), Киришская ГРЭС (Ленинградская область), Троицкая ГРЭС (Челябинская область), Новочеркасская ГРЭС (Ростовская область), Красноярская ГРЭС-2 (Красноярский край), Череповецкая ГРЭС (Вологодская область), Серовская ГРЭС (Свердловская область), Псковская ГРЭС (Псковская область), Адлерская ТЭС (Краснодарский край).

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 15 )

Наш ответ товарищу Мао Дзе-дуну

- 18 мая 2017, 11:16

- |

smart-lab.ru/blog/398719.php

следует ли менять хорошую систему на другую хорошую систему. Замечательно, что у товарища Мао есть много хороших систем. Но если бы он спрашивал не у пираний брокерского бизнеса, не у мелкобуржуазной стихии околорынка и у обманутых ими лохов, а у Партии системостроителей, он получил бы по партийному точный ответ.

Любой строитель фанзы знает, что не надо менять один годный кирпич, на другой годный кирпич, надо использовать оба годных кирпича. И даже не из очень годного кирпича трудолюбивый китаец может извлечь пользу. Наша системная теория портфеля говорит, что должны цвести все цветы, должны укладываться все годные кирпичи. И не надо обращать внимания на империалиста Марковица, тем более, что он не трудящийся, и не китаец. Главное свойство годной системы — её оценка риска. И все системы мы будем укладывать с одинаковой мерой риска, выраженной в юанях.

Но что делать, если финансово-освободительное движение еще не набрало мощи, достаточной, для одновременного использования всех систем?

У нас есть операция разделить и округлить. Мы соберем столько систем, сколько сможем и разделим так, чтобы установить риск в соответствии с трудовой теорией ограничения потерь бабла и победы добра.

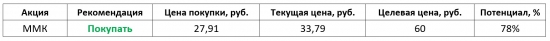

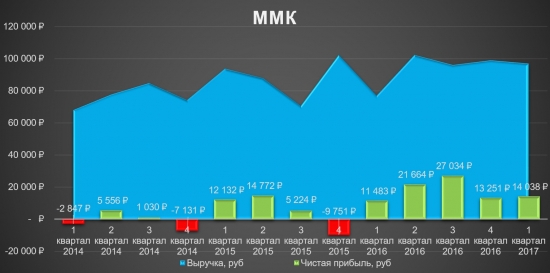

ММК - инвестиционная идея сохраняется

- 16 мая 2017, 09:21

- |

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей. В этот раз анализирую поквартально, так как на днях вышел отчёт по МСФО за 1 квартал 2017 года.

( Читать дальше )

Мой текущий портфель

- 14 мая 2017, 19:51

- |

Привет, Smart-lab!

Нашел несколько минут, чтобы набросать короткий пост о моем текущем портфеле. Хотя он не идеале, и я желаю внести в него некоторые изменения, но на данный момент он следующий.

Все процентные соотношения показывают на долю в моем портфеле.

Акции/облигации

Соотношение акции/облигации на данный момент: 56%/44%

Почему так много облигаций? От части потому что я по началу осторожничаю, опыта мало, и я управляю своими вложениями меньше года. В результате, во-первых, это позволило мне на данный момент избежать больших потерь после коррекции рынка в феврале – апреле. Откровенно плохие покупки на данный момент составляют не такую большую долю в моем портфеле, чтобы меня тревожить. Во-вторых, это позволило мне на коррекции, либо разбавить преждевременные покупки и снизить среднюю цену по определенным позициям, либо это позволило мне войти в новые позиции по выгодной цене.

( Читать дальше )

Долгосрочный портфель на ИИС

- 14 мая 2017, 13:09

- |

Вот закончил формировать свой портфель и решил поделиться результатами.

сначала опишу цели: долгосрочное инвестирование с постоянным накоплением капитала и формирование пассивного дохода на горизонте от 10 лет.

поскольку на фондовом рынке я пока чайник, решил начать с нуля и постепенно наращивать капиталл ежемесячными пополнениями. Таким образом я свожу риски о возможных не правильных решениях к минимуму и в процессе буду корректировать свои идеи.

Цель 1: 1 млн руб с нуля.

временной горизонт: максимум 3 года.

метод: ежемесячное пополнение + возможный прирост курсовой стоимости акций + реинвестирование дивидентов.

минимальное месячное пополнение: 10 тыс руб, но на практике стараюсь вносить больше по мере возможностей, но не прибегая к серьезным ограничениям и не ухудшая свой уровень жизни.

Счет открыл ИИС так как вывод средств не планируется. Старт был 20 февраля 2017 с 25 тыс руб. За 3 месяца сформировал вот такой портфель:

( Читать дальше )

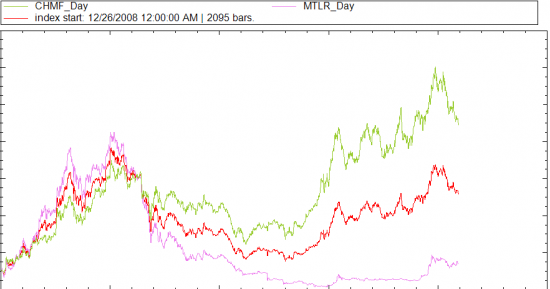

Железная руда, Северсталь и Мечел

- 12 мая 2017, 16:58

- |

Точки разворота можно рассчитывать на базе сборного портфеля инструментов.

Цены на железную руду:

Северсталь и Мечел вместе:

( Читать дальше )

МРСК ЦП - реален ли апсайд в 100% ?

- 10 мая 2017, 09:42

- |

О компании: Публичное акционерное общество «Межрегиональная распределительная сетевая компания Центра и Приволжья» — дочерняя компания ПАО «Россети» — основной поставщик услуг по передаче электроэнергии и технологическому присоединению к электросетям во Владимирской, Ивановской, Калужской, Кировской, Нижегородской, Рязанской, Тульской областях, а также в Республике Марий Эл и Удмуртской Республике. Территория ответственности компании составляет 408 тыс. км с населением 12,8 млн человек. Численность персонала – около 23 тыс. человек.

Фундаментальный анализ: Все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

Исходя из мультипликаторов оценки компании, МРСК ЦП стоит дешево и имеет потенциал роста около 100%.

Мультипликатор отражающий балансовую стоимость активов P/BV=0,53 показывает недооценённость компании с потенциалом в 100%, но на мой взгляд, этот потенциал будет реализован, если рентабельность капитала будет расти.

( Читать дальше )

Когда оценивать результаты инветиций.

- 09 мая 2017, 15:35

- |

Последний раз писал про портфель месяц назад. При долгосрочном инвестировании это не срок. С последней записи переложился в следующие по сроку ОФЗ, больше изменений не было. Портфель:

Лукойл 46 акций

Татнефть ап 730 акций

ОФЗ 26206 690 штук

Деньги 2496,02 руб.

Итого стоимость портфеля: 1023268,42 руб. (+2,33%). Для сравнения — индекс за этот же период упал на 10,07%

Я начал публичный портфель 3 февраля, что конечно не срок для инвестиций. А когда и как часто стоит подводить инвестиционные итоги? Вот мнение Баффета, которое я полностью разделяю:

«Показателем того, насколько хорошо или плохо мы работаем, является не плюс или минус, полученный за год. Оценка производится относительно общей результативности ценных бумаг, представленных индексом Dow Jones Industrial Average, результатов ведущих инвестиционных компаний и т. п. Если результаты нашей деятельности лучше этих ориентиров, то год считается хорошим независимо от того, в плюсе мы или в минусе.

( Читать дальше )

Аналитический обзор компании «Группа ЛСР»

- 04 мая 2017, 09:52

- |

О компании: ОАО «Группа ЛСР» — диверсифицированная компания в сфере производства стройматериалов, девелопмента и строительства. Группа объединяет предприятия по производству строительных материалов, добыче и переработке нерудных ископаемых, оказанию механизированных услуг, девелопменту и строительству зданий.

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2009-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка растёт с 2009 года и достигла рекордных значений, чистая прибыль сократилась в 2016 году по сравнению с 2015 годом.

( Читать дальше )

Пересмотр портфеля американских акций. Май 2017.

- 03 мая 2017, 21:01

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

P.S. Санкт-Петербургская биржа в апреле расширила список доступных иностранных акций на 46 наименований. Ликвидность откровенно радует.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал