SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

прогноз по акциям

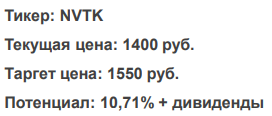

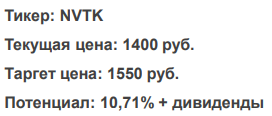

Акции Новатэка отстают от рынка - КИТ Финанс Брокер

- 26 мая 2021, 16:35

- |

Описание компании: одна из самых динамично развивающихся нефтегазовых компаний в мире. Основные месторождения и лицензионные участки расположены в Ямало-Ненецком Автономном Округе в Западной Сибири, на долю которых приходится около 80% российской добычи природного газа и приблизительно 16% мирового объема добычи газа.

Финансовые результаты: НОВАТЭК опубликовал сильные финансовые результаты за I кв. 2021 г. по МСФО. Выручка увеличилась на 32,5% по сравнению с аналогичным периодом прошлого года – до 244,6 млрд руб. Скорректированная чистая прибыль на курсовые разницы и выбытие долей владения в дочерних обществах и совместных предприятиях выросла на 41,5% – до 75,8 млрд руб.

Сильные финансовые результаты НОВАТЭКа вышли в рамках наших ожиданий, рост показателей обусловлен положительной динамикой цен на газ и девальвацией рубля в I кв. 2021 г. Ждём сохранения положительной динамики во II кв. 2021 г. по МСФО на фоне высоких цен на газ. Доля в общей выручке компании от газа составляет 51%.

Среднесрочно экологические программы в Европе и Китае, приведут к снижению спроса на уголь. Энергетический уголь стал замещаться более экологичным СПГ, это также поддерживает цены на газ.

Финансовые результаты: НОВАТЭК опубликовал сильные финансовые результаты за I кв. 2021 г. по МСФО. Выручка увеличилась на 32,5% по сравнению с аналогичным периодом прошлого года – до 244,6 млрд руб. Скорректированная чистая прибыль на курсовые разницы и выбытие долей владения в дочерних обществах и совместных предприятиях выросла на 41,5% – до 75,8 млрд руб.

Сильные финансовые результаты НОВАТЭКа вышли в рамках наших ожиданий, рост показателей обусловлен положительной динамикой цен на газ и девальвацией рубля в I кв. 2021 г. Ждём сохранения положительной динамики во II кв. 2021 г. по МСФО на фоне высоких цен на газ. Доля в общей выручке компании от газа составляет 51%.

Среднесрочно экологические программы в Европе и Китае, приведут к снижению спроса на уголь. Энергетический уголь стал замещаться более экологичным СПГ, это также поддерживает цены на газ.

Акции компании скорректировались с исторических максимумов более чем на 10%, в тот момент, когда цены на газ выросли почти на 20%. Мы считаем, что акции НОВАТЭКа отстают от рынка, в связи с этим включаем акции в портфель с целью 1550 руб.КИТ Финанс Брокер

- комментировать

- ★1

- Комментарии ( 0 )

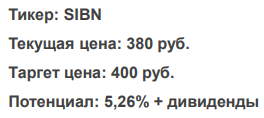

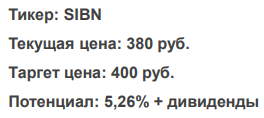

Газпром нефть показала себя лучше аналогичных компаний в отрасли - КИТ Финанс Брокер

- 26 мая 2021, 16:22

- |

Описание компании: Газпром нефть — российская вертикально-интегрированная нефтяная компания.

Финансовые показатели: Выручка компании за отчётный период выросла на 18,7% по сравнению с аналогичным периодом прошлого года – до 611 млрд руб. Чистая прибыль составила 84,2 млрд руб. против убытка 13,8 млрд руб. годом ранее.

Результаты вышли в рамках наших ожиданий, рост показателей обусловлен эффектом низкой базы в прошлом году на фоне более высоких цен на нефть в I кв. 2021 г. Также рост прибыли связан с укреплением рубля, что в свою очередь привело к снижению убытка от курсовых разниц в 9 раз.

Дивиденды: Совет директоров нефтяника рекомендовал финальные дивиденды за 2020 г. в размере 10 руб. на акцию. Текущая дивидендная доходность Газпром нефти составляет 2,6%. Дата закрытия реестра для получения дивидендов назначена 25 июня 2021 г.

Финансовые показатели: Выручка компании за отчётный период выросла на 18,7% по сравнению с аналогичным периодом прошлого года – до 611 млрд руб. Чистая прибыль составила 84,2 млрд руб. против убытка 13,8 млрд руб. годом ранее.

Результаты вышли в рамках наших ожиданий, рост показателей обусловлен эффектом низкой базы в прошлом году на фоне более высоких цен на нефть в I кв. 2021 г. Также рост прибыли связан с укреплением рубля, что в свою очередь привело к снижению убытка от курсовых разниц в 9 раз.

Дивиденды: Совет директоров нефтяника рекомендовал финальные дивиденды за 2020 г. в размере 10 руб. на акцию. Текущая дивидендная доходность Газпром нефти составляет 2,6%. Дата закрытия реестра для получения дивидендов назначена 25 июня 2021 г.

Таким образом, Газпром нефть вновь показала себя лучше аналогичных компаний в отрасли. Подтверждаем рекомендацию покупать акции Газпром нефти с целевым ориентиром 400 руб. за акцию. Кроме этого, цены на нефть в рублях вновь превысили 5000 руб. за бочку – это выше уровня 2019 – 2020 гг.КИТ Финанс Брокер

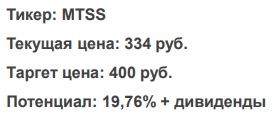

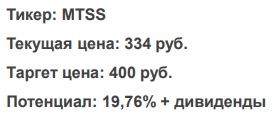

МТС - стабильный бизнес, высокий фиксированный дивиденд - КИТ Финанс Брокер

- 26 мая 2021, 14:16

- |

Описание компании: МТС — является ведущим телекоммуникационным оператором в России и странах СНГ. В последний год компания стала трансформироваться из простого оператора сотовой связи в технологичный, финансовый конгломерат с различными направлениями: розничная сеть по продаже электронной техники, интернет коммерция, банкинг, инвестиции, облачные технологи, Big Data, медиа и тд.

Финансовые показатели: МТС опубликовала финансовые результаты за I кв. 2021 г. по МСФО. Выручка МТС выросла на 5,5% по сравнению с аналогичным периодом прошлого года – до 123,9 млрд руб. на фоне роста телекоммуникационного и банковского бизнеса, а также на фоне цифровых услуг компании.

При этом, чистая прибыль снизилась на 8,8% – до 16,2 млрд руб. из-за высокой базы I кв. 2020 г. на фоне изменения валютных курсов.

Финансовые показатели: МТС опубликовала финансовые результаты за I кв. 2021 г. по МСФО. Выручка МТС выросла на 5,5% по сравнению с аналогичным периодом прошлого года – до 123,9 млрд руб. на фоне роста телекоммуникационного и банковского бизнеса, а также на фоне цифровых услуг компании.

При этом, чистая прибыль снизилась на 8,8% – до 16,2 млрд руб. из-за высокой базы I кв. 2020 г. на фоне изменения валютных курсов.

В целом результаты вышли лучше ожиданий участников рынка, на фоне этого цены пробили локальный нисходящий тренд. Сохраняем рекомендацию покупать акции МТС с целевым ориентиром 400 руб.КИТ Финанс Брокер

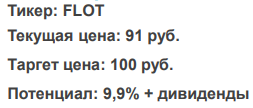

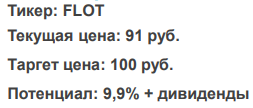

Совкомфлот защитная бумага с высокой дивидендной доходностью - КИТ Финанс Брокер

- 26 мая 2021, 14:02

- |

Описание компании: одна из крупнейших в мире танкерных компаний, которая принадлежит на 100% нашему государству. Фактически это монополист в России на рынке морской перевозки углеводородов.

Компания защищена от девальвации, выручка на 100% в валюте, 50% выручки приходится на долгосрочные контракты с фиксированными тарифами за перевозку груза. К 2025 доля долгосрочных контрактов должна вырасти с 54% до 70%.

Бизнес высокомаржинален, ожидаем сильные финансовые результаты по итогам 2020 г. Драйвером роста показателей станут мировые ставки фрахта на транспортировку нефти и других продуктов из-за нехватки хранилищ. Цены на перевозку контейнеров по всему миру сильно выросли. Основная причина – это карантинные меры, связанные с распространением коронавируса, а также падение цен на нефть. Соответственно здесь есть риск снижения ставок, что в свою очередь может оказать давление на выручку в будущем.

Сейчас больше всего выручки приносят шельфовые проекты и перевозка нефти, в будущем с развитием СПГ проектов рост выручки от транспортировки сжиженного природного газа станет доминировать. Кроме этого, Совкомфлот уже сообщил, что рассчитывает в 2023-2025 годах получить 18 судов-газовозов для проекта НОВАТЭКа «Арктик СПГ-2».

Финансовые результаты: Совкомфлот опубликовал финансовые результаты за I кв. 2021 г. по МСОФ. Выручка компании сократилась на 26,5% по сравнению с I кв. 2020 г. – до $362,8 млн. Чистый убыток составил $1,7 млн против прибыли $116,7 млн годом ранее.

Слабые результаты связаны с падением прибыли от эксплуатации судов на фоне неблагоприятной конъектуры фрахтовых ставок на перевозку нефти и нефтепродуктов, что стало причиной снижения объема выручки. Отрицательная динамика чистой прибыли объясняется созданием резервов под обесценивание в размере $15,9 млн.

Компания защищена от девальвации, выручка на 100% в валюте, 50% выручки приходится на долгосрочные контракты с фиксированными тарифами за перевозку груза. К 2025 доля долгосрочных контрактов должна вырасти с 54% до 70%.

Бизнес высокомаржинален, ожидаем сильные финансовые результаты по итогам 2020 г. Драйвером роста показателей станут мировые ставки фрахта на транспортировку нефти и других продуктов из-за нехватки хранилищ. Цены на перевозку контейнеров по всему миру сильно выросли. Основная причина – это карантинные меры, связанные с распространением коронавируса, а также падение цен на нефть. Соответственно здесь есть риск снижения ставок, что в свою очередь может оказать давление на выручку в будущем.

Сейчас больше всего выручки приносят шельфовые проекты и перевозка нефти, в будущем с развитием СПГ проектов рост выручки от транспортировки сжиженного природного газа станет доминировать. Кроме этого, Совкомфлот уже сообщил, что рассчитывает в 2023-2025 годах получить 18 судов-газовозов для проекта НОВАТЭКа «Арктик СПГ-2».

Финансовые результаты: Совкомфлот опубликовал финансовые результаты за I кв. 2021 г. по МСОФ. Выручка компании сократилась на 26,5% по сравнению с I кв. 2020 г. – до $362,8 млн. Чистый убыток составил $1,7 млн против прибыли $116,7 млн годом ранее.

Слабые результаты связаны с падением прибыли от эксплуатации судов на фоне неблагоприятной конъектуры фрахтовых ставок на перевозку нефти и нефтепродуктов, что стало причиной снижения объема выручки. Отрицательная динамика чистой прибыли объясняется созданием резервов под обесценивание в размере $15,9 млн.

Несмотря на слабые результаты в I кв. 2021 г., сохраняется положительная динамика выручки от транспортировки газа, выручка которого достигла 46% от общей. Сохраняем акции Совкомфлота в портфеле «Top Picks» с целевым ориентиром 100 руб. Текущая дивидендная доходность составляет 7,32%.Кит Финанс Брокер

КИТ Финанс Брокер - сохраняем акции Полюса в портфеле с целью 18500 рублей

- 26 мая 2021, 12:42

- |

Описание компании: Полюс — одна из крупнейших золотодобывающих и самых эффективных компаний в мире. Но главное преимущество — у Полюса самая низкая себестоимость мире. Полюс обладает 2-ыми крупнейшими запасами золота в мире и занимает 8 место по добыче.

Финансовые результаты: Компания опубликовала операционные результаты за I кв. 2021 г. Суммарный объём производства золота снизился всего на 1% по сравнению с аналогичным периодом прошлого года – до 591,7 тыс. унций из-за падения производства флотоконцентрата.

Несмотря на незначительное снижение добычи золота, общий объём продаж увеличился на 5% – до 569 тыс. унций. А выручка на фоне роста цен на золото выросла на 18% – до $1017 млн. Таким образом, Полюс опубликовал относительно сильные операционные результаты.

Дивиденды: Совет директоров Полюса рекомендовал выплатить финальные дивиденды за 2020 г. в размере 387,15 руб. на акцию. Текущая дивидендная доходность составляет 2,45%. Дата закрытия реестра для получения дивидендов назначена на 7 июня 2021 г.

Финансовые результаты: Компания опубликовала операционные результаты за I кв. 2021 г. Суммарный объём производства золота снизился всего на 1% по сравнению с аналогичным периодом прошлого года – до 591,7 тыс. унций из-за падения производства флотоконцентрата.

Несмотря на незначительное снижение добычи золота, общий объём продаж увеличился на 5% – до 569 тыс. унций. А выручка на фоне роста цен на золото выросла на 18% – до $1017 млн. Таким образом, Полюс опубликовал относительно сильные операционные результаты.

Дивиденды: Совет директоров Полюса рекомендовал выплатить финальные дивиденды за 2020 г. в размере 387,15 руб. на акцию. Текущая дивидендная доходность составляет 2,45%. Дата закрытия реестра для получения дивидендов назначена на 7 июня 2021 г.

Цветные металлы демонстрируют четвертую неделю роста кряду на фоне снижения доллара и доходности казначейских облигаций, после того, как опасения о сворачивании стимулирующей программы поддержки экономики ФРС ослабли. Сохраняем акции Полюса в портфеле с целью 18500 руб.КИТ Финанс Брокер

Целевая цена по AstraZeneca сохраняется на уровне $62 - Фридом Финанс

- 25 мая 2021, 20:22

- |

Во вторник Управление по защите конкуренции и рынкам Великобритании (CMA) начинает консультации по вопросу возможного поглощения AstraZeneca (AZN) другой фармацевтической компании Alexion за $39 млрд. Задачей CMA станет определить, отрицательно ли это повлияет на конкуренцию. Наблюдательный орган пытается оценить, можно ли ожидать, что слияние приведет к существенному снижению конкуренции на фармацевтическом рынке Соединенного Королевства.

Для инвесторов хорошей новостью является то, что Управление предполагает достижение предварительного решения ориентировочно к 1 июля.

Британо-шведская фармацевтическая группа AstraZeneca — один из крупнейших производителей вакцин против Covid-19 — объявила в декабре о соглашении с Alexion. В состав портфеля лекарств Alexion входят препараты от редких заболеваний, например Soliris. AstraZeneca стремится диверсифицировать свой основной бизнес по производству лекарств от рака.

Сделка, которая будет финансироваться за счет увеличения капитала компании на $25 млрд, была одобрена акционерами AstraZeneca две недели назад. Также она уже одобрена властями США и Канады.

ИК «Фридом Финанс»

Для инвесторов хорошей новостью является то, что Управление предполагает достижение предварительного решения ориентировочно к 1 июля.

Британо-шведская фармацевтическая группа AstraZeneca — один из крупнейших производителей вакцин против Covid-19 — объявила в декабре о соглашении с Alexion. В состав портфеля лекарств Alexion входят препараты от редких заболеваний, например Soliris. AstraZeneca стремится диверсифицировать свой основной бизнес по производству лекарств от рака.

Сделка, которая будет финансироваться за счет увеличения капитала компании на $25 млрд, была одобрена акционерами AstraZeneca две недели назад. Также она уже одобрена властями США и Канады.

Текущее заявление CMA — процедурное. Инвесторам не стоит переоценивать его важность. Скорее это рутинное объявление о том, что консультации заинтересованных сторон формально открыты. О начале подготовки к данной сделке было объявлено ещё в декабре и пока она не встречает серьезных препятствий. Заключение планировалось на третий квартал этого года. Важное решение будет принято через два месяца, когда СМА объявит, необходимо ли более глубокое исследования его влияния на конкуренцию. Пока же мы сохраняем целевую цену AZN на уровне $62.Миронюк Евгений

ИК «Фридом Финанс»

Юнипро остается лучшей дивидендной историей в отрасли - Финам

- 25 мая 2021, 15:20

- |

Инвестиционная идея

«Юнипро» — компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт. Ключевой акционер — Uniper Russia Holding (83,73%).

ГК «Финам»

«Юнипро» выпустила из многолетнего ремонта 3-й энергоблок Березовской ГРЭС и с мая начала получать платежи за мощность в рамках ДПМ, которые компенсируют окончание четырех ДПМ.

За счет запуска генерирующего объекта менеджмент повысит дивиденды на 33%, до 18 млрд руб., хотя ранее ожидалось 20 млрд руб. Дивидендная доходность NTM 10% — лучшая в отрасли, при стабильной работе энергоблока она устойчива.

Восстановление энергорынка даст компании операционный леверидж. Энергопотребление в ЕЭС России повысилось с начала года примерно на 5% г/г, основная нагрузка пришлась на ТЭС.

Ключевые риски кейса — предъявление материнской компании Uniper договора о подчинении со стороны Fortum в конце 2021 г.

«Юнипро» — компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт. Ключевой акционер — Uniper Russia Holding (83,73%).

Мы рекомендуем «Держать» акции «Юнипро» с целевой ценой 2,87 руб. на 12 мес. Биржевая стоимость адекватна оценена, акции интересны как дивидендная история при лучшей доходности в отрасли.Малых Наталия

ГК «Финам»

«Юнипро» выпустила из многолетнего ремонта 3-й энергоблок Березовской ГРЭС и с мая начала получать платежи за мощность в рамках ДПМ, которые компенсируют окончание четырех ДПМ.

За счет запуска генерирующего объекта менеджмент повысит дивиденды на 33%, до 18 млрд руб., хотя ранее ожидалось 20 млрд руб. Дивидендная доходность NTM 10% — лучшая в отрасли, при стабильной работе энергоблока она устойчива.

Восстановление энергорынка даст компании операционный леверидж. Энергопотребление в ЕЭС России повысилось с начала года примерно на 5% г/г, основная нагрузка пришлась на ТЭС.

Ключевые риски кейса — предъявление материнской компании Uniper договора о подчинении со стороны Fortum в конце 2021 г.

Ожидается рост дивидендов Транснефти до 11087 рублей по итогам 2021 года - Финам

- 25 мая 2021, 15:08

- |

Рекомендованный размер дивидендов «Транснефти» в 9224,28 рубля на акцию оказался близок к 9250 рублям на акцию, о которых говорил менеджмент на конференц-звонке по результатам отчётности за год, в связи с чем мы не ожидаем, что данная новость повлияет на акции. Доходность выплаты может составить 6,5%.

Объём дивидендов может составить около 50% от нескорректированной чистой прибыли, которая на 11,7% ниже скорректированной.

Отличие между ними в первую очередь состоит в резерве под обесценения основных средств. Изначально инвесторы ожидали, что именно скорректированная чистая прибыль станет базой для выплаты дивидендов, как было по итогам 2019 года. Однако негатив от этого решения уже был отыгран в конце марта, когда менеджмент сообщил о данном решении.

ИГ «Финам»

Объём дивидендов может составить около 50% от нескорректированной чистой прибыли, которая на 11,7% ниже скорректированной.

Отличие между ними в первую очередь состоит в резерве под обесценения основных средств. Изначально инвесторы ожидали, что именно скорректированная чистая прибыль станет базой для выплаты дивидендов, как было по итогам 2019 года. Однако негатив от этого решения уже был отыгран в конце марта, когда менеджмент сообщил о данном решении.

По итогам 2021 года мы ожидаем роста дивидендов до 11087 рублей на акцию, что соответствует 7,8% дивидендной доходности. Причиной роста дивидендов станут индексация тарифов, смягчение ограничений ОПЕК+, а также отсутствие резервов под обесценение основных средств. На данный момент наша целевая по привилегированным акциям «Транснефти» составляет 175 535 рублей, что соответствует рейтингу «Покупать» и апсайду 23,2%.Кауфман Сергей

ИГ «Финам»

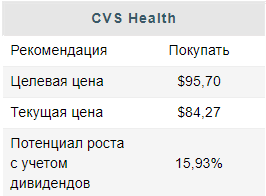

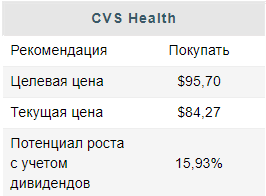

CVS Health - недооцененная сеть аптек и клиник - Финам

- 24 мая 2021, 18:26

- |

Инвестиционная идея

Мы рекомендуем «Покупать» акции CVS с целевой ценой $95,70. Потенциал роста от текущих уровней с учетом дивидендов составляет 15,93% в перспективе 12 мес.

ГК «Финам»

Краткое описание эмитента

CVS Health — американская фармацевтическая и медицинская компания, в сети которой насчитывается около 10 тыс. аптек и магазинов. В прошлом CVS Caremark Corporation, компания переименована в CVS Health в 2014 году. Бизнес включает в себя аптечные услуги, розничную торговлю, медицинские клиники в супермаркетах, а также собственную лабораторию цифровых инноваций, направленную на создание умных устройств и приложений. Сеть добавила в свой портфель и сегмент здоровой пищи, в том числе свежие фрукты и бренды органического питания. В конце 2014 года компания запретила продажу табачных изделий в своих магазинах и даже ввела собственную программу отказа от курения. CVS, стремясь продвинуть свою программу обучения пациентов, стала партнером IBM, чтобы использовать систему искусственного интеллекта Watson. У компании есть дочерняя клиника MinuteClinic, пациенты которой могут получить все: от прививок от гриппа до скрининга холестерина и диагностики инфекции мочевыводящих путей.

Факторы привлекательности

Нецикличная индустрия. Вне зависимости от ситуации на рынке данный сектор достаточно устойчив к любым колебаниям. Чувствительность акции к движениям рынка (бета) — 0,82. Добавьте неплохие по размеру для американского рынка дивиденды (2,37% от текущего ценового уровня), и перед вами — уместный кандидат для рассмотрения к добавлению в портфель.

Недооценка компании относительно многих конкурентов. Как можно заметить чуть ниже, на данный момент акции CVS торгуются со значительным дисконтом относительно большинства игроков в индустрии. Это делает компанию особенно привлекательной для инвесторов, ищущих недооцененные компании.

Мы рекомендуем «Покупать» акции CVS с целевой ценой $95,70. Потенциал роста от текущих уровней с учетом дивидендов составляет 15,93% в перспективе 12 мес.

Акции CVS на данный момент являются недооцененными относительно большинства компаний-конкурентов. Бизнес CVS можно назвать относительно нецикличным. Это вкупе с привлекательными дивидендными выплатами делает акции компании хорошей защитной историей. Инвесторам следует внимательно следить за рисками, связанными с данной компанией. Основными можно назвать относительно высокую закредитованность, а также низкие темпы роста выручки и EBITDA.Шамшукв Артемий

ГК «Финам»

Краткое описание эмитента

CVS Health — американская фармацевтическая и медицинская компания, в сети которой насчитывается около 10 тыс. аптек и магазинов. В прошлом CVS Caremark Corporation, компания переименована в CVS Health в 2014 году. Бизнес включает в себя аптечные услуги, розничную торговлю, медицинские клиники в супермаркетах, а также собственную лабораторию цифровых инноваций, направленную на создание умных устройств и приложений. Сеть добавила в свой портфель и сегмент здоровой пищи, в том числе свежие фрукты и бренды органического питания. В конце 2014 года компания запретила продажу табачных изделий в своих магазинах и даже ввела собственную программу отказа от курения. CVS, стремясь продвинуть свою программу обучения пациентов, стала партнером IBM, чтобы использовать систему искусственного интеллекта Watson. У компании есть дочерняя клиника MinuteClinic, пациенты которой могут получить все: от прививок от гриппа до скрининга холестерина и диагностики инфекции мочевыводящих путей.

Факторы привлекательности

Нецикличная индустрия. Вне зависимости от ситуации на рынке данный сектор достаточно устойчив к любым колебаниям. Чувствительность акции к движениям рынка (бета) — 0,82. Добавьте неплохие по размеру для американского рынка дивиденды (2,37% от текущего ценового уровня), и перед вами — уместный кандидат для рассмотрения к добавлению в портфель.

Недооценка компании относительно многих конкурентов. Как можно заметить чуть ниже, на данный момент акции CVS торгуются со значительным дисконтом относительно большинства игроков в индустрии. Это делает компанию особенно привлекательной для инвесторов, ищущих недооцененные компании.

Банк RBC понизил цель по Полиметаллу до 1,750P с 1,825P

- 24 мая 2021, 09:00

- |

Банк RBC понизил цель по Полиметаллу до 1,750P с 1,825P.

Цена Полиметалла на LSE 1705 пенсов.

Потенциал по данному таргету всего 2,5%.

Цена Полиметалла на LSE 1705 пенсов.

Потенциал по данному таргету всего 2,5%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал