прогноз по акциям

БКС Экспресс: Две крайности рынка — ВТБ и ФосАгро

- 21 апреля 2022, 13:02

- |

Потери акций с начала года к 20 апреля составляют более 60% — самый слабый результат из всех бумаг индекса. Мощные финансовые результаты 2021 г. померкли на фоне неопределенных перспектив, отсюда и обвал.

— За 2021 г. банк получил рекордную прибыль в 327,4 млрд руб. Норматив дивидендных выплат в 50% предполагал историческую доходность под 15% по котировкам на конец года.

ЦБ рекомендовал банкам отказаться от выплат на фоне риска снижения капитала банковской системы наполовину. Если мрачные оценки воплотятся, речь может идти о потере 3 годовых прибылей ВТБ. Прогнозируем все-таки менее серьезный итоговый размер ущерба. А пока, без учета переоценки капитала, компания торгуется за 0,4 P/BV. И даже при потере 50% собственных средств текущая рыночная оценка все равно будет занижена.

Тем не менее, если планка 1,8 коп. устоит, а разворотная свеча 19 апреля получит подтверждение в виде закрытия 20 апреля над 1,9 коп., настроения могут улучшиться.

На горизонте 2022 г. уровнем сопротивления выступает локальный пик апрельского отскока выше 2,6 коп. При его прохождении акция возьмет курс к 3,1 коп. Это значительные движения, предполагающие ход от текущих в 35–55%

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Есть ли перспективы у Роснефти?

- 21 апреля 2022, 11:59

- |

Не так давно с большей долей вероятности аналитики утверждали, что санкции не коснутся поставок российской нефти и газа в Европу. И вот заголовки новостей пестрят информацией, что новый пакет мер против России затронет сектор энергетики. 8 апреля уже было ЕС одобрил эмбарго на уголь и другое твердое топливо из России.

Нефть, похоже, уже томится в очереди на включение в следующий пакет санкций. Насколько точно Европа оценила последствия для себя, непонятно. Но из аргументов, приводимых парламентариями — необходимо остановить финансирование российской спецоперации на Украине, прекратив покупать российскую нефть. Тем не менее, наибольшая часть нефти из РФ в Европу поступает через нефтепровод «Дружба». Участок за пределами России принадлежит национальным компаниям Польши, Германии, Словакии, Латвии, Литвы и Белоруссии. Таким образом, помимо проблем с наличием самого ресурса и ростом цен на него, страны ЕС рискуют потерей дохода от транзитных поставок и нескольких тысяч рабочих мест.

( Читать дальше )

В каких компаниях можно ожидать высокие дивиденды за 2021 год?

- 21 апреля 2022, 11:09

- |

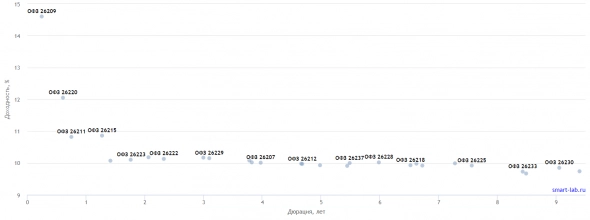

Доходности по ОФЗ продолжают плавно ползти вниз. Государственные облигации уже дают меньше доходности, чем когда Россия признала независимость ЛДНР, и еще ниже чем 24 февраля.

Поэтому упрощенный показатель привлекательной дивидендной доходности, который был в прошлом у рынка “выше 10%” снова становится актуальным. Другой вопрос, что инфляция сейчас около 17%, но это пока оставим за рамками обзора. Цены выросли в прошлом, а ожидаемые доходности где-то впереди.

Еще в марте мы делали список компании, которые с наибольшей и наименьшей вероятностью выплатят дивиденды.

( Читать дальше )

Конспект: Смартлаб онлайн с Озоном

- 21 апреля 2022, 04:24

- |

Ozon — это первая публичная компания, которая после длительного молчания эмитентов решила выступить в рамках Смартлаб Онлайн и рассказать про то как сегодня себя чувствует бизнес.

От Озона выступали Игорь Герасимов — финансовый директор и Мария Заикина — директор по B2B-маркетингу.

( Читать дальше )

Незначительный рост спотовых ставок аренды полувагонов в апреле: положительно для Globaltrans - Синара

- 20 апреля 2022, 20:12

- |

ЕС ввел запрет на экспорт российского угля начиная с 3К22. Также Украина, 5-й по размеру импортер российского угля, прекратила все его закупки с марта.

Европейские контрагенты, возможно, станут увеличивать запасы угля в 2К22 до ввода запрета. По факту пополнение запасов уже началось.

За 2М22 экспорт энергетического угля в Европу вырос на 33% г/г. Мы оптимистично настроены относительно рынка в ближайшей перспективе. Ставки должны поддержать финансовые показатели Globaltrans за 1П22.

В 3К22 логистика экспорта угля станет трансформироваться. России придется перенаправить около 60 млн т/г энергетического и коксующегося угля на другие рынки.

Существенная часть будет перенаправлена на Дальний Восток. Это означает снижение оборачиваемости вагонов из-за более длинных расстояний, что при прочих равных увеличит спрос на парк. Вместе с тем в 2П22 мы ожидаем волатильности ставок.

Наша оценка EBITDA Globaltrans на 2022 г. (24,5 млрд руб.; -14% г/г) уже учитывает волатильность ставок в 2П22. Наш рейтинг по акциям компании — «Покупать», целевая цена — 550 руб./ГДРСинара ИБ

Пообщались с компанией OZON. Взгляд на компанию и её акции.

- 20 апреля 2022, 19:31

- |

Вчера мы полтора часа общались с компанией OZON. Основные ответы давал финансовый директор компании Игорь Герасимов.

Делюсь личными впечатлениями.

Определенно, OZON — компания будущего. Никто на российском рынке не может похвастаться такими темпами роста выручки как OZON — среднегодовой темп роста выручки +61%, а торговый оборот (GMV) последние 2 года растет в среднем на 136% в год.

https://smart-lab.ru/q/OZON/f/q/MSFO/gmv/

Для начала небольшая преамбула.

( Читать дальше )

💧Русгидро: тихая гавань кризисных времен?

- 20 апреля 2022, 19:14

- |

Когда вокруг неопределенность и даже самые прибыльные в прошлом экспортеры оказываются под давлением, рискуя потерять часть рынков сбыта из-за санкций, инвесторы начинают искать истории, на которые кризис не окажет серьезного влияния. Сегодня мы постараемся разобраться, относится ли к таким историям Русгидро.

✅ Компанию выделяет из сектора электрогенерации сразу несколько факторов:

📌 Высокая доля низкоуглеродной генерации (81%), в основном за счет гидроэлектростанций;

📌 Нет материнских иностранных компаний, как у Энел и Юнипро, которые могут в текущих условиях свернуть российский бизнес;

📌 Нет сильной зависимости от ДПМ платежей, как у компаний из ГЭХ, например (ТГК-1, ОГК-2, Мосэнерго). Гидрогенерация сама по себе достаточно маржинальная, кроме того, Русгидро дополнительно получает деньги от государства напрямую через субсидии.

📌 По степени защищенности и диверсификации бизнеса ее можно сравнить только с ИнтерРао. Однако, Русгидро выгодно выделяется на ее фоне более щедрой дивидендной политикой.

( Читать дальше )

Взлет и падение НМТП: что происходит

- 20 апреля 2022, 17:13

- |

Прошла неделя с публикации идеи в НМТП (https://smart-lab.ru/company/mozgovik/blog/792292.php),акция успела слетать вверх на 30% и вниз на 20%, как будто Илон Маск готов купить весь порт, а потом передумал.

Стоит отметить, что объемы были достойные, не смотря на то, что голубые фишки валяются на полу вместе с индексом Мосбиржи.

Новостная лента пестрит ужасными новостями из блумберга о падении на 25% экспорта нефти через Порты — разберемся так ли это, почему не надо паниковать и что изменилось?

( Читать дальше )

Идея на акции Johnson&Johnson показала рост +38,27%

- 20 апреля 2022, 14:28

- |

Считаем, что сейчас благоприятные условия для продажи акций компании Johnson&Johnson (JNJ US). С момента включения в наш фокус-лист по акциям данная идея выросла на +38,27%. Краткосрочный потенциал роста цены за акцию, по нашей оценке, ограничен.

( Читать дальше )

Газпром нефть: для внутреннего рынка и на экспорт

- 20 апреля 2022, 13:14

- |

В 2021 году добыла 101,4 млн тонн нефтяного эквивалента, из них нефти и конденсата — 61,96 млн тонн, газа — 47,84 млрд куб. м. Газ в полном объеме реализуется в РФ и поэтому не подвержен внешнеторговым ограничениям. 43,5 млн тонн нефти, или 70% от всего объема ее добычи, перерабатывается на предприятиях компании в различные нефтепродукты.

💡 Оставшийся объем нефти экспортируется. Большая часть полученных нефтепродуктов также реализуется в России, в том числе через собственную сеть из более 2000 АЗС и нефтебаз. Кроме этого, Газпром нефть реализует судовое топливо и авиационный керосин напрямую судоходным и авиакомпаниям через собственную сбытовую сеть в крупнейших морских портах и аэропортах.

📈 В 2021 году компания реализовала более 26 млн тонн, или 60% нефтепродуктов, через собственные каналы сбыта. Это защищает доходы компании от возможных внешнеторговых ограничений, а также существенно повышает операционную маржинальность. На долю экспортных доходов приходится 24% от продажи нефти и 20% от продажи нефтепродуктов, которые компания поставляет потребителям в Европе и в Азиатско-Тихоокеанском регионе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал