прогноз по акциям

Баффет не догоняет индекс S&P500

- 23 января 2022, 17:54

- |

На текущей коррекции все чаще начинают вспоминать Баффета, как и некоторых других долгосрочных инвесторов.

«Не являясь профессиональным инвестором не пытайтесь обогнать индекс» и все такое, как завещал дедушка Баффет :)

Почти все же помнят, что у него в среднем 20% годовых за последние 55 лет.

Инфу брал с баффет.онлайн, выборочно сверял, вроде все верно. За 2021 еще не отчитались полностью, как я понял. Поэтому без 2021.

Когда-то он очень хорошо обгонял индекс S&P500. Но вот последние много лет уже нет. Об этом мало кто знает, судя по всему.

Хотелось бы быть неправым, поправьте если что.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 34 )

Сбер. Вышел фонд, избушки пострадали, отыгрываются на толпе.

- 23 января 2022, 14:55

- |

23 января. Итоги торговой недели 17-21 января 2022 года.

Факты. Сбер продали 1850мр, фьючерс продали 2250мр, АДР продали 9700мр. ГП продали 2900мр.

Интерпретация. Крайне любопытная игра происходит в Сбере последние дни. Буржуи выходят с рынков РФ, сильно продают.

Продажи начались 13 января. Достоверно известно, что выходит американский фонд — буржуй-спекулянт. Подробности www.forbes.ru/finansy/452987-kak-rossijskij-rynok-prisel-k-volne-marzin-kollov-i-polucili-li-investory-peredysku .

Буржуи продавали, покупали толпа и избушки. Последние покупали, исполняя свои обязанности МаркетМэйкера (ММ). Думаю, половину выкупила толпа (радостно покупая подешевевшее по 255-245-235), а вот вторую половину купили избушки. Избушки знают, что будет дальнейшее снижение всех рынков (ФРС объявило о новой ДКП — Денежно-Кредитной Политике; началось QT — количественное ужесточение; сворачивается КУЕ, до марта закончится; планируется увеличить ставку ФРС). Поэтому покупки на уровнях 260-230 — плохая инвестиция, им нужно срочно продать купленное.

С 19 января избушки организовали отскок (только в РФ, на АДР его не было, по объемам естественно). Сначала 19 января до 9-00 пробили Сбер вниз до 220 (на это потребовалось всего 500мр), этим ввели толпу в ступор. Затем подняли цену до 244, началась раздача и покупки толпы. Далее 20 января заброс вверх на новости о байбеке Сбера, достигли 264. Толпа радостно покупает высокодивидентную бумагу.

( Читать дальше )

НЛМК, обновленный прогноз с учетом опер. результатов за 4-й квартал 2021 года с дивидендами 33% годовых

- 22 января 2022, 18:54

- |

На этой недели НЛМК опубликовал спорные операционные результаты, где средние цены на продукцию ожидаемо снизились, но продажи значительно выросли +5% ко 2-у довольно удачному кварталу и +8% к 3-у кварталу при этом я закладывал +5% кв/кв. Попробуем разобраться сможет ли рост продаж компенсировать снижение цены, тем более НЛМК начал подтягиваться к высоким стандартам раскрытия информации для инвесторов и предоставила отдельный датабук по операционным результатам за последние 10 лет.

Подгрузим его в базу данные ClickHouse и построим дашборды в Grafana.

( Читать дальше )

Еще пару слов про акции VK и их valuations

- 22 января 2022, 14:51

- |

Я тут писал уже логику продаж VK, что продажи обоснованные, что прибыли там можно не увидеть, т.к. основный акционер там теперь совершенно нерыночный и т.п. В то же время решил тут вчера на коленке посчитать стоимость всех бизнесов, входящих в ВК. У меня получилось, что даже самая консервативная оценка дает EV в 2 раза выше текущей цены VK. Если оценить не консервативно, а просто нормально, оценка VK будет в 2,5-3 раза выше текущей.

Ну то есть вопрос в том, станет ли ВК теперь неким аналогом например ИнтерРАО в Интернет секторе.

Рентабельность EBITDA X5 увеличилась в четвертом квартале до 6,8% - Велес Капитал

- 21 января 2022, 21:27

- |

По итогам квартала рост LFL-продаж ускорился до 9% против 4,8% в предшествующем периоде. Компания достигла поставленной цели обеспечить рост выручки в 2021 г. не менее 10% г/г. В начале 2021 г. динамика продаж пока также остается сильной с ростом выручки на уровне 14,9% г/г и LFL на 8,6%. Менеджмент X5 ожидает, что рентабельность EBITDA в 4К будет не ниже уровня сопоставимого периода 2020 г., а за 2021 г. окажется равной или выше 7,3%. Наш текущий прогноз предполагает рентабельность EBITDA группы в 4К 6,8%. Наша рекомендация для акций X5 остается «Покупать» с целевой ценой 3 152 руб. за бумагу.

Чистые продажи X5 в 4К выросли на 14,9% г/г до 605,4 млрд руб., что выше нашего прогноза. По итогам всего года рост чистых продаж составил 11,4% г/г при цели компании обеспечить рост выручки не менее 10% г/г. Сопоставимые продажи увеличились на 9% при росте среднего чека на 7,3% и трафика на 1,5%. Как мы писали в нашем прогнозе, ускорение продовольственной инфляции до двузначных значений в 4К способствовало опережающему росту среднего чека. Ритейлер вполне успешно перекладывал инфляцию на полку, благодаря чему удалось достигнуть высоких результатов. Совокупная торговая площадь выросла на 7,3% г/г, что немного выше нашей оценки в 7%. Количество дискаунтеров Чижик на конец года достигло 72, а в 2022 г. планируется открыть еще 300 таких магазинов. В данный момент дискаунтеры показывают лучшие результаты по плотности продаж среди форматов X5. Компания обновила уже 25% Пятерочек и 23% Перекрестков, продолжая отмечать в обновленных магазинах более высокие показатели LFL и NPS. Среди основных офлайн-форматов особенно благоприятным период стал для сети Пятерочка, которая даже укрепила позиции на фоне новых ограничений в ноябре. Сеть Перекресток, у которой около половины магазинов находиться в торговых центрах, напротив, подверглась в этот период определённому давлению.

( Читать дальше )

TSMC на текущий момент торгуется с дисконтом 24,4% относительно аналогов - Финам

- 21 января 2022, 21:17

- |

Мы сохраняем рекомендацию «Покупать» для ADS TSM и повышаем целевую цену с $ 140,00 до $ 175 на январь 2023 года, что соответствует потенциалу 24,41% без учета дивидендов.Ковалев Александр

ФГ «Финам»

VK Company Limited в ожидании новой стратегии - Финам

- 21 января 2022, 21:07

- |

Уже прежнее руководство объявило о фокусе стратегии на социальных сетях, в первую очередь — на основном бренде VK.com, мы полагаем, что новый акционер и новое руководство выбирают тот же курс. Однако VK пока не создала продуктов, которые можно было бы противопоставить WhatsApp и Telegram в случае массовой аудитории и TikTok для младших поколений. Основным драйвером роста стоимости акций, которые находятся сейчас на рекордно низком уровне, может стать возможное озвучивание новой стратегии, в случае разворота к фондовому рынку и удовлетворения ожиданий относительно дивидендной политики.Делицын Леонид

ГК «Финам»

( Читать дальше )

Операционные результаты Распадской порадовали инвесторов - Открытие Инвестиции

- 21 января 2022, 18:18

- |

В то же время по нашим оценкам финальные дивиденды компании могут оказаться на уровне 60–70 рублей, что больше чем совокупные выплаты за первые 9 месяцев 2021 года».Павлов Алексей

«Открытие Инвестиции»

С начала 2022 года акции «Распадской» подешевели на 10,3%, за последние 12 месяцев — +166%%, за 5 лет — +378%, с начала листинга в 2006 году — прибавили 580%.

Консенсус-оценка рынка. По акциям «Распадской» 3 рекомендации «покупать», 0 — «держать», 0 — «продавать», свидетельствуют данные в терминале Bloomberg. При этом 12-месячный консенсус-таргет составляет 682,5 руб., что предполагает рост от текущей цены (422,5 руб.) на 61%.

Дивиденды. В настоящий момент дивидендная доходность акций «Распадской» из расчета всех выплаченных за последние 12 месяцев дивидендов составляет 12% (12-месячная дивидендная доходность). Индикативная дивидендная доходность (по последнему дивиденду в годовом исчислении) составляет 13,3% с учетом цены акции 421,16 руб. на момент расчета. Прогнозная дивидендная доходность на 2022 год составляет около 16%.

Сбудутся ли мечты акционеров Газпрома?

- 21 января 2022, 18:04

- |

Про ралли в мировых ценах на газ и высоких дивдендах Газпрома через полгода знают уже все, но быстренько повторим:

1. Цены на газ в Европе чувствуют себя неплохо (в рублях график интереснее, чем в долларах)

2. Ситуация по запасам хуже некуда, такого не было никогда. Судя по слухам осенью отмаржинколили Тимченко (газ по 2000 баксов), в декабре Uniper (газ по 1500 баксов), но цена ниже 900 что-то никак не уходит

( Читать дальше )

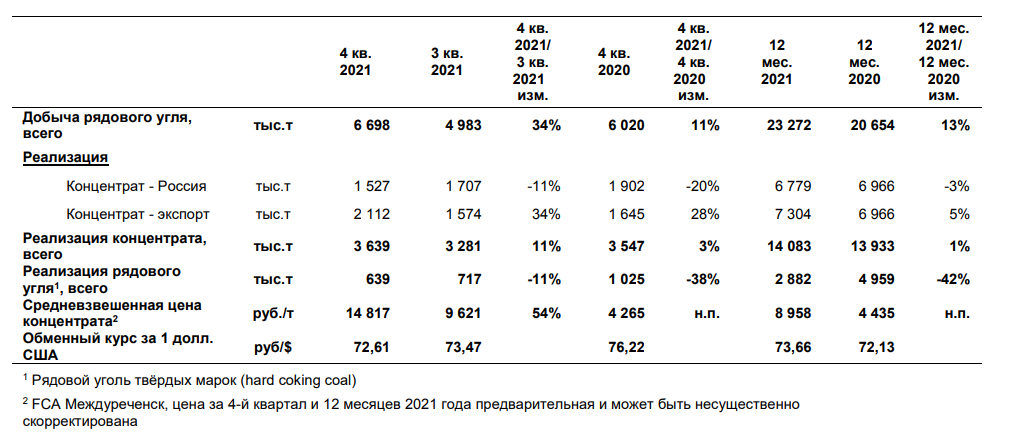

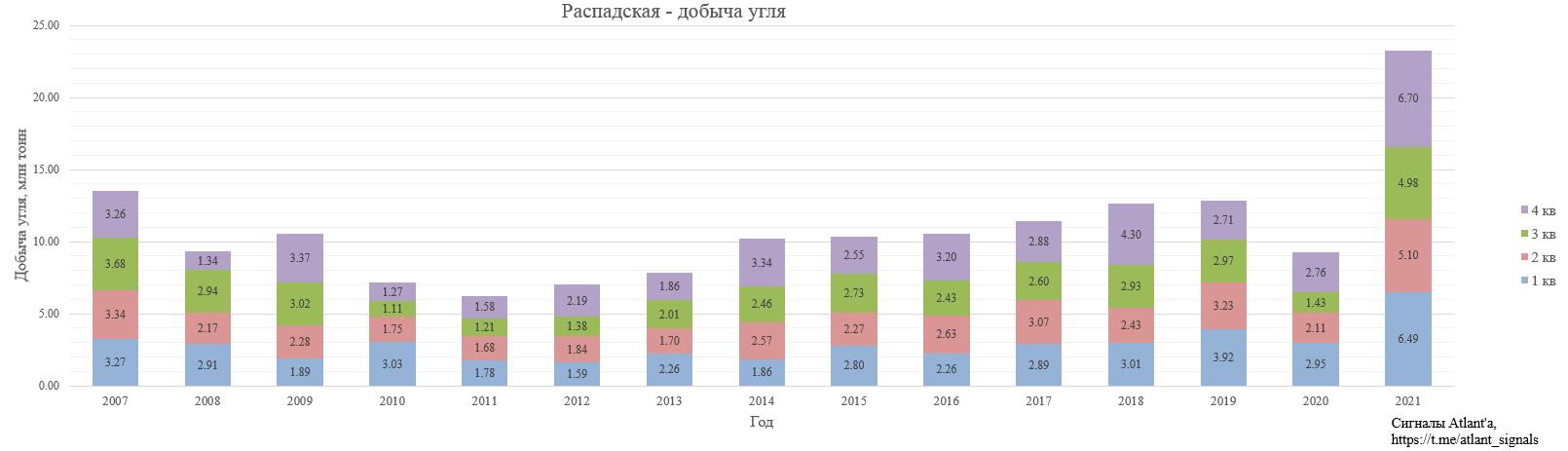

Распадская. Обзор операционных показателей за 4-й квартал 2021 года. Прогноз дивидендов

- 21 января 2022, 17:59

- |

Распадская опубликовала производственные результаты за 4-й квартал. В итоге мы впервые увидели годовой результат с учетом, купленной в прошлом году компании Южкузбассуголь.

Суммарный объем добычи предприятиями Компании составил 6,7 млн тонн в отчетном периоде (+34% кв/кв), что в основном обусловлено выходом шахт «Распадская», «Осинниковская» и «Ерунаковская-VIII» из перемонтажей. Увеличение добычи продемонстрировали все активы, кроме шахты «Усковская», вышедшей в перемонтаж в конце года.

При этом относительно прошлого года у объединенной компании добыча выросла на 11%.

Если сравнивать с результатами до покупки ЮКУ, то рост относительно прошлого года составляет 142%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал