пузырь

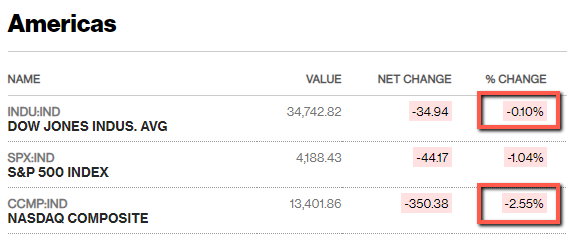

Рынок акций США подает признаки 2000 года

- 11 мая 2021, 10:14

- |

Nasdaq -2.55%, Dow -0.1%.

На картинке ниже отмечены дни, когда индекс высокотехнологических компаний Насдак падает на 2,5% и более, а индекс голубых фишек Dow снижается менее 0,15%. За последние 20 лет не было ни разу, чтобы индексы расходились так сильно. Подобные расхождения наблюдались максимально часто на пике пузыря технологических компаний в 2000 году, после которого индекс Насдак упал на 80%.

Как думаете, сильно звизданется на этот раз?

- комментировать

- ★5

- Комментарии ( 35 )

Dogecoin по капитализации занял 4 место

- 04 мая 2021, 19:10

- |

Ну шутка и шутка ничего, но теперь это не шутка, а очень серьезно.

Единственная особенность, что Dogecoin пользовался с самого начала поддержкой и симпатией Илона Маска, но и что…

Есть ли пузырь на фондовом рынке США?

- 04 мая 2021, 10:33

- |

Объем торгов в долларовом выражении как на NADAQ, так и на NYSE резко вырос, к примеру, в нынешнем году среднедневной объем торгов выше, чем в 2019 г. на 70%!

Кроме того, за прошлый год объем оборота на NASDAQ в акциях вырос по отношению к 2019 г. примерно в два раза, а в первые месяцы 2021 г. среднедневной оборот поднялся еще на 80% по отношению к 2020 г.

( Читать дальше )

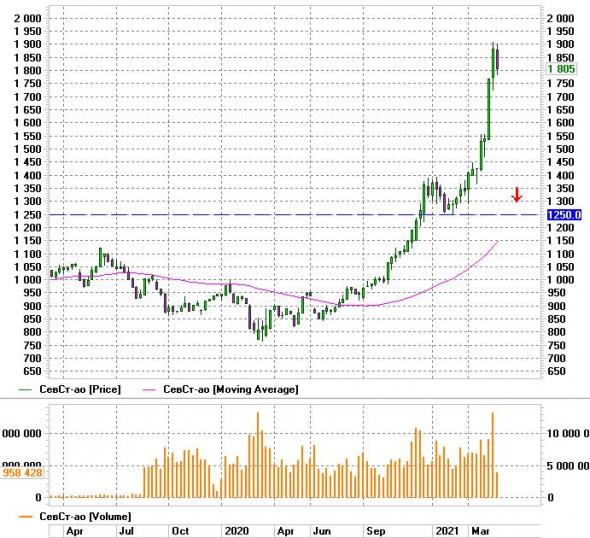

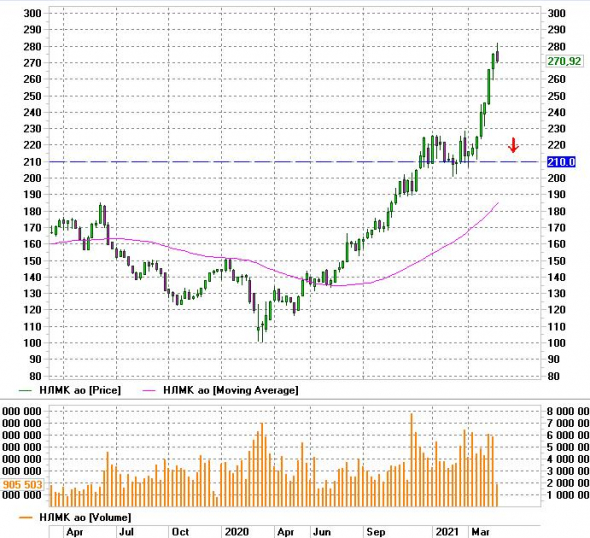

Пузырь в недвижимости в одной картинке

- 25 апреля 2021, 22:58

- |

Это не пузырь! Просто ПИК объявил о производстве электромобилей на солнечных панелях, защищающих от ковида!!))

Строительная компания быстрее индекса в 8 раз. Это ли не пи**ец, друзья?))

Кран, бетономешалка и толпа таджиков — это все, что нужно для успеха в современной России. Какой искусственный интеллект? Какая бигдата? Я вас умоляю! Экономика каменного века))))

Как правильно покупать, когда всё упадет!

- 23 апреля 2021, 21:41

- |

Пузыри. Мое выступление на онлайн Марафоне FINVERSIA

- 22 апреля 2021, 11:06

- |

( Читать дальше )

Пузыри. Железные дороги в Англии

- 19 апреля 2021, 10:47

- |

Паровой двигатель стал одним из самых существенных изобретений человечества. В немалой степени именно это изобретение сделало возможность дальнейшей индустриализации, массового производства и конечно общественного транспорта. Благодаря паровозам и железным дорогам многократно выросли перемещения людей, оборот товаров и развитие целых регионов. Влияние этого изобретения сыграло колоссальную роль, но не менее колоссальную роль оно сыграло и на инвесторов.

Первая железная дорога в Англии возникла уже спустя пять лет, после изобретения парового двигателя, и в этот год парламентом было утверждено 6 проектов. Но в 1825 году из-за латиноамериканской лихорадки разразился кризис, и следующая дорога появилась только 1831 году, которая связала Ливерпуль и Манчестер (Liverpool&Manchester Railway LMR). Ее появление окончательно уничтожило скепсис, который был в самом начале. А такого скепсиса хватало. Вполне серьезно считали паровозы распугают коров, которые перестанут давать молоко, куры не будут нести яйца, а на скорости 15 миль в час людей разорвет на части.

( Читать дальше )

Собакены: много иксов не бывает

- 16 апреля 2021, 18:57

- |

Рост с $0.0011 за год, в какой-то момент превысил 400х, причем большая часть этого роста буквально на несколько часов вертикального движения пришлась, практически безоткатного. Нет особого сомнения, что кто-то очень не бедный, приватизирует эту криптовалюту (не будем показывать на Илона Маска), быть может в составе группы. Какое рациональное зерно в этом, учитывая принципиальную неограниченность эмиссии? Может просто показать хотят, что могут творить настоящий беспредел. Выносить маржинальных шортистов, как в случае шорт-сквиза GME как мне кажется тут просто не прибыльно, а риски запредельные.

Можно ли аккуратно лопнуть пузырь?

- 15 апреля 2021, 21:12

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал