SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

пут опцион

Диверсификация как способ сохранить честно нажитое

- 15 мая 2022, 18:05

- |

Так, ну что?! Признавайтесь, кто из вас ожидал бакс после 120ти на 63??)))

Подозреваю, что никто!

А я тем временем расскажу про то, где же спрятать непосильно нажитое от экспроприации внутри и снаружи. Кто бы мог подумать, что дойдет до того, что опасно будет прятать как снаружи, так и внутри?!

Я потихоньку открываю счета и карты в соседних государствах: в Узбекистане уже есть карточка и счет (кстати, вклады валютные там под 4%!), скоро лечу в Армению. В Турцию пока не хочу — слишком там офигевший главный экономист Европы сидит (Эрдоган).

Идея у меня такая — распихать сейчас непосильно нажитое по нескольким дружественным государствам и тем временем на небольшую часть портфеля продавать ближайшие путы на индекс S&P с целью заработать 15-20% годовых, так как торопиться некогда — вряд ли нам стоит ждать обновления максимумов по любым индексам.

Российский рынок я сейчас не рассматриваю, он скорее мертв, чем жив.

Подозреваю, что никто!

А я тем временем расскажу про то, где же спрятать непосильно нажитое от экспроприации внутри и снаружи. Кто бы мог подумать, что дойдет до того, что опасно будет прятать как снаружи, так и внутри?!

Я потихоньку открываю счета и карты в соседних государствах: в Узбекистане уже есть карточка и счет (кстати, вклады валютные там под 4%!), скоро лечу в Армению. В Турцию пока не хочу — слишком там офигевший главный экономист Европы сидит (Эрдоган).

Идея у меня такая — распихать сейчас непосильно нажитое по нескольким дружественным государствам и тем временем на небольшую часть портфеля продавать ближайшие путы на индекс S&P с целью заработать 15-20% годовых, так как торопиться некогда — вряд ли нам стоит ждать обновления максимумов по любым индексам.

Российский рынок я сейчас не рассматриваю, он скорее мертв, чем жив.

- комментировать

- ★1

- Комментарии ( 23 )

Опционщики: почему пут на SPYF 6.22 325-м страйком у нас стоит 5п, а в америке такой же пут на SPY стоит примерно 1п???

- 15 мая 2022, 17:58

- |

Что такое пут опцион и как на этом зарабатывают миллиарды ?

- 22 апреля 2020, 17:10

- |

Пут опцион один из мощнейших инструментов хеджирования рисков на фондовом рынке. Особенно это актуально сейчас, когда рынок находится в большом и затежном пике из которого мы еще не скоро выйдем. Как позинить свои риски и сохранить капитал? Сегодня я на простых примерах расскажу что такое опцион пут и как с ним работать.

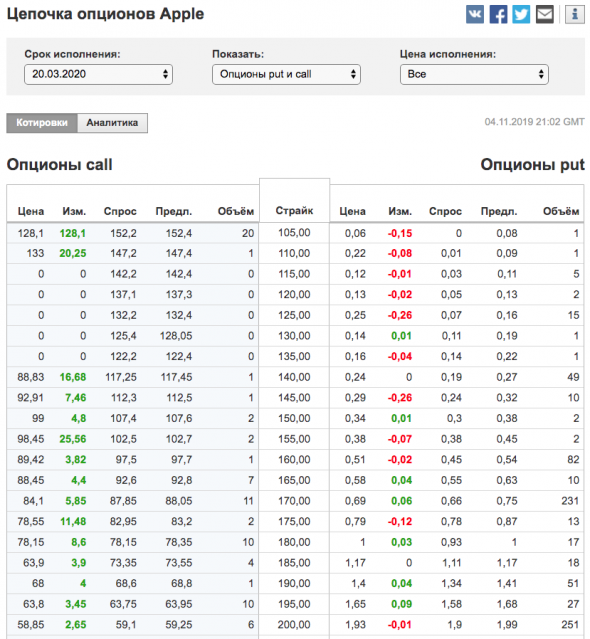

Имея 20 000$, я могу продать 1 опцион пут на Apple со страйком 200 за 190 долларов и не получу маржин колл ни при каких обстоятельствах. Верно?

- 05 ноября 2019, 17:25

- |

В поисках грааля. Продолжение.

- 27 мая 2018, 16:08

- |

Итак, закупились мы 70-дельтовыми путами РТС, 100 шт, сидим — боимся, как бы дальше наверх не попёрло. Дельта соответственно 70, даже железные коровинские яйца и те вспотеют. Сами-то путы нам на… не нужны, нам бы профита. Но нет, всё в порядке, угадали, пошёл откат. 500 п. движения по БА — 25 К профита (7% на ГО). Тут бы и закрыться. Но мы же не про деньги, нам грааль нужен, поэтому постепенно, да, хоть бы и сразу, фиксанём часть прибыли продажей недельных на ЦС. Недельных нужно продать не равное количество, а только так, чтобы тетту обнулить. Ясно, что кроме ЦС, в недельных мяса( тетты ) мало, поэтому 50 — дельтовых недельных штук 40 будет в самый раз. Позиция выходит такая: всё ещё сильно минус дельта, 0 гамма, + вега. Теперь рассматриваем сценарии на понедельник:

1. Если будем стоять, или вяло расти по БА, вола может протухнуть. Неприятность в том, что вега у нас сильно +. Хотя такой сценарий имеет вероятность процентов 30, всё же, на случай, если какая- нибудь б… снова будет лопотать про отмену санкций и инвестиции, мы готовы допродать недельных ещё штук 30, тогда риски по +веге перекроются теттой от недельных и мы получим плановую прибыль.

( Читать дальше )

1. Если будем стоять, или вяло расти по БА, вола может протухнуть. Неприятность в том, что вега у нас сильно +. Хотя такой сценарий имеет вероятность процентов 30, всё же, на случай, если какая- нибудь б… снова будет лопотать про отмену санкций и инвестиции, мы готовы допродать недельных ещё штук 30, тогда риски по +веге перекроются теттой от недельных и мы получим плановую прибыль.

( Читать дальше )

Финансовый подход в решение жизненных дилемм.

- 06 сентября 2017, 06:47

- |

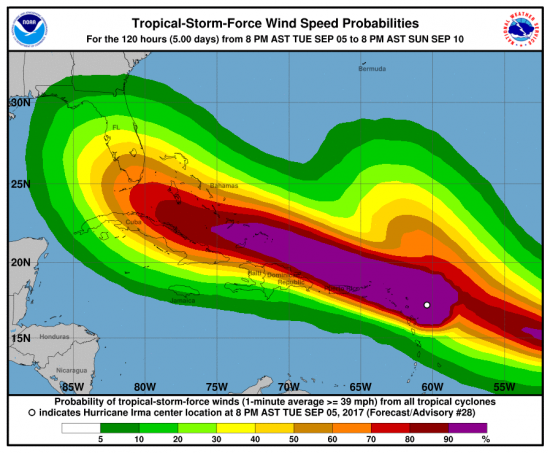

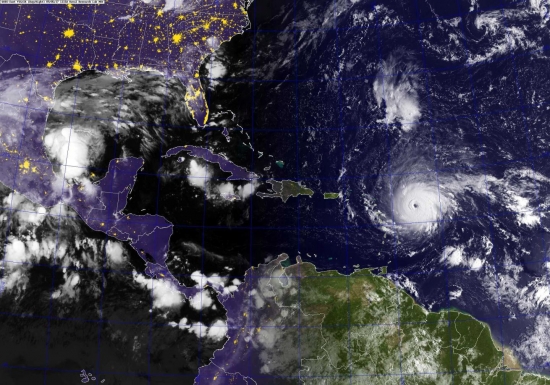

Так вышло, что это лето я провожу недалеко от Майами. И вот недавно к нам в гости собралась «грозная девушка» Ирма.

Я наблюдаю за ним уже неделю и сразу же узнал, как только ураган уже разогнался до высшей, 5й категории.

Более того, он стал настолько большим, что его видно из космоса и он дает сигналы на сейсмодатчики, как миниземлетрясение..

( Читать дальше )

Страхуем покупку опционом (продолжение)

- 15 августа 2016, 12:22

- |

В прошлом топике в качестве примера рассматривалась компания Nu Skin Enterprises Inc. , которая c декабря 2015 и по август 2016 успела упасть и значительно вырасти.

Сегодня посмотрим на другою компанию, которая еще не показала такого же роста капитализации, но на ее примере можно увидеть как пут сохраняет сердечные нервы :) пока она в опале.

Компания достаточно известная — Staples Inc. — мировая сеть продаж товаров для офиса.

На текущий момент:

Результат по акциям $0

Результат по опционами -0.92+1.35-1=+1.43

Дивиденды +0.24

Итого +$1.67

Всегда ли покупается защитный опцион. Нет. Обычно это делается либо при угрозах ближайших коррекций, либо в зависимости текущего положения компании и ее оценки рынком.

Возможно возникнет вопрос — А если компания хорошая и есть уверенность, что в любом случае она будет стоить намного дороже, так зачем вообще связываться с опционом?

( Читать дальше )

Сегодня посмотрим на другою компанию, которая еще не показала такого же роста капитализации, но на ее примере можно увидеть как пут сохраняет сердечные нервы :) пока она в опале.

Компания достаточно известная — Staples Inc. — мировая сеть продаж товаров для офиса.

На текущий момент:

Результат по акциям $0

Результат по опционами -0.92+1.35-1=+1.43

Дивиденды +0.24

Итого +$1.67

Всегда ли покупается защитный опцион. Нет. Обычно это делается либо при угрозах ближайших коррекций, либо в зависимости текущего положения компании и ее оценки рынком.

Возможно возникнет вопрос — А если компания хорошая и есть уверенность, что в любом случае она будет стоить намного дороже, так зачем вообще связываться с опционом?

( Читать дальше )

Как защитить свою инвестиционную покупку опционом.

- 12 августа 2016, 15:43

- |

Во-первых, прежде чем говорить о страховке купленных акций, необходимо отметить — главное не механизмы и переплетения опционных транзакций, а надежность и высокая перспектива роста акций конкретной компании.

Итак, опционных стратегий множество, и в одной из них пут выступает в качестве страховки от кратковременного падения капитализации компании. Конечно можно обойтись и без опциона, но с ним в периоды коррекций как то спокойнее и прибыльней.

Сама стратегия защиты достаточно проста:

купили акции

купили пут опцион

если цена идет вниз, продаем опцион и покупаем с другой датой и/или с другим страйком следующий пут.

если цена идет в правильном направлении, продаем (или даем истечь) опцион и покупаем с другой датой и/или с другим страйком следующий пут

Пример, можно посмотреть на графике цены и сделок компании Nu Skin Enterprises Inc.

( Читать дальше )

Итак, опционных стратегий множество, и в одной из них пут выступает в качестве страховки от кратковременного падения капитализации компании. Конечно можно обойтись и без опциона, но с ним в периоды коррекций как то спокойнее и прибыльней.

Сама стратегия защиты достаточно проста:

купили акции

купили пут опцион

если цена идет вниз, продаем опцион и покупаем с другой датой и/или с другим страйком следующий пут.

если цена идет в правильном направлении, продаем (или даем истечь) опцион и покупаем с другой датой и/или с другим страйком следующий пут

Пример, можно посмотреть на графике цены и сделок компании Nu Skin Enterprises Inc.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал