разработка алгоритма

Немного науки в трейдинге

- 06 сентября 2021, 12:04

- |

Убытки всегда сопровождают трейдера, убыток по стопу или постоянный будет всегда временный, если в будущем прибыль его заменет.

Еще раз не важно частые у вас убытки по стопу или плавающий постоянный, если со временем этот убыток станет прибылью, ОН ВРЕМЕННЫЙ.

Для чего понимать что есть временные убытки и убытки постоянные, для анализа стратегий .

Стратегия которая генерирует временные убыток, должна быть подсчитана глубина временного убытка.

Стратегии которые генерируют постоянный убыток, должны быть прерваны и изменены для перехода во временные убытки.

- комментировать

- Комментарии ( 3 )

Какая трендовая ТС лучше?

- 04 сентября 2021, 21:30

- |

Привожу примеры эквити 2-х разных трендовых ТС.

Какая из них перспективнее, какую лучше торговать?

1.

( Читать дальше )

Снова о корреляциях

- 03 сентября 2021, 10:31

- |

Берём временной ряд цен на активы с низкой корреляцией. Они двигаются вверх-вниз.

Их отслеживает индикатор (любой, в данном случае это не важно). Время от времени индикатор, на основании движения цены, выдаёт сигналы вверх-вниз.

И иногда бывает так, что по этому индикатору все или почти все низкокоррелированные временные ряды встают в одну сторону (совпадение или проявление той самой связанности, которая не до конца устранена?)

Как называется этот резонанс? Будет ли он происходить, если вместо низкой корреляции поставить 0 (нулевую)?

Сколько проверяется система в реальных торгах?

- 01 сентября 2021, 10:04

- |

Допустим, Вы сделали алгоритм.

Проверили его на прошлых данных.

Запустили в работу.

Сколько времени он должен проработать на настоящих торгах, прежде чем Вы решите, что он годный?

Что является основанием для его досрочного снятия с пробега?

О продолжительности просадки

- 30 августа 2021, 17:16

- |

Кто имеет представление, какая продолжительность просадки является приемлемой для трендовой ТС на дневках?

Например, 1-2 месяца — это, понятно, приемлемая.

А если 5 месяцев?

Можно ли для этого иметь ориентиры не «по вкусу», а по каким-то матмоделям?

Какой должна быть продолжительность просадки у трендовой ТС, чтобы Вы отказались от неё или серьёзно что-то поменяли?

Контр-трендовый Сталинград

- 30 августа 2021, 08:41

- |

Контр-трендовики, объясните: как правильная контр-трендовая система должна отрабатывать вот такой выраженный тренд?

Если скажете «Пересиживать убыток», я выйду в окно. :)

Как собрать большой портфель инструментов с нулевой корреляцией

- 29 августа 2021, 14:25

- |

Выскажу предположение, как можно это сделать. Это именно предположение, поэтому там могут быть ошибки.

Берём 30 акций.

Первую завершённую зелёную (прости, Гусев) свечу считаем началом растущего тренда.

Первую завершённую красную (прости, Гусев) свечу считаем началом падающего тренда.

Открываем сделки в лонг и в шорт, по одним и тем же принципам.

У нас получается широко диверсифицированный портфель, но он составлен из инструментов с высокой корреляцией.

Как же нам её убрать?

А вот как: ввести ещё один параметр. А именно: считать началом восходящего тренда не каждую зелёную свечу, а только длиной >X, а началом нисходящего не каждую красную свечу, а тоже только длиной >X.

Акции, двигаясь примерно одинаково каждый день по знаку, в то же время не обеспечивают даже близко равенства приращений по каждой бумаге каждый день и обязательного пробития нашего контрольного диапазона.

А ведь этот Х можно ещё и сделать переменным...

( Читать дальше )

Как определить достаточную доходность для плечевой ТС?

- 29 августа 2021, 11:10

- |

Стало уже общим местом говорить, что доходность 20% в год для торговли без плечей — это достойно.

Но возникают вопросы:

1. Откуда взялось это число?

2. Чем оно обосновано?

3. Можно ли на основе этого числа строить ожидаемую доходность для «плечевых» систем: для 5 плеча — 100% годовых, для 10 плеча — 200% годовых?

4. Как быть с портфелями, в которых высокая волатильность достигается не за счёт плеча, а за счёт подбора высокоподвижных бумаг третьего эшелона?

Как вы делаете десятки и сотни систем?

- 26 августа 2021, 11:04

- |

Иногда читаю: «Сделал десять систем на Si» или «Сделал 100 систем для разных инструментов».

Это что, так просто — наделать 100 зарабатывающих систем?

Я за все годы только 1 устраивающую систему сделал: идея + набор зарабатывающих параметров.

Может быть мы под системами подразумеваем совсем разные вещи?

То есть те, кто говорят, что сделали 50 систем — может сделали тоже 1 систему и 50 наборов параметров или применили, в каждом случае, 50 разных индикаторов?

Тогда, получается, что это 50 настроек, а не 50 систем.

Кто может это разъяснить?

Теория хаоса. Или как я почувствовал себя Эдвардом Лоренцом.

- 10 августа 2020, 12:01

- |

Она категорически чувствительна к начальным условиям.

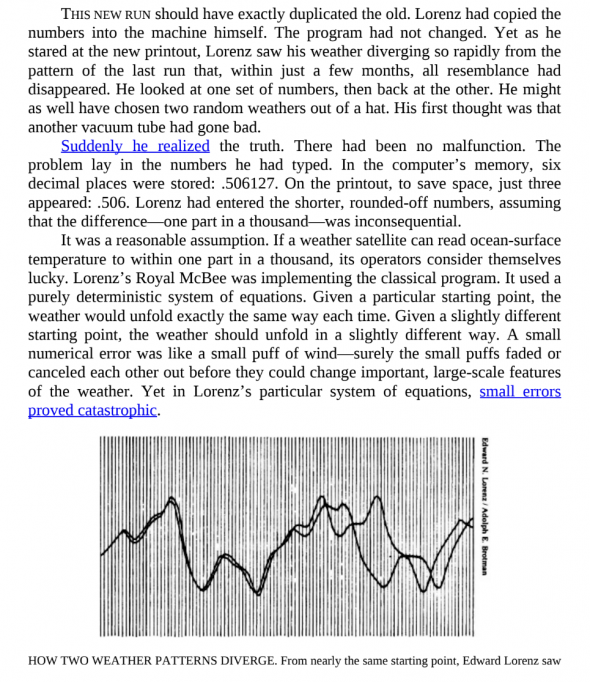

На картинках обычно это представляют так:

Как нам рассказывают различные источники, непосредственно столкнулся с этим американский ученый Эдвард Лоренц, основоположник теории хаоса.

Вот что об этом пишет Джеймс Глейк в книге «Chaos: Making a New Science»:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал