распадская

Распадская - добыча угля в 1 п/г +31%

- 26 июля 2019, 12:58

- |

полугодие 2019 года:

В 1 полугодии 2019 года добыча на всех предприятиях Компании составила 7,1 млн тонн рядового угля (+31% г/г). Увеличение произошло в основном за счет планового перехода шахты «Распадская» на добычу угля тремя лавами, работы разреза «Распадский» на высоких нагрузках в 1 квартале 2019 года, а также развития участка открытых горных работ на шахте «Распадская-Коксовая». Существенный вклад в увеличение добычи также оказал запуск лавы на участке подземной добычи шахты «Распадская-Коксовая».

Объем реализации угольного концентрата увеличился на 16% г/г и составил 4,1 млн тонн. Основной причиной роста реализации стали усилия Компании по максимизации отгрузок на экспорт (+20% г/г). Реализация рядового угля показала рост на 57% г/г за счет увеличения отгрузок коксующихся углей премиальных марок ОС и К.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

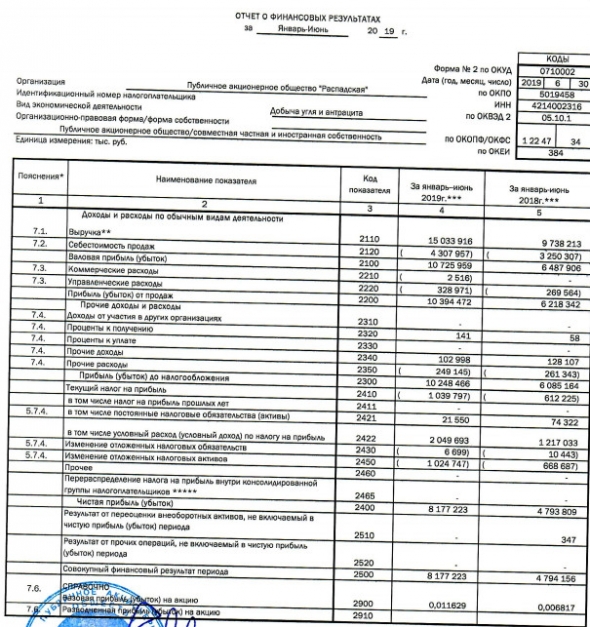

Распадская - Прибыль рсбу 6 мес 2019г: 8,177 млрд

- 23 июля 2019, 16:37

- |

Распадская – рсбу/ мсфо

703 191 442 акций fs.moex.com/files/12122

Free-float 18%

Капитализация на 23.07.2019г: 98,447 млрд руб

Общий долг на 31.12.2016г: 28,74 млрд руб/ мсфо 64,112 млрд руб

Общий долг на 31.12.2017г: 5,304 млрд руб/ мсфо 39,153 млрд руб

Общий долг на 31.12.2018г: 7,819 млрд руб/ мсфо 42,345 млрд руб

Общий долг на 30.06.2019г: 3,265 млрд

Выручка 2016г: 12,868 млрд руб/ мсфо 33,326 млрд руб

Выручка 1 кв 2017г: 6,539 млрд руб

Выручка 6 мес 2017г: 11,807 млрд руб/ мсфо 25,439 млрд руб

Выручка 9 мес 2017г: 15,565 млрд руб

Выручка 2017г: 20,944 млрд руб/ мсфо 50,615 млрд руб

Выручка 1 кв 2018г: 6,956 млрд руб

Выручка 6 мес 2018г: 9,738 млрд руб/ мсфо 32,110 млрд руб

Выручка 9 мес 2018г: 13,581 млрд руб

Выручка 2018г: 23,120 млрд руб/ мсфо 67,992 млрд руб

Выручка 1 кв 2019г: 9,616 млрд руб

Выручка 6 мес 2019г: 15,034 млрд руб

Прибыль 2016г: 12,958 млрд руб/ Прибыль мсфо 12,152 млрд руб

Прибыль 1 кв 2017г: 5,761 млрд руб

Прибыль 6 мес 2017г: 7,894 млрд руб/ Прибыль мсфо 9,761 млрд руб

( Читать дальше )

Распадская - выкупила 2,9% своего капитала

- 05 июля 2019, 10:03

- |

2.5. Количество голосующих акций (размер доли) эмитента, приобретенных соответствующей организацией (количество голосующих акций эмитента, права в отношении которых удостоверяют приобретенные соответствующей организацией ценные бумаги иностранного эмитента): 20 412 828 штук (2,9% от уставного капитала эмитента).

2.8. Количество голосов, приходящихся на голосующие акции (доли) эмитента, которым имеет право распоряжаться соответствующая организация после приобретения голосующих акций (долей) эмитента или ценных бумаг иностранного эмитента, удостоверяющих права в отношении голосующих акций эмитента, а если такой организацией является эмитент — количество голосующих акций (размер доли) эмитента, которые находятся в собственности эмитента и (или) которыми эмитент имеет право распоряжаться в связи с нахождением в его собственности ценных бумаг иностранного эмитента, удостоверяющих права в отношении голосующих акций эмитента, после приобретения голосующих акций (долей) эмитента или ценных бумаг иностранного эмитента, удостоверяющих права в отношении голосующих акций эмитента: 20 412 828 штук.

( Читать дальше )

Идеи этой недели: покупка Распадская и Интер РАО

- 01 июля 2019, 16:53

- |

Покупка Распадская

Распадская является одной из крупнейших угледобывающих компаний России, основные активы которой сосредоточены на территории Кемеровской области, а покупателями продукции выступают не только российские, но и ряд европейских компаний.

Акции компании довольно волатильны в последние годы из-за ряда корпоративных событий.

С 2008 года менеджмент ничего не направляет на выплаты дивидендов, однако финансовые показатели стабильно растут, помимо этого есть вероятность того, что в ближайшее время прибыль будет распределяться между акционерами.

Последнее снижение котировок связано с планами по допэмиссии и офертой о выкупе акций у миноритариев по 141 руб. за бумагу.

На текущий момент эти процессы завершены, поэтому внимание участников рынка вновь будет направлено на операционные и финансовые результаты компании.

По итогам 1 кв. 2019 было добыто 3.9 млн. тонн угля, что на 30% превышает показатели аналогичного периода прошлого года.

При этом по сравнению с 4 кв. 2018 добыча сократилась на 11%.

Замедление в конце прошлого и самом начале нынешнего года связано с желанием сократить запасы продукции, что удалось сделать.

При снижении реализации в России увеличились экспортные поставки, это положительно для среднесрочных перспектив компании.

Если оценивать компанию с позиции чистой прибыли и свободного денежного потока, то ее акции остаются недооцененными и сохраняют потенциал роста минимум до 150-152 рублей.

Актуальные уровни:

( Читать дальше )

Распадская - акционеры в рамках buyback предъявили к выкупу 33,49 млн акций

- 21 июня 2019, 17:46

- |

1.1. Количество акций, в отношении которых поступили заявления акционеров об их продаже: 33 485 765 акций.

1.2. Так как общее количество акций Общества, в отношении которых поступили заявления акционеров об их продаже Обществу, то есть 33 485 765 акций ПАО «Распадская», превышает количество акций, которое может быть приобретено Обществом с учетом ограничений, установленных статьей 72 Федерального закона «Об акционерных обществах», то есть 20 412 828 штук, акции приобретаются у акционеров пропорционально заявленным требованиям.

Установить коэффициент пропорционального приобретения акций ПАО «Распадская» — 0,6095972, рассчитанный по формуле, указанной в Информации о порядке проведения процедуры по приобретению (раскрыта на сайте Общества www.raspadskaya.ru): 20 412 828: 33 485 765.

( Читать дальше )

Акции Полюса отыгрывают рост цен на золото - Фридом Финанс

- 21 июня 2019, 16:04

- |

Рост цен на золото, отмечавшийся в последние дни, с определенным временным лагом отыгрывают акции «Полюса». После очень активной и богатой новостями недели участники рынка могут взять определенную паузу в принятии значимых инвестиционных решений. Позитивным знаком для рынка в целом с точки зрения перспектив его закрытия на этой неделе я считаю официальное начало 18 июня предвыборной кампании Дональда Трампа. Существенное снижение на фондовых площадках под влиянием, например, технических факторов было бы не в интересах конструктивного начала этой кампании.Осин Александр

ИК «Фридом Финанс»

Распадская начала поставки угля в порты Балтики

- 17 июня 2019, 00:08

- |

Угольная компания «Распадская» (находится под управлением группы «Евраз») в мае поставила потребителям 1,72 млн т продукции, установив рекорд по объемам месячной отгрузки.

Об этом говорится в сообщении «Евраза». Данный показатель почти на 300 тыс. т больше, чем за аналогичный период 2018 г. Предыдущий рекорд был зафиксирован в октябре 2017 г. – 1,59 млн т.

По словам директора по сбыту «Распадской» Романа Крыжановского, слаженно сработали все службы и предприятия, включая "Кузнецкпогрузтранс", Томусинское автотранспортное предприятие, «Южкузбассуголь», а также торговая компания «ЕвразХолдинг».

«В полном объеме выполнили план вывоза продукции клиентам, в том числе и в направлении Дальнего Востока, а также в новые для нас направления – в порты Балтики и на предприятия Казахстана», – сказал он.

В мае среднесуточная отгрузка угольной продукции с предприятий «Распадской» составила более 800 вагонов, это порядка 12 маршрутов в сутки.

( Читать дальше )

Распадская - Допка 95 208 акций . Цена размещения 126 руб 04 коп

- 07 июня 2019, 11:54

- |

ПАО «Распадская»

Утверждение решения о выпуске (дополнительном выпуске) ценных бумаг

2.6. Условия размещения ценных бумаг, определенные решением об их размещении:

Увеличить уставный капитал ПАО «Распадская» путем размещения дополнительных акций на следующих условиях:

вид, категория (тип), форма размещаемых ценных бумаг: обыкновенные именные бездокументарные акции;

номинальная стоимость размещаемых дополнительных акций: 0,4 (ноль целых четыре десятых) копейки каждая;

количество размещаемых дополнительных акций: 95 208 (девяносто пять тысяч двести восемь) штук;

способ размещения: закрытая подписка;

круг лиц, среди которых предполагается разместить дополнительные акции: Компания «Евраз Груп С.А.» (Evraz Group S.A.) — компания, зарегистрированная в соответствии с законодательством Люксембурга, государственный регистрационный номер В105615, дата государственной регистрации 26.01.2005 г.;

цена размещения дополнительных акций (в том числе при осуществлении преимущественного права приобретения размещаемых дополнительных обыкновенных акций): 126,04 рублей (сто двадцать шесть рублей четыре копейки) за одну дополнительную обыкновенную именную бездокументарную акцию;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал