расчет риска

Ч6. Оптимальное распределение активов при торговле фьючерсами

- 31 января 2025, 13:20

- |

Изначально, мы допустили худший сценарий 8% потерь в месяц на часовом таймфрейме с риском на сделку в 1%. Куда уж хуже, 100% потерь за год. Но, равномерное распределение средств по трем периодам при той же стратегии, уменьшило общие потери до 5% в месяц.

X%V =2.64% + 1.84% + 0.66% = 5.14%

Об интерпретации X%V. Лично я для часовых фьючерсов X предпочитал сглаживающую групповую стратегию, с индикатором упомянутым в Сегодня мой индикатор отменил продажу. На нем удалось занять 52е место с 30% на ЛЧИ 2023 Допустив ряд ошибок. Конечно без робота Lbot3D не смог бы отслеживать часовые изменения. Тем более сразу на 8 инструментах (фьючерсы на акции).

Для 2-часовых % неплохо подходят валютные фьючерсы Si, CR и Eu. Еще произвольные фьючерсы, показывающие лучшую доходность в данный момент. Наконец V, похожая 4-часовая стратегия для акций. Но только в лонг, в отличие от фьючерсов.

Очень маловероятно, что все боковики будут продолжаться целый год и принесут 60% убытка. Давайте все же исходить из худшего. Уменьшим возможные годовые потери до 50%, если перераспределим активы в пользу долгосрочных инструментов. Половину средств отправим в акции. Соотношение для трех долей депозита будет:

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Ч5. Пример расчета потерь при торговле на нескольких таймфреймах

- 29 января 2025, 15:01

- |

За три года СВО мне удалось добиться доходности в +20%. Кажется не так много. Но в первый год все только начиналось. Уволился с основной работы программиста. Филиал Люксофта тогда переехал в Сербию. С появлением свободного времени начал постепенно переходить на алготорговлю роботами, используя конструктор торговых стратегий Lbot3D. Перед этим важно было застолбить для себя правила мани-менеджмента.

Формула (правила) #X%VD приобрела окончательный вид только к осени 2024. До этого были постоянные изменения. Ошибки. Важно, что 5 символов и ассоциации к ним (и их комбинациям), легче запомнить. Так сказать формализоваться, быть занудой ), а это значит постоянно соблюдать дисциплину. Я отразил в них весьма конкретные принципы. Разумеется субъективные, но проверенные кровью и потом (еще задолго до кровавого СВО). Трейдинг облигациями (и паями) D и спредами на коротких таймфреймах # можно исключить из правил. Краткосрочные # особенно опасны, если отсутствует робот. Остается важнейшая и простейшая часть: X%V .

( Читать дальше )

Как вести учет облигаций в Excel. Часть 3. Дюрация

- 10 декабря 2023, 15:14

- |

Дюрация

Предыдущие два поста были о расчете НКД и доходностей облигации. В этом расскажу про дюрацию.

Что такое вообще дюрация?

Дюрация время до погашения облигации с учетом промежуточных выплат и реинвестирования полученных купонов. Она помогает сравнить по срокам инвестиции без промежуточных выплат и инвестиции, имеющие промежуточные выплаты, которые реинвестируются.

В Excel есть встроенные функции, позволяющие рассчитать дюрацию. Существует два вида дюрации:

- дюрация Маколея (измеряется в годах или днях) и по смыслу близка с датой погашения;

- модифицированная дюрация, являющаяся мерой рыночного риска для облигаций.

Для дюрации Маколея используем функцию ДЛИТ (DURATION), а для модифицированной дюрации – МДЛИТ (MDURATION). Эти функции похожи и содержат один и тот же набор аргументов.

Но для начала познакомимся с формулой.

PV х t – приведенная стоимость всех потоков платежей, взвешенных по времени

P – текущая цена облигации

А теперь рассмотрим на примере все той же Уральской стали:

( Читать дальше )

Не магедоньте или зачем нам хомяки

- 21 ноября 2021, 23:34

- |

Свежий пример: smart-lab.ru/blog/741083.php

Еще

smart-lab.ru/blog/741018.php

smart-lab.ru/blog/740976.php

Давайте подойдем трезво:

Все магедонящие поразительно одинаково проповедуют только один путь — «выходим в кеш сидим на заборе» (не является ИИР).

Почему-то кеш считается ими более надежным средством на случай БП.

Если посмотреть внимательно, то что акции, что фиат — одна и та же резаная бумага, посмотрите номинал GMKN — ОДИН рубль, номинал SBER -аж ТРИ рубля, GAZP — лидер, ПЯТЬ рублей))) А номинал 5000рублевой купюры? ПЯТЬ гулькиных носов...

В случае БП скорее всего курс акции уйдет именно к номиналу. А курс фиата для проигравшей стороны уйдет в закат.

Так почему же магедонцы ратуют именно за выход в кеш? Только ли заботой о своих коллегах, то бишь нас с вами? А что же они не заботятся о нас в обычные дни, когда совершают удачные сделки? Удачная сделка одного — это слезы двух-трех его коллег, как всем известно.

( Читать дальше )

Изменения в системе оценки рисков в портфеле «Единый брокерский счет»

- 05 июня 2020, 20:05

- |

Уважаемые смартлабовцы!

Обращаем ваше внимание на ряд изменений в системе оценки рисков Брокера в портфеле «Единый брокерский счет»:

1) С 10 июня из перечня множеств с зависимыми ценами, раскрываемыми брокером в блоке «Правила внутренних моделей управления рисками Брокера» (пункт 6), будут исключены множества: Eu-EUR и Si-USD

Как это повлияет на меня?

Ранее при наличии на счетах в портфеле «Единый брокерский счет» разнонаправленных позиций в валюте (USD и EUR) и фьючерсах на эту валюту обеспечение неттировалось. Начиная с 15 июня такое неттирование будет недоступно. Мы работаем над возвращением этого сервиса.

2) Предварительно с 15 июня в портфеле «Единый брокерский счет» методика расчета риск-параметров будет изменена. Основным риск-параметром будет не гарантийное обеспечение, а ставка риска на фючерсный контракт (по аналогии с фондовым и валютным рынком). Размеры ставок риска будут раскрыты в Личном кабинете.

( Читать дальше )

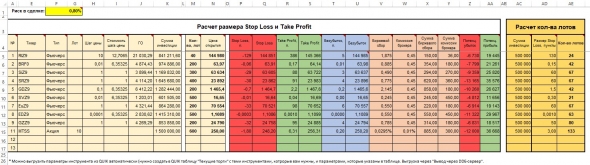

Расчет рисков и позиций (калькулятор в excel). Расширенная версия

- 24 декабря 2019, 20:08

- |

- раздел для расчета стопов и профита (левая часть);

- раздел для расчета количество лотов при указании суммы сделки и размера стопа (правая часть)

Для редактирования, заходите в «Рецензирование» и «Снять защиту листа» (пароли нет).

Если где-то ошибся, поправляйте, буду только рад.

Новая ссылка на калькулятор (дополнил формулы для расчета всех инструментов): yadi.sk/i/c5-I-rUNz216LA

В предыдущем посте ссылка на более простые калькуляторы.

Народ покидайте ссылки на пример расчета доверительного интервала для значения VaR или ошибка оценки VAR.

- 16 декабря 2019, 21:55

- |

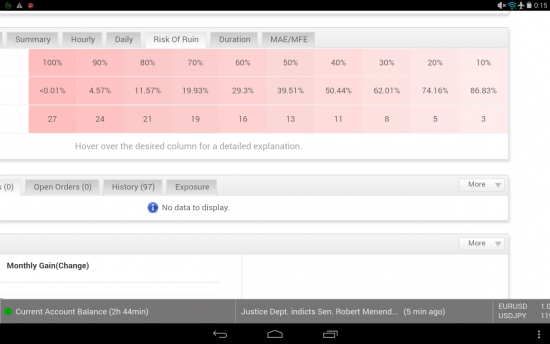

"Калькулятор трейдера" - теперь в гугл плей.

- 07 февраля 2016, 21:09

- |

Завтра, приложение должно стать доступно для загрузки.

Это утилита, которая рассчитывает суммарный финансовый результат открытой позиции, а также рассчитывает, сколько средств придется довнести, чтобы удерживать открытую позицию, если цена по всем инструментам, по которым есть позиция, будет стремиться к цене стоп заявки.

Рассчитывается 2 велечины :

Для УДС 1 — это сколько нужно будет довнести средств, чтобы брокер не присылал письма «Довнесите средства...» и не брал комиссию за превышение допустимого уровня использованных средств брокера.

«Для УДС 0» — сколько нужно довнести средств, чтобы брокер не закрыл позицию вместо вас.

Брать в расчет эту величину опасно, потому что некоторые брокеры кроют позицию в ту секунду, когда УДС становится 0.0 .

Шаг цены, стоимость шага цены и другие параметры требуется указывать самостоятельно.

( Читать дальше )

Оптимизация торговой системы

- 01 апреля 2015, 23:25

- |

Может кто даст ссылочку на видео или любой другой учебный материал, что-бы разобраться с таблицей:

Ну и не только с таблицей, а в принципе с методикой улучшения трейдов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал