рекомендации

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 27 мая 2015, 10:25

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

- комментировать

- Комментарии ( 0 )

Chesapeake Energy (CHK) не выдержал низких цен на нефть

- 22 мая 2015, 15:00

- |

В среду, 6 мая, за 2 квартал 2015 финансового года отчитался крупнейший в США производитель сланцевого газа – Chesapeake Energy Corporation, акции которого торгуются на Санкт-Петербургской бирже под тикером CHK. Отчетность вышла ожидаемо негативная – низкие цены на нефть успели сказаться и на стоимости газа (как природного, так и сланцевого), что резко сократило доходы компании. Выручка обвалилась на 55.4% – до 2.76 млрд. долларов, а чистый убыток составил 3.78 млрд. долларов против прибыли в 374 млн. долларов годом ранее. Убыток на акцию составил 5.72 долларов против прибыли в 0.54 доллара во 2 квартале 2014 финансового года. Столь плачевные результаты оказались значительно хуже ожиданий аналитиков – по выручке средние прогнозы составляли 3.68 млрд. долларов, по скорректированной прибыли на акцию – 0.4 долларов (по факту показатель составил лишь 0.11 долларов). Реакция рынка оказалась соответствующей – по итогам торговой сессии в день публикации отчета акции рухнули более чем на 7.3% до 14.70 долларов, а на следующий день растеряли еще 2.2% — до 14.45 долларов.

( Читать дальше )

Держим шорт по SIM. Рекомендации Trade Market

- 21 мая 2015, 15:14

- |

( Читать дальше )

Самое время вложиться в ТГК-1

- 19 мая 2015, 16:42

- |

Ведущий производитель электрической и тепловой энергии в Северо-Западном регионе ТГК-1 представил консолидированную финансовую отчетность за 1-й квартал. Результаты оказались несколько лучше прошлогодних.

Выручка компании за отчетный период увеличилась на скромные 0,3% (г/г), до 22,35 млрд руб., что было обусловлено оптимизацией загрузки производственных мощностей в пользу новых и более эффективных, а также ростом цен на оптовом рынке. Учитывая снижение совокупной генерации ТГК-1 в 1-м квартале на 3% (г/г), увеличение выручки выглядит более чем удовлетворительно.

Если говорить о структуре доходов компании, стоит отметить рост доли выручки от тепловой энергии, на которую теперь приходится почти 50% всего оборота, повышение объемов реализации мощности в вынужденном режиме, а также удвоение объема экспорта электроэнергии. Повышение средних температур наружного воздуха, которое привело к снижению отпуска тепловой энергии, внесло свой негативный эффект, однако не смогло кардинально переломить ситуацию в худшую сторону.

( Читать дальше )

«Австралийцу» не дадут забыть об экспансии

- 19 мая 2015, 16:40

- |

Несмотря на то, что Резервный банк Австралии довел ключевую ставку до минимального уровня 2%, «оззи» смог укрепиться в паре с гринбеком. Это объясняется тем, что игроки валютного сектора считают этот шаг заключительным аккордом в деле смягчения монетарной политики, и ждут, что в текущем году ставка останется неизменной, а в будущем ее начнут постепенно повышать. При заключении контрактов на процентные свопы на ближайшие 12 месяцев только 11% участников делали ставку на то, что в течение этого периода RBA смягчит свою политику. Столь малая доля сторонников продолжения эры снижения ставок объясняется тем, что рынок ориентируется на наметившийся рост цен на commodities, стремление безработицы подойти к приемлемому уровню, большим объемом долгов австралийцев и повышением цен на недвижимость в крупнейшем городе страны. Сколько бы ни было этих факторов, уповать на них, не обращая внимания на противоположные сигналы, по меньшей мере недальновидно.

Так, зампредседателя австралийского регулятор Филипа Лоу в своей речи недвусмысленно намекнул на то, что ставка в 2% нижним пределом не является. Положение дел в китайской экономике пока особого оптимизма в регулятор не вселяет. Недвижимость в КНР дешевеет уже более полугода, а ведь этот сектор потребляет немало меди и ЖРС, которые Австралия поставляет своему большому соседу. Квартальные данные по средней заработной плате, зафиксировавшие снижение темпов роста до 25-летнего минимума на уровне 2,3%, заставляют скептически смотреть на вероятность ускорения инфляции. Да и безработица в течение года к норме, скорее всего, не придет.

( Читать дальше )

Низкие цены на нефть обвалили продажи First Solar (FSLR)

- 19 мая 2015, 11:15

- |

В четверг, 30 апреля, за 2 квартал 2015 финансового года отчитался крупнейший в мире производитель солнечных батарей – First Solar inc, акции которого торгуются на Санкт-Петербургской бирже под тикером FSLR. Отчетность ожидаемо вышла негативная – низкие цены на нефть значительно сократили спрос на альтернативную энергетику, что крайне негативно сказалось на продажах компании. Так, выручка обвалилась на 51% до 469 млн. долларов, а чистый убыток составил свыше 62 млн. долларов, в то время как годом ранее была зафиксирована прибыль на уровне 112 млн. Убыток на акцию составил 0.62 доллара (годом ранее была прибыль в размере 1.1 доллар). Результаты оказались существенно хуже прогнозов рынка – в среднем ожидания инвесторов по выручке составляли 599 млн. долларов, а чистый убыток на акцию ожидался на уровне не более 0.29 долларов. В итоге, акции компании на открытии торгов в день, следующий за публикацией отчетности, рухнули более чем на 4.2% — до 57.50 долларов.

( Читать дальше )

Четыре причины зашортить EUR/USD

- 18 мая 2015, 21:06

- |

Доллар уже больше месяца демонстрирует слабость, а объем контрактов хедж-фондов на покупку американской валюты, дошедший до минимумов прошлой осени, сокращается и того дольше — с начала апреля. Что же мешает гринбеку пойти в атаку на конкурентов из «десятки»? На мой взгляд, основных препятствий три.

Во-первых, это цена на нефть, которая сумела вернуть себе часть утраченных позиций, и теперь не дает прохода доллару. Исторически доллар поддерживает дешевеющая нефть, а евро растет на «бычьих» настроениях углеводородного сырья. При низкой цене на основные сорта черного золота расцветает американская внешняя торговля, а поскольку Brent уже вскарабкалась почти до $70, а на этом уровне справедливой ценой пары EUR/USD видится 1,15.

Источник: Bloomberg.

Во-вторых, доллару мешает то, что долговые инструменты Германии прибавляют в доходности быстрее, чем госбонды США. Дело в том, что на фоне не очень впечатляющих итогов развития американской экономики в первые три месяца текущего года еврозона выглядит более выигрышно, в связи с чем повышается интерес игроков рынка к рискованным активам. В свою очередь в Штатах четкого вектора участники торгов не демонстрируют. Впрочем, на мой взгляд, это временное явление. Уже после выхода данные о бизнес-активности в странах альянса ситуация может измениться. В марте деловая активность еврозоны показала весьма убедительный рост, причиной которого стало начало реализации программы количественного смягчения от ЕЦБ, однако месяцем позже индикатор пошел вниз, причем особых поводов для повышения в мае у PMI не появилось. Этот фактор вернет интерес игроков, в том числе и самого европейского регулятора, к долговому рынку ФРГ.

( Читать дальше )

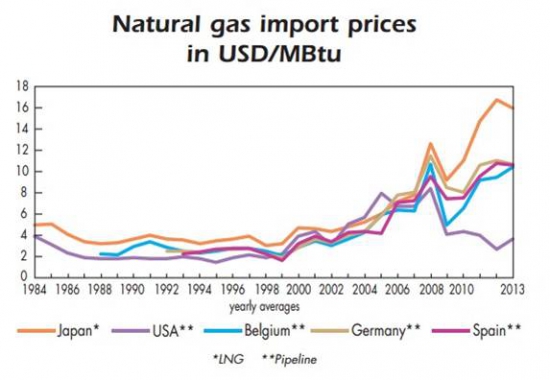

Natural Gas

- 15 мая 2015, 15:12

- |

Natural Gas

Рынок природного газа в Соединенных Штатах можно разделить между финансовым рынком (фьючерсов) на основе фьючерсного контракта NYMEX, и физическом рынком. Стандартизированный фьючерсный контракт природного газа на NYMEX включает в себя поставку 10 000 MMBTU через Henry Hub в Луизиане. В грубом сравнении, 1000 фут3 природного газа ≈ 1 БТЕ ≈ 1 ГД.

Ценообразование газа зависит от трех ключевых факторов:

- цена производителя

- цена транзита

- цена газораспределения

На цену газа могут влиять и другие факторы. Одним из них являются погодные условия, так как с ними связан спрос на газ, используемый для отопления жилых помещений.

С точки зрения спроса, основными факторами, способствующими дальнейшему росту потребления природного газа, являются:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал