рецессия

Глобальная рецессия может способствовать значительному укреплению иены

- 13 июля 2023, 12:28

- |

Прогнозы о том, что иена должна вырасти на 10% после того, как Япония трансформировала свою ультрамягкую монетарную политику, пока еще не оправдались, но признаков того, что валюта находится на переломном этапе, становится все больше. Таким образом, вместо того, чтобы изменить свою позицию, некоторые международные инвесторы диверсифицируют свой подход и все больше связывают свои надежды на укрепление иены с началом глобальной рецессии.

Легко понять, почему. По мнению экономистов из JPMorgan Chase & Co., вероятность торможения крупнейших экономик растет, поскольку Центральные банки вынуждены продолжать ужесточение монетарной политики на фоне более устойчивой, чем ожидалось, высокой инфляции.

Имея это в виду, иена, которая, как правило, извлекает выгоду из притока средств в защитные активы, выглядит хронически недооцененной, поскольку торгово-взвешенный и скорректированный с учетом инфляции обменный курс валюты колеблется около минимумов, которые в последний раз наблюдались в 1971 г.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Экономическая гонка: Рынок, производство и недвижимость сталкиваются с тенденциями и рецессией

- 10 июля 2023, 19:42

- |

📢 Взгляните на последние данные об экономическом состоянии и рыночных тенденциях! 📊

Сегодня, в понедельник, 10 июля, мы рассмотрим ситуацию на рынке производства, сфере услуг, а также в сфере недвижимости. Давайте разберемся в подробностях.

Данные от Института ISM и SP Global указывают на нисходящее движение в сфере производства. Эти индикаторы, публикуются ежемесячно, пока не демонстрируют признаков восстановления производства.

В сфере услуг также наблюдается боковое движение, согласно данным от агентств. В то же время, рынок недвижимости показывает замедление в продаже существующих домов, снижение цен и общий застой.

Однако, существует некоторая надежда на будущий рост. Данные о разрешениях на строительство указывают на возможное улучшение в этой области. Также обратите внимание на индекс Dow Jones 30 и индекс NAHB, которые показывают некоторое восстановление и предсказывают будущие тенденции на фондовом рынке.

Следует отметить, что реальный ВВП не ожидает значительного роста, и имеются сигналы о нахождении в рецессии. В целом, экономика находится в сложной ситуации, а рынок продолжает расти из-за различных факторов.

( Читать дальше )

Цены на сырьевые товары снижаются, подчеркивая глобальный экономический спад и риск рецессии — CNBC

- 06 июля 2023, 10:49

- |

Цены на сырьевые товары, такие как сырая нефть и железная руда, в этом году снижались, подчеркивая продолжающийся экономический спад по всему миру и возможные риски рецессии, сообщили CNBC наблюдатели за рынком.

За последние 12 месяцев падение мировых цен на сырьевые товары составило более 25%, что отражено в индексе сырьевых товаров S & P GSCI — эталоне, измеряющем более широкую динамику различных товарных рынков.

Из различных товарных корзин промышленные металлы подешевели на 3,79% за этот период (до 30 июня), в то время как энергетические товары, такие как нефть и газ, подешевели на 23%. И наоборот, сельскохозяйственные товары, такие как зерно, пшеница и сахар, подорожали примерно на 11%.

“Железная руда и медь являются хорошими барометрами очень циклических секторов мировой экономики, включая строительство и обрабатывающую промышленность, которые во многих местах находятся в состоянии рецессии”, — сказал старший аналитик Kpler по сырьевым товарам Рид И’Ансон. Он прогнозирует, что в США, скорее всего, произойдет сокращение ВВП в четвертом квартале этого года или в первом квартале 2024 года, и что Европа последует его примеру через три-шесть месяцев.

( Читать дальше )

Компания Central China Real Estate (CCRE) объявила, что приостановит все выплаты по своим оффшорным долгам

- 26 июня 2023, 11:53

- |

#Evergrande Компания Central China Real Estate (CCRE) объявила, что приостановит все выплаты по своим оффшорным долгам

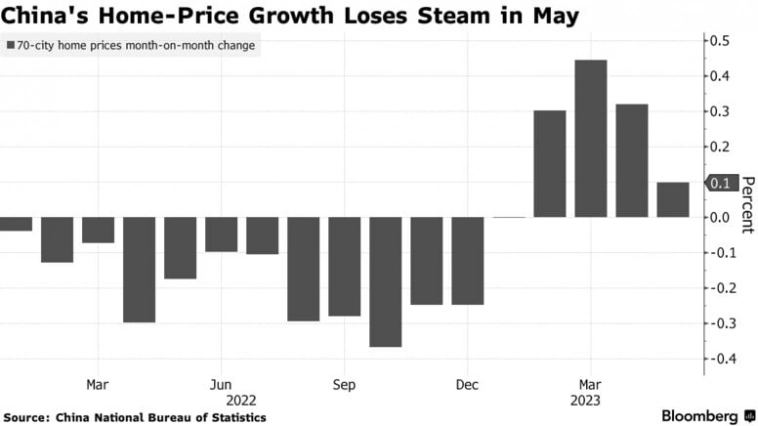

В качестве причин: ослабление китайского рынка недвижимости на фоне падения продаж по контрактам и ограниченную ликвидность. Компания не смогла выплатить купон (7,75%, погашение в 2024 году) на свои облигации, льготный период закончился в пятницу. Условия облигаций допускают возможность того, что держатели облигаций потребуют ускоренного погашения долга. Цены на жилье в Китае в мае росли самыми медленными темпами за четыре месяца.

Облигации CCRE торгуются на крайне низком уровне в 16 центов за доллар. Долларовые облигации COGARD, Road King и Seazen упали на 7-10% на прошлой неделе. «… меры Китая по смягчению для застройщиков в прошлом году с финансовой точки зрения недостаточны, чтобы избавить их от проблем», — Лю Юань, Centaline Group.

Leading Holdings Group, заявил в пятницу, что не выплатил все $119,4 млн основной суммы плюс проценты по долларовым облигациям, выпущенным год назад в рамках долгового свопа .

( Читать дальше )

Падение нефти спровоцировала «ястребиная» риторика Джерома Пауэлла - Freedom Finance Global

- 23 июня 2023, 16:27

- |

Падение нефтяных котировок спровоцировала «ястребиная» риторика председателя ФРС Джерома Пауэлла, который заявил о целесообразности еще дважды поднять ключевую ставку до конца года. Необходимость этой меры обосновывается потребностью в сдерживании инфляции, которая, несмотря на тренд на замедление, в мае была вдвое выше целевого уровня регулятора 2%. При этом многие аналитики ожидали, что цикл ужесточения монетарных условий в Штатах завершится в июле. Продление этого цикла усиливает риски глобальной рецессии, так как ведет к удорожанию заимствований и обслуживания долга и, как следствие, к снижению деловой активности в промышленном секторе. Итогом этого становится ослабление мирового спроса на энергоресурсы. Более того, долгосрочный цикл ужесточения денежно-кредитной политики продолжает не только ФРС, но и ЕЦБ, Банк Англии, регуляторы Австралии, Новой Зеландии и других развитых стран. А из-за начавшегося в Великобритании и еврозоне спада экономики спрос на нефть уже ослабевает.

( Читать дальше )

Рынок нефти - все внимание на спрос - Мир инвестиций

- 19 июня 2023, 16:39

- |

В то же время статистика по запасам нефти в США на протяжении последних недель вызывает тревогу. Несмотря на высокий автомобильный сезон, динамика спроса остается сдержанной, а запасы топлива растут. Вероятно, в ближайшие недели внимание к данной статистике будет повышенное. На этой неделе публикация пройдет в четверг в 18:00 по МСК.

( Читать дальше )

На этой неделе Китай уводит цены на нефть вверх от годовых минимумов - Финам

- 16 июня 2023, 17:11

- |

К 11:30 МСК августовские фьючерсы нефти марки Brent торгуются у отметки $75,6/барр, прибавляя 0,1%. Июльские фьючерсы на нефть марки WTI сейчас торгуются у отметки $70,5/барр, снижаясь на 0,1%.

Цены на нефть марки Brent прибавили в четверг около 3% на статистике от крупнейшего в мире импортера сырой нефти. Данные, опубликованные днем ранее показали, что объем нефтепереработки на китайских НПЗ вырос в мае на 15,4% по сравнению с прошлым годом, достигнув второго по величине показателя за всю историю наблюдений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал