рецессия

Из товаров растут только нефть и газ. На рецессии раньше нефтегез падал. Рецессия вероятна в 2023г.

- 05 июня 2022, 08:41

- |

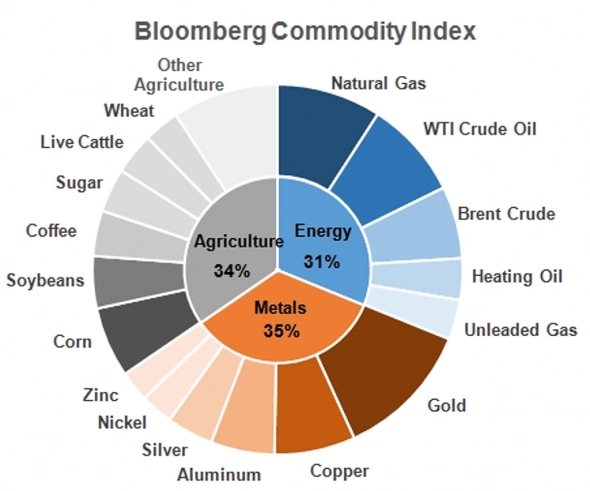

Состав BCOM: 31% нефтегаз, с марта растёт только он.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Шаманские ритуалы про рецессию

- 05 июня 2022, 06:43

- |

Поэтому я решил предположить, что мы уже в ней и «погадать на кофейной гуще», когда будет донышко. Следующее моё допущение взять «с потолка», что дна кроличьей норы рынки достигнут спустя 18 месяцев от вершины Олимпа. Далее проводим «тест Роршаха»: открываем индексы и отвечаем на вопрос — Что вы видите на этой картинке? Итак,

Китай — пик в феврале 2021

Япония — пик в феврале 2021 и возврат к нему в сентябре 2021

Россия — октябрь 2021

Германия — ноябрь 2021 и повтор в январе 2022

США — вершина в январе 2022

На картинках я вижу, что Китай начал катиться с горки раньше прочих почти на год, а США самые последние — с начала этого года. Теперь по моей мифологии выходит, что Китай опустится на дно уже к осени, Сильная Россия к весне 23-го, ну а загнивающая Америка с Европой только следующим летом.

( Читать дальше )

Илон Маск прогнозирует рецессию

- 04 июня 2022, 02:31

- |

Генеральный директор Tesla Илон Маск испытывает «очень плохое предчувствие» по поводу экономики. И хочет сократить около 10% наемного персонала, об этом он заявил в электронных письмах.

В сообщении, отправленном своим работникам в пятницу, он изложил свои опасения и посоветовал им «приостановить весь найм по всему миру».

После этого акции Tesla упали на 9%, потянув за собой Nasdaq.

В целом, фондовые индексы США снизились в пятницу, закрыв неделю снижением, так как кроме информации от Маска инвесторы взвесили майские данные по занятости, которые, вероятно, дали директивным органам ФРС сигнал о том, что условия на рынке труда могут выдержать более агрессивный цикл повышения ставок.

Индекс Nasdaq Composite упал на 2,5%. Индекс S&P 500 упал на 1,6%, в то время как индекс Dow Jones Industrial Average потерял 350 пунктов, или 1%.

Доходность 10-летних казначейских облигаций подскочила на целых 7 базисных пунктов до 3%, затем отступила и завершила неделю на уровне 2,96%.

CEO Blackrock: У ФРС сейчас нет инструментов для борьбы с инфляцией

- 03 июня 2022, 11:15

- |

— экономику США могут ждать трудные 1-2 года

— экономика США скатится в рецессию, если ФРС переборщит с повышением ставки

Илон Маск в письме к руководству Tesla заявил, что у него «очень плохие предчувствия насчет мировой экономики» — Reuters

- 03 июня 2022, 10:34

- |

Мычали вслух и на ночь глядя. Сегодня началась рецессия

- 01 июня 2022, 20:32

- |

Укрепление доллара вот почему. Процесс сокращения портфеля ФРС формально начинается сегодня. Ежемесячно с рынка будут уходить $47,5 млрд. Фактически первые облигации выйдут из оборота только 15 июня (менее 35% объёма). Второй выход — 30 июня (более 65% объёма). Облигации двух видов:

$30 млрд казначейские

$17,5 млрд ипотечные

С сентября планируется увеличить сумму вывода до $95 млрд ежемесячно. Всего баланс регулятора насчитывает $8,9 трлн.

Именно на 15 июня придётся основной удар по рынкам со стороны ФРС. Регулятор повысит ставку на 0,5%, выведет с рынка первые $14,9 млрд и объявит о дальнейшем ужесточении денежно-кредитной политики. Фондовый рынок готовится к падению

Следующий удар 27 июля

15 июня повышают ставку ФРС на 0,5% + будут изымать из оборота 14,9 млрд долларов. эти события против акции США думаю будет постепенное снижение SP 500 под дату 15 июня. Трежерис 10 летние сейчас дают 3% годовых, частичный рост доходности облигации США уже начался раньше чутка, но до 3,2-3,3% думаю дойдет. Покупать дивидендные акции США с доходностью ниже 3,2% будет менее выгодно по сравнению с покупкой трежерис. Большое капиталы ринутся в трежерис из дивидендных аристократов.

Сколько это продлиться?

Рубрика посчитаем:

1) всего планируют изъять 8,9 триллиона долларов.

первые три месяца будут изъяты 47,5 млрд долларов до сентября 2022.

47,5*3=142,5 млрд.

8.900—142,5=8.757,5 млрд долларов

( Читать дальше )

Более половины граждан США заявили, что их финансовое положение ухудшается

- 25 мая 2022, 10:17

- |

Наряду с этим примерно 20% опрошенных заявили, что уровень их благосостояния растет. Пессимистичный взгляд на перспективы финансового сектора США организаторы опроса связывают с наиболее высоким за последние десятилетия уровнем инфляции, стремительным ростом потребительских цен и риском надвигающейся рецессии

Глава МВФ: ситуация с мировой экономикой значительно ухудшилась — рецессия в некоторых экономиках стран G7 не исключена, 2022 год будет очень сложным

- 23 мая 2022, 18:18

- |

📉 Акционерам Русала ($RUAL) и Норникеля ($GMKN) пора беспокоиться?

- 20 мая 2022, 11:11

- |

Сейчас цены на все перечисленные металлы падают. Некоторые уже говорят: «падение цен на металлы сигнализирует о надвигающейся рецессии».

Но взглянем на график цен: никель на 23% выше уровня начала года, когда все ждали уверенного роста мировой экономики. Палладий уже больше года торгуется недорого из-за полупроводникового кризиса в автомобильной отрасли, меньше производимых машин — меньше спроса на палладий. И тем не менее рост по-прежнему в пределах +2-6% c начала года. Аналогично с алюминием.

Из всех металлов пока подводит медь. Но и тут всё непросто: нынешняя цена находится на пиковом значении за последние семь лет. В этом десятилетии меди понадобится гораздо больше, чем её производится сейчас, так что пространство для падения у меди будет ограничено.

В итоге: текущее падение металлов пока не выглядит предвещающим рецессию. С рынка скорее ушла перегретость, которая была связана с неопределённостью в первые недели «спецоперации».

Мир скатывается в рецессию. Дорожает еда и сырье

- 19 мая 2022, 16:57

- |

Традиционный формат середины недели «Верным курсом. Портфель 2022» — разговор с профессиональными участниками рынка.

⏰Начало в 18:00⏰

📌Темы выпуска:

😱Цены на продукты растут. Угроза голода уже реальна на Европейском континенте. А не повториться ли арабская весна в Европе?

💸Америка валится без остановки. Технологичный сектор показывает 20-30-летние рекорды падения. Где то дно американского рынка?

🇨🇳СПБ Биржа думает над тем, как начать торговать китайскими акциями. Между тем, Китай готов к 30% рывку. Успеем?

🌏Рецессия. Рецессия. Рецессия. Теперь рецессия грозит всем, не только Америке?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал