рецессия

Небольшой дайджест важных событий на мировых финансовых рынках

- 19 ноября 2019, 14:19

- |

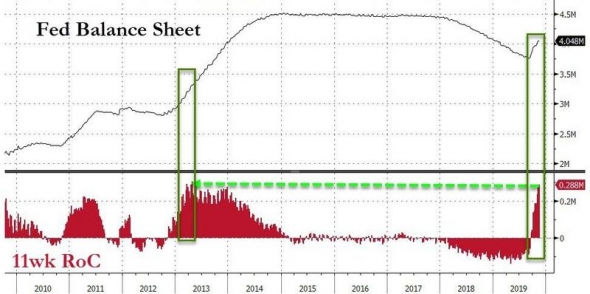

Немного рассуждений относительно последних событий на мировых финансовых рынках. Прежде всего стоит отметить впечатляющий темп роста баланса ФРС. Последний раз мы видели подобное в далеком 2013 году:

(Темп увеличения баланса ФРС на максимальных значениях с 2013 года)

На ZeroHedge также провели небольшое расследование и выяснили, что Фед де-факто начал напрямую монетизировать гос.долг США. При этом формальности соблюдаются, так как процесс происходит через посредника в лице одного из прайм-дилеров (крупнейшие частные банки в Штатах). Это не имеет особого значения, однако может служить одной из примет текущего времени (и новой финансовой реальности).

Промышленное производство в США пока не отреагировало на новый раунд QE, экономика продолжает замедляться:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Картина дня: Пауэлл успокаивает рынки

- 15 ноября 2019, 10:44

- |

Корпоративные события:

- Чистая прибыль Мегафона в 3 квартале этого года сократилась на 58,7% до 3,2 млрд руб. Выручка увеличилась на 1% до 90 млрд руб. За 9 месяцев 2019 года чистая прибыль упала на 58,2%, а выручка подросла на 3,5% в сравнении с тем же периодом прошлого года.

- За первые 9 месяцев 2019 года по РСБУ Новатэк снизил чистую прибыль на 24% до 206,09 млрд руб. в сравнении с тем же периодом прошлого года. Выручка сократилась на 4% до 385,9 млрд руб.

- Совет директоров КуйбышевАзота рекомендовал выплатить дивиденды за 9 месяцев этого года в размере 1 руб. на одну акцию. Последний день для покупки акций с дивидендами – 25 декабря.

- Чистая прибыль Газпрома за 9 месяцев этого года по РСБУ выросла на 10% до 434,9 млрд руб. в сравнении с тем же периодом прошлого года.

- Чистая прибыль En+ за 9 месяцев этого года упала на 33,9% до $1,073 млрд, выручка сократилась на 8,1% до $8,673 млрд, а скорректированная EBITDA на 38,2% до $1,617 млрд.

- За январь-сентябрь 2019 года средняя численность работников Сбербанка снизилась на 2,5% в сравнении с тем же периодом прошлого года.

- Alibaba Group Holding проведет вторичный листинг на Гонконгской фондовой бирже, что позволит компании привлечь около $13,8 млрд.

- Чистая прибыль Интер РАО по МСФО за 9 месяцев 2019 года увеличилась на 16,2% до 64,7 млрд руб., выручка выросла на 9,5% до $753,8 млрд руб., а EBITDA на 21,2% до 105,9 млрд руб.

- Российский фонд прямых инвестиций (РФПИ) и арабский фонд Mubadala собираются выйти из совместно проекта с Россетями по внедрению интеллектуальных систем учета в трех регионах РФ. Стороны воспользуются досрочным пут-опционом в начале следующего года.

- Коммерсант пишет о том, что Детским миром заинтересовались Surya Group, которая развивает в РФ магазины Superdry, и крупный холдинг из Индии Reliance Industries. Стоимость возможной сделки оценивается в 42 млрд руб.

- С 17 ноября 2019 года ВТБ намерен перевести всех пользователей с СМС-информирования на пуш-уведомления, рассылаемые через интернет, что позволит сэкономить около 1 млрд руб. только за 2019 год.

( Читать дальше )

20 рисков для фондовых рынков в 2020 году

- 13 ноября 2019, 13:17

- |

2019 год станет одним из самых успешных для фондового рынка – исторический рекорд индексов S&P500 и МосБиржи, что принесло сверхдоходы инвесторам. Однако накопленные риски могут «взорваться» в 2020 году. Мы сформулировали 20 рисков для рынков на следующий год, чтобы инвесторы могли аллоцировать свои портфели с учетом данных факторов.

1. Эндогенная рецессия в США. К данному периоду в экономике США готовятся как инвесторы, так и потребители. Уже сейчас макроэкономические показатели сигнализируют о серьезном спаде, но критичное замедление, по нашим оценкам, может наступить в 3 квартале 2020 года.

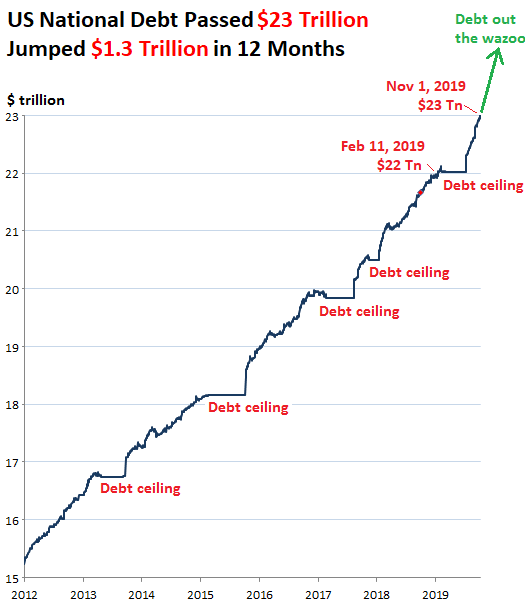

2. Уровень государственного долга США увеличился до 23 трлн долл и его темп роста значительно превышает темп роста ВВП. Это будет влиять на долгосрочные банковские ставки.

( Читать дальше )

Внешняя торговля Китая добавила позитива в настроения

- 08 ноября 2019, 12:40

- |

Спад во внешней торговле Китая замедлился в октябре, внеся свой вклад в «копилку» аргументов что рецессия откладывается, подкрепляя ожидания что защитные активы еще некоторое время будут «не в фаворе».

Тем не менее, даже если Китай и США в скором времени смогут подписать торговое соглашение, немедленного всплеск во внешней торговле окажется не таким сильным чтобы одномоментно развернуть тренд, поэтому властям вероятно придется продолжать генерировать рост государственными расходами.

Экспорт в октябре сократился на 0.9% при прогнозе в -3.9% что меньше, чем падение на 3.2% в сентябре. Следует заметить, что внешний спрос на китайскую продукцию снижается уже третий месяц подряд:

В годовом выражении экспорта в США упал на 16.2% в октябре, что меньше 21.9% в предыдущем месяце. Одним из факторов укрепления экспорта стало внесение нескольких китайских технологических фирм в черный список, что стимулировало импортеров в США аккумулировать продукцию до вступления ограничений в силу.

( Читать дальше )

Германия и перспективы рецессии (перевод с deflation com)

- 06 ноября 2019, 20:35

- |

Теперь слово «рецессия» вызывает дискуссии о крупнейшей экономике еврозоны.

Вот выдержка из статьи BBC от 31 октября:

У еврозоны есть проблема. Её крупнейшая экономика, Германия, находится в стадии рецессии или близка к ней.

Это еще больше стимулировало дебаты о том, должен ли Берлин открывать финансовые краны и тратить больше.

Должна ли Германия запустить программу расходов, например, на свою инфраструктуру?

Должно ли правительство отказаться от политики сбалансирования бюджета, известной как «черный ноль», и связанных с этим правовых ограничений на заимствования, называемых «долговым тормозом»?

У нас были некоторые подсказки о влиянии спада Германии на показатели экономического роста еврозоны, которые показали рост на 0,2% в третьем квартале года. Это вяло, хотя и немного лучше, чем ожидали многие экономисты. Нам придется подождать две недели, чтобы узнать результаты выступления Германии за тот же период.

( Читать дальше )

Окэшивание ускорилось

- 06 ноября 2019, 19:43

- |

Окэшивание ускорилось

Мир обеспокоен ухудшением условий международной торговли. Торговая война продолжается. Экономика большинства стран замедляется. Компании уменьшили объем байбеков. Антиглобалисты радуются и говорят о необходимости укреплять национальный суверенитет, в том числе в части экспорта-импорта. США защищает свою интеллектуальную собственность, пытается перенести производство в страну.

( Читать дальше )

Is there any ceiling?!

- 05 ноября 2019, 14:23

- |

Причем, проекция роста значений при г-не Трампе приобрела практически вертикальный характер и развивает скорость 1.33 трлн.$/год...

И заметьте, это еще не финансовый кризис, когда все валится к чертям...

Посему, его обслуживание становится с каждым днем все дороже по причине того, что за 12 месяцев валовой национальный долг США вырос на 5,6% по сравнению с аналогичным периодом годом ранее, а номинальный ВВП за тот же период вырос всего на 3,7%. С помощью нехитрых вычислений получаем, что 1.9% или 437 млрд.$ — заимствовано на международном рынке под отрицательные ставки, предположим в ЕС или Японии, и это цифры на текущий момент. При этом, рост долга получит дальнейшее свое ускорение по причине дальнейшего сокращения роста ВВП и замедления мировой экономики, с учетом уже существующих экономических прогнозов, по скромным оценкам расхождение может составить 3-4%, а его обслуживание превысит 500 млрд.$. И это не повод для паники, сообщает нам г-н Трамп: «Stock Market hits RECORD HIHG. Spend your money well...»

Отсюда возникает резонный вопрос, если рост гос. долга опережает экономику в такие сказочно хорошие времена, что будет происходить, когда наступит рецессия?

( Читать дальше )

РЕЦЕССИЯ И СТАВКА - БАЗОВЫЙ СЦЕНАРИЙ

- 03 ноября 2019, 12:21

- |

На этой неделе Федрезерв снизил ставку на 25 бп https://t.me/russianmacro/6257 и дал сигнал, что далее может последовать пауза. Последует она или нет, во многом будет зависеть от выходящей статистики и результатов переговоров США и Китая по первому раунду торгового соглашения.

В отношении переговоров пока преобладают позитивные новости, ожидания подписания первого этапа сделки крепнут.

Что касается статистики, то пятничные цифры по рынку труда https://t.me/russianmacro/6273 и промышленности

( Читать дальше )

Откуда такая шортомания на Смартлабе?

- 02 ноября 2019, 00:37

- |

Там, где всегда мороз,

Трутся спиной медведи,

У зверей понос

На рынках неделя выдалась расчудесной. Сиплый переписывал абсолютные хаи, РТС — годовые. Потому меня удивило какое-то небывалое обилие армагеддонистых постов с вангованием наступление кризиса типа Великой Депрессии в ближайшее время. Ну не выполнены для этого пара важных условий:

1. Таким кризисам предшествует тотальная эйфория. И где она? Все на стрёме сидят, ждут кризиса

2. Структура роста с низов 2009 года явно не выглядит законченной.

После пробоя последнего ATH сиплый прошёл всего 1%. Ну откуда сейчас разворот в штопор??? Я понимаю, профессиональные армагеддонщики вангуют штопор из любой точки, но остальные то куда? Вот на таких (точнее на их шортах) рынки и будут расти)))

BREAKING: Все самые свежие и горячие новости этим утром.

- 31 октября 2019, 14:22

- |

— Демократы проводят историческое голосование, чтобы подтвердить вопрос об импичменте президента Трампа.

— Китай ставит под сомнение долгосрочную торговую сделку с США.

— Мировая экономика продолжает идти на Юг. Рост долговой проблемы в будущем.

— Европейские банки говорят о том, чтобы перенести боль от отрицательных ставок на своих клиентов.

* Экономика Гонконга впадает в рецессию

Гонконг впал в техническую рецессию. Реальный ВВП упал на 3,2% в третьем квартале, почти столько же, сколько в первом квартале 2009 года во время финансового кризиса.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал