рецессия

Покупка акций компании Sprint Corporation ($S). Инвестидея от 27.03.19

- 28 марта 2019, 16:59

- |

Биржа: NYSE

Сектор: Technology/Telecommunications Services

Отрасль: Wireless Communications Services

Условия сделки

Покупка: по рынку ($6-$6.5)

Стоп-лосс: $5.73

Тейк профит: $8

Горизонт инвестирования: до конца 2019 г.

Краткая характеристика торговой идеи

В данной торговой рекомендации мы рассматриваем целую отрасль — Wireless Communications Services. Акцент на ней сделан по причине высоко вероятной близости рынка к началу рецессии, на которую нам указывает кривая доходностей рынка государственных облигаций США. Будучи защитным, сектор Telecommunications Services обычно показывает силу на конечной стадии бизнес-цикла и в течение всего периода замедления экономики.

К тому же в отрасли Wireless Communications Services происходит активное внедрение новой технологии высокоскоростного беспроводного интернета 5G internet. Это важный и мощный драйвер роста капитализации корпораций, которые успешно возглавят этот процесс.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Будет ли рецессия в течение ближайших 3-х лет?

- 24 марта 2019, 11:02

- |

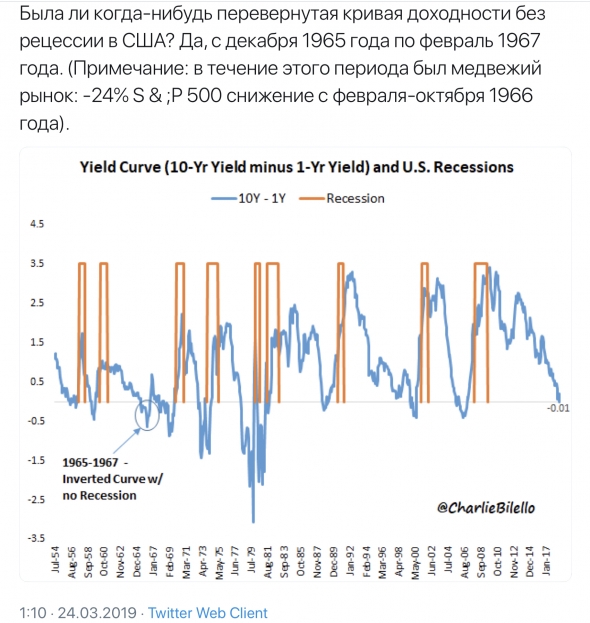

P.S.: 1 раз в истории было исключение.

Штрих-код американски рецессий

- 15 марта 2019, 07:50

- |

Какой индикатор оповестит о кризисе в экономике США за несколько месяцев до его начала?

- 13 марта 2019, 12:15

- |

Вероятность наступления рецессии в экономике США увеличилась.

По подсчетам Федерального резервного банка Нью-Йорка, рецессия наступит в США в течение одного года с вероятностью в 24,6%, что является рекордным значением с июля 2008 г.

Вероятность наступления рецессии в экономике США (%)

Источник: ФРБ Нью-Йорка (теперь данная статистика доступна на нашем сайте в разделе «статистика США»)

Для расчета вероятности ФРБ использует разницу между доходностями по 10-ти летним и 3-х месячным гособлигациям США. Именно кривая доходности является одним из главных опережающих индикаторов, который может предсказать кризис за несколько месяцев до его наступления, считают в центральном банке.

По нашим наблюдениям, за последние тридцать лет обвал на фондовых рынках США начинался в среднем через 261 день после достижения вероятности в 23%. Данный уровень был пройден в январе 2019 г. То есть, если опираться на средние показатели, то очередное коррекционное движение должно возобновиться к сентябрю-октябрю 2019 г.

( Читать дальше )

Какая у вас доля кэша в % от ликвидных активов?

- 10 марта 2019, 01:43

- |

Какая у вас доля кэша в % от ликвидных активов?

Какая доля кэша у вас?

Ликвидные активы — акции, облигации, средства на счетах в банках ( любая недвижимость и автомобили не в счет).

Кэш — денежные средства ( в т.ч. депозиты в банках), краткосрочные облигации с погашением в ближайшие 3 мес.

Валюту баланса выбирайте какую удобно.

Идея опроса возникла при прочтении поста Дона Маттео от 09 марта 2019, 22:29 (Может пора в кэш?), за что ему отдельное спасибо.

Драги Красавчег!!!

- 07 марта 2019, 17:51

- |

— Я просто два года с графиком без очков сидел и график хоть кто-нибудь помог бы перевернуть. И вот я в очках! Рецессия!!! Нужно бегом спасать банки.

— занавес

10 лет «дьявольскому минимуму»: как изменились рынки после кризиса 2008 года

- 07 марта 2019, 06:31

- |

Ровно 10 лет назад индекс S&P 500 достиг 10-летнего минимума, установленного на символичной отметке в 666 пунктов, что стало рыночным апогеем Великой рецессии и мирового финансового кризиса 2008 года. Рассмотрим, что последнее десятилетие значило для инвесторов, какие уроки, извлеченные из тех драматичных событий, могут быть использованы в будущем, и сравним рыночные показатели того периода с нынешней ситуацией.

В продолжение smart-lab.ru/blog/526376.php

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал