роботы

Мой тест (2 месяца) бесплатных торговых роботов брокера Альфа-Директ от Альфа банка

- 01 апреля 2018, 11:42

- |

Доброго времени суток уважаемые смартлабовцы !

2 месяца назад я решил протестировать бесплатных торговых роботов брокера Альфа-Директ, но вначале пару слов о сути теста.

В торговом терминале «Альфа-Директ 4.0» есть бесплатные роботы, торгующие только акциями. Их можно составить либо в виде простого списка по порядку, либо в виде рейтинга по 3-м категориям:

1.Максимальная прибыль

2.Прибыль/риск

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 44 )

Нашёл халявные боты для крипты

- 20 марта 2018, 17:53

- |

Делюсь инфой. Сам наткнулся случайно. Есть такой сайт, как заявлено, с бесплатными арбитражными роботами для разных криптобирж.

https://apitrade.pro/ru.htm https://apitrade.pro/en.htm

Итак, как получить ботов... Что я понял из описания у них на сайте…

( Читать дальше )

Робот Богатырь

- 15 марта 2018, 13:51

- |

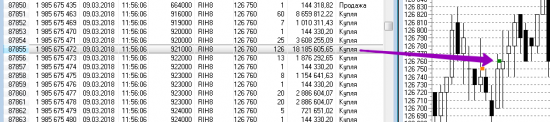

1. Установил по умолчанию июньский фьючерс РТС (RIM8), большим объёмом считать 100 контрактов.

2. Поменял кодировку на ANSI (теперь скрипт должен работать у всех)

Перескачайте робота, если у вас были проблемы с его работой и изменением параметров.

---

Господа, как и обещал ранее, выкладываю робота, который анализирует таблицу всех сделок, ищет в ней крупные сделки и накладывает их на график в виде точек.

Оранжевые точки: крупные покупки

Фиолетовые точки: крупные продажи

( Читать дальше )

Анализ сделок. Что нам это даёт?

- 10 марта 2018, 17:24

- |

Вопрос: а чем этот робот может быть полезен? Если прошла крупная сделка, то что?

Напишите пожалуйста в комментариях как лично вы интерпретируете появление крупных сделок в ленте.

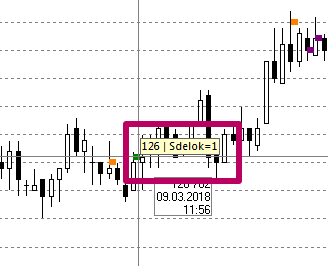

Покажу что умеет робот.

1. Увидев в ленте сделку с объёмом выше заданного, робот нанесёт на график метку:

2. Наведя на метку курсором, вы увидите какой объём прошёл в этой сделке. В данном случае 126 контрактов.

( Читать дальше )

Робот "Внутренняя сила"

- 02 марта 2018, 10:37

- |

---

Помните из физики понятие потенциальной энергии и кинетической?

Лук с натянутой тетивой имеет высокую потенциальную энергию. Потенциальная энергия ещё не реализована, но она есть и её можно измерить.

Например велосипедист на вершине горы стоит на месте, но обладает высокой потенциальной энергией.

( Читать дальше )

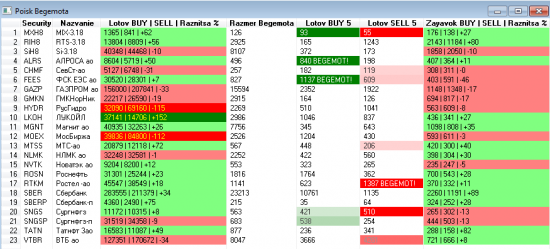

Поиск бегемотов (робот)

- 22 февраля 2018, 10:31

- |

Робот одинаково работает с фьючерсами и с акциями.

Описание полей.

Security и Nazvanie — это код бумаги и её краткое название. Робот умный, он сам находит ближайший фьючерс. За 3 дня до экспирации он возьмёт следующий — более дальний.

---

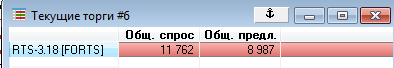

Lotov BUY | SELL | Raznitsa %. Не все знают, но биржа транслирует в КВИК суммарное количество контрактов (лотов) на покупку и на продажу. Это все лоты для акций и все контракты для фьючерсов, выставленные трейдерами. Считаются даже очень дальние ордера за пределами видимости стакана.

Вам не нужен робот, чтобы их отслеживать. Вот они:

( Читать дальше )

Эксперимент (программирование)

- 18 февраля 2018, 01:33

- |

Решил провести эксперимент.

Суть:

Есть учащийся на 2м курсе Бонча в Питере (мой крестник).

Дал ему простое задание, разобрать по тексту кода алгоритма.

Случайно дал алгоритм реального свечного робота, который сам открывает/модифицирует/закрывает позиции.

Скинул ссылку на учебник MQL4, дабы все предопределённые функции посмотреть.

Скинул простейшего своего же перевода позы в безубыток +N пипс (параметров 2, оба настраиваемые), дабы разобрался бектестом.

Вопрос: разберётся с простым кодом робота свечного, если уже C++ штудируют?

Интересно же )))

Я под MQL5 уже на фортс ленюсь написать достаточное количество ранообразных (в приоритете 1… даже не скальперский, но ала «SECRET» с изюминкой).

Вот и вопрос… справится ли нынешнее поколение с простейшим реинжинирингом простейшего алгоритма, тем более, когда вообще всё подсказано!!!!

Будем посмотреть.

Разберётся — есть будущее, не разберётся — самому решать.

Пример я написал за 7,5 минут программирования. Чисты помощник. Основного данного на разбор я писал примерно 18 часов суммарно, + обдумывания в голове.

Написание робота по алгоритму ?

- 17 февраля 2018, 12:13

- |

Можно ли написать робота который будет отслеживать акции Московской биржи, где происходят какие-то аномальные колебания, импульсы, не свойственные им в обычное время? Готов заплатить разумную цену.

итоги 2017...

- 09 января 2018, 09:32

- |

2017 РАЗВЛЕКСЯ ХОРОШО

11ый год активной торговли...

Сразу скажу денег чистыми поднял никуя. При этом расходы на торговлю составили 4мио. В начале декабря слил за 7 дней весь свой небольшой профит в 2,5мио. И можно дальше не читать.

На начало года у меня было 30мио. Из них торговалось 15мио. Расходы на торговлю комиссы и проскальзывания составляли в районе 600к в месяц на уровне 7мио в год. Т.е. просто взять и увеличить торговлю в 2-3 раза мне бы очень дорого встало по деньгам, на уровне -30% годовых от счета. Да и нереально было бы из-за проблем с ликвидностью. Поэтому надо было придумать что то новенькое. Причем я не мог торговать новенькое и старенькое одновременно, т.к. у меня тслаб1.2 был уже на пределе технических возможностей и еле ползал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал